Routes to finance

Европейский кризис: наглядно. (Апрель 2021).

Европейский долговой кризис — сокращенный термин для борьбы Европы за долги, которые она накопила за последние десятилетия. Пять из стран региона — Греция, Португалия, Ирландия, Италия и Испания — в той или иной степени не смогли добиться достаточного экономического роста, чтобы сделать свою способность выплачивать держателям облигаций гарантию, которой она была предназначена.

Хотя эти пять из них считались странами, находящимися в непосредственной опасности возможного дефолта на пике кризиса в 2010-2011 годах, кризис имеет далеко идущие последствия, которые выходят за их пределы в мир в целом.

Фактически глава Банка Англии назвал его «самым серьезным финансовым кризисом по крайней мере с 1930-х годов, если не когда-либо», в октябре 2011 года.

Ниже приводится Q & A, чтобы помочь вам ознакомиться с основами этой критической проблемы.

В: Как начался кризис?

Мировая экономика переживает медленный рост со времени финансового кризиса в США в 2008-2009 гг., Который выявил неустойчивую фискальную политику стран Европы и всего мира. Греция, которая долгое время отсиживалась и не проводила налоговых реформ, была одной из первых, кто почувствовал щепотку более слабого роста. Когда рост замедляется, налоговые поступления также приводят к неустойчивому бюджетному дефициту. В результате новый премьер-министр Джордж Папандреу в конце 2009 года был вынужден объявить, что предыдущие правительства не смогли выявить масштабы дефицита страны. По правде говоря, долги Греции были настолько большими, что они фактически превышали размеры всей экономики страны, и страна больше не могла скрывать эту проблему.

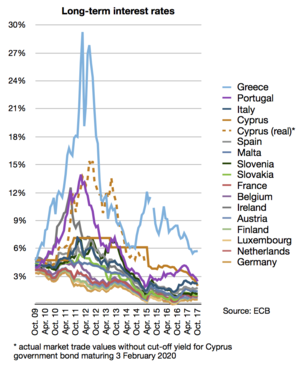

Инвесторы отреагировали на требования высокой доходности по облигациям Греции, что привело к увеличению стоимости долгового бремени страны и потребовало серии выплат Европейским союзом и Европейским центральным банком (ЕЦБ). Рынки также начали повышать доходность облигаций в других странах с крупной задолженностью в регионе, ожидая проблем, аналогичных тем, что произошло в Греции.

Узнайте больше о текущих событиях, влияющих на производительность рынка облигаций

В: Почему доходность облигаций растет в связи с этим типом кризиса и каковы последствия?

Причина повышения доходности облигаций проста: если инвесторы видят более высокий риск, связанный с инвестированием в облигации страны, они потребуют более высокой прибыли, чтобы компенсировать им этот риск. Это начинает порочный круг: спрос на более высокую доходность приравнивается к более высоким затратам заимствования для страны в условиях кризиса, что приводит к дальнейшим финансовым нагрузкам, что побуждает инвесторов требовать еще более высокие урожаи и т. Д. Общая потеря доверия инвесторов обычно приводит к тому, что продажа влияет не только на эту страну, но и на другие страны с аналогичными слабыми финансами — эффект, обычно называемый «заразой».«

В: Что сделали европейские правительства в отношении кризиса?

Европейский союз принял меры, но он продвигался медленно, поскольку для этого требуется согласие всех наций в профсоюзе. Первичным курсом действий на сегодняшний день стала серия мер по спасению для проблемных стран Европы. Весной 2010 года, когда Европейский союз и Международный валютный фонд выделили Греции Греции около 110 миллиардов евро (эквивалент 163 миллиарда долларов).

Греция потребовала вторую эстафету в середине 2011 года, на этот раз стоит около 157 миллиардов долларов. 9 марта 2012 года Греция и ее кредиторы согласились на реструктуризацию долга, которая заложила основу для очередного раунда фондов спасения. Ирландия и Португалия также получили помощь в ноябре 2010 года и мае 2011 года, соответственно. Страны-члены Еврозоны создали Европейский фонд финансовой стабильности (EFSF) для предоставления чрезвычайного кредитования странам с финансовыми трудностями.

Также стал участвовать Европейский центральный банк. ЕЦБ объявил о планах в августе 2011 года на покупку государственных облигаций, если это необходимо, чтобы сохранить доходность от роста до уровня, которого не могли позволить себе такие страны, как Италия и Испания. В декабре 2011 года ЕЦБ предоставил кредит в размере 489 евро (639 млрд. Долл. США) для проблемных банков региона по сверхнизким ставкам, а затем второй раунд в феврале 2012 года.

Название этой программы было долгосрочным рефинансированием Операция или LTRO. Многочисленные финансовые учреждения имели задолженность, ожидаемую в 2012 году, заставляя их удерживать свои резервы, а не предоставлять кредиты. В свою очередь, замедление темпов роста кредитов могло бы привести к росту экономики и ухудшению кризиса. В результате ЕЦБ стремился повысить балансы банков, чтобы предотвратить эту потенциальную проблему.

Хотя действия европейских политиков обычно помогали стабилизировать финансовые рынки в краткосрочной перспективе, их широко критиковали за то, что они просто «пинали банку по дороге» или откладывали настоящее решение на более поздний срок. Кроме того, возникла большая проблема: в то время как более мелкие страны, такие как Греция, достаточно малы, чтобы быть спасены Европейским центральным банком, Италия и Испания слишком велики для спасения. Таким образом, опасное состояние финансового состояния стран является ключевым вопросом для рынков в разных точках в 2010, 2011 и 2012 годах.

В 2012 году кризис стал поворотным моментом, когда президент Европейского центрального банка Марио Драги объявил, что ЕЦБ сделает «все, что потребуется», чтобы сохранить еврозону вместе. Рынки по всему миру сразу же собрались на новостях, а доходность в проблемных европейских странах резко снизилась во второй половине года. (Имейте в виду, что цены и доходность движутся в противоположных направлениях.) В то время как заявление Драги не решило проблему, это сделало инвесторам более комфортную покупку облигаций меньших стран региона. Более низкая доходность, в свою очередь, купила время для стран с высоким уровнем задолженности для решения их более широких вопросов.

В: Каков нынешний статус кризиса?

Сегодня доходность по европейскому долгу упала до очень низких уровней.Высокая доходность 2010-2012 годов привлекла покупателей на такие рынки, как Испания и Италия, повышая цены и снижая доходность. В то время как это указывает на то, что инвесторы с большим риском вкладывают средства в рынки облигаций региона, это говорит о том, что кризис живет в условиях очень медленного экономического роста и растущего риска того, что Европа погрузится в дефляцию (то есть отрицательную инфляцию). Европейский центральный банк отреагировал на снижение процентных ставок, и он, как представляется, начинает инициировать программу количественного смягчения, аналогичную той, которая используется Федеральным резервом США в Соединенных Штатах.

В: Почему по умолчанию такая серьезная проблема? Не могла ли страна просто уйти от своих долгов и начать новую жизнь?

К сожалению, решение не так просто по одной критической причине: европейские банки остаются одним из крупнейших держателей государственного долга региона, хотя они сократили свои позиции во второй половине 2011 года. Банкам необходимо сохранить определенную сумму активов на их балансах относительно суммы задолженности, которую они удерживают. Если страна по умолчанию погасит свой долг, стоимость его облигаций опустится. Для банков это может означать резкое сокращение количества активов на их балансе и возможную несостоятельность. Из-за растущей взаимосвязи глобальной финансовой системы банкротство не происходит в вакууме. Вместо этого существует вероятность того, что серия банковских сбоев приведет к более разрушительному эффекту «заразы» или «домино». «

Лучшим примером этого является финансовый кризис в США, когда серия обрушений со стороны небольших финансовых институтов в конечном итоге привела к провалу Lehman Brothers и правительственным спасениям или принудительным поглощениям многих других. Поскольку европейские правительства уже борются со своими финансами, существует меньше возможностей для поддержки правительством этого кризиса по сравнению с тем, который попал в Соединенные Штаты.

В: Как европейский долговой кризис повлиял на финансовые рынки?

Возможность заражения сделала европейский долговой кризис ключевым центром мировых финансовых рынков в период 2010-2012 годов. С рыночным потрясением 2008 и 2009 годов в довольно недавней памяти реакция инвесторов на любые плохие новости из Европы была быстрой: продать что-нибудь рискованное и купить государственные облигации крупнейших, наиболее финансово устойчивых стран. Как правило, акции европейских банков — и европейские рынки в целом — намного хуже, чем их глобальные коллеги в те времена, когда кризис находился в центре внимания. Рынки облигаций затронутых стран также проявили себя плохо, поскольку рост доходности означает, что цены падают. В то же время доходность у US Treasuries упала до исторически низких уровней в отражении «перелета в безопасное место» инвесторов.

Как только Драги объявил о приверженности ЕЦБ сохранению еврозоны, рынки сплотились во всем мире. Фонды облигаций и фондовых рынков в регионе с тех пор восстановили свои позиции, но региону необходимо будет продемонстрировать устойчивый рост для продолжения митинга.

В: Каковы были политические проблемы?

Политические последствия кризиса были огромными. В пострадавших странах стремление к строгости — или сокращение расходов на сокращение разрыва между доходами и расходами — привело к публичным протестам в Греции и Испании и к удалению партии, находящейся у власти в Италии и Португалии. На национальном уровне кризис привел к напряженности между финансово значимыми странами, такими как Германия, и странами с более высокой задолженностью, такими как Греция. Германия подтолкнула Грецию и другие пострадавшие страны к реформированию бюджетов в качестве условия оказания помощи, что привело к усилению напряженности в рамках Европейского союза. После долгих дебатов Греция в конечном итоге согласилась сократить расходы и повысить налоги. Однако важным препятствием для преодоления кризиса было нежелание Германии согласиться на решение в масштабе всего региона, поскольку ему пришлось бы нести непропорциональный процент законопроекта.

Напряженность создала вероятность того, что одна или несколько европейских стран в конечном итоге откажутся от евро (общая валюта региона). С одной стороны, отказ от евро позволил бы стране проводить свою собственную независимую политику, а не подходить к общей политике для 17 стран, использующих валюту. Но с другой стороны, это будет событие беспрецедентного масштаба для мировой экономики и финансовых рынков. Эта проблема способствовала периодической слабости евро по отношению к другим основным мировым валютам в кризисный период.

В: Является ли финансовый аскетизм ответом?

Не обязательно. Стремление Германии к жесткой экономии (более высокие налоги и более низкие расходы) в меньших странах региона было проблематичным в том, что сокращение государственных расходов может привести к более медленному росту, что означает снижение налоговых поступлений для стран для оплаты своих счетов. В свою очередь, это привело к тому, что страны с высокой задолженностью выкарабкались. Перспектива снижения государственных расходов привела к массовым общественным протестам и затруднила принятие политиками всех шагов, необходимых для разрешения кризиса. Кроме того, весь регион вошел в рецессию в течение 2012 года, отчасти из-за этих мер и общей потери доверия между бизнесом и инвесторами.

В: С более широкой точки зрения, это имеет значение для Соединенных Штатов?

Да. Мировая финансовая система полностью связана сейчас, что означает проблему для Греции, или другая меньшая европейская страна — проблема для всех нас. Европейский долговой кризис не только влияет на наши финансовые рынки, но и государственный бюджет США. Сорок процентов капитала Международного валютного фонда (МВФ) поступает из Соединенных Штатов, поэтому, если МВФ должен будет выделить слишком много денег для инициатив по спасению, налогоплательщикам США в конечном итоге придется подписать законопроект. Кроме того, долг США неуклонно растет — это означает, что события в Греции и остальной Европе являются потенциальным предупреждающим знаком для политиков США.

В: Каковы перспективы кризиса?

Хотя возможность дефолта или выхода из одной из стран еврозоны сейчас значительно ниже, чем в начале 2011 года, фундаментальная проблема в регионе (высокий государственный долг) остается на месте.В результате вероятность дальнейшего экономического шока для региона — и мировой экономики в целом — по-прежнему остается возможностью и, вероятно, останется на несколько лет.

Источник

Европейский долговой кризис — European debt crisis

- 34-й саммит G8 (июль 2008 г.)

- Саммит G-20 в Вашингтоне (ноябрь 2008 г.)

- АТЭС Перу (ноябрь 2008 г.)

- Трехсторонний саммит Китай-Япония-Южная Корея (декабрь 2008 г.)

- Лондонский саммит G-20 (апрель 2009 г.)

Европейский долговой кризис (также часто называют кризис в еврозоне или европейский долговой кризис ) является многолетним долговым кризисом , который происходит в Европейском Союзе с конца 2009 Несколько еврозоны государств — членов ( Греция , Португалия , Ирландия , Испания и Кипр ) не смогли выплатить или рефинансировать свой государственный долг или выручить банки с чрезмерной задолженностью под своим национальным надзором без помощи третьих сторон, таких как другие страны еврозоны , Европейский центральный банк (ЕЦБ) или Международный банк. Валютный фонд (МВФ).

Кризис еврозоны был вызван кризисом платежного баланса (внезапная остановка притока иностранного капитала в страны, имевшие значительный дефицит и зависящие от иностранного кредитования). Кризис усугублялся неспособностью государств прибегнуть к девальвации (снижению стоимости национальной валюты). Накопление долга в некоторых странах-членах еврозоны отчасти объяснялось макроэкономическими различиями между государствами-членами еврозоны до перехода на евро. Европейский центральный банк принял процентную ставку, которая стимулировала инвесторов в северных странах-членах еврозоны кредитовать страны Юга, в то время как страны Юга стимулировали брать займы (поскольку процентные ставки были очень низкими). Со временем это привело к накоплению дефицита на Юге, прежде всего у частных экономических субъектов. Отсутствие координации фискальной политики между государствами-членами еврозоны способствовало несбалансированному потоку капитала в еврозоне. Отсутствие централизации или гармонизации финансового регулирования среди государств еврозоны в сочетании с отсутствием надежных обязательств по предоставлению финансовой помощи банкам стимулировало проведение банками рискованных финансовых операций. Подробные причины кризиса варьировались от страны к стране. В некоторых странах частные долги, возникшие из-за пузыря на рынке недвижимости, были переведены в суверенный долг в результате спасения банковской системы и реакции правительства на замедление экономического роста после пузыря. Европейские банки владеют значительной суммой суверенного долга, поэтому опасения относительно платежеспособности банковских систем или суверенных долга усиливаются.

Кризис начался в конце 2009 года, когда правительство Греции сообщило, что его бюджетный дефицит намного выше, чем предполагалось ранее. Греция обратилась за внешней помощью в начале 2010 года, получив пакет помощи ЕС-МВФ в мае 2010 года. Европейские страны реализовали ряд мер финансовой поддержки, таких как Европейский фонд финансовой стабильности (EFSF) в начале 2010 года и Европейский механизм стабильности (ESM). в конце 2010 года. ЕЦБ также внес свой вклад в выход из кризиса, снизив процентные ставки и предоставив дешевые ссуды на сумму более одного триллиона евро для поддержания денежных потоков между европейскими банками. 6 сентября 2012 года ЕЦБ успокоил финансовые рынки, объявив о бесплатной неограниченной поддержке всех стран еврозоны, участвующих в программе финансовой помощи / предосторожности суверенного государства от EFSF / ESM, посредством некоторого снижения доходности прямых денежных операций (OMT). Ирландия и Португалия получили помощь ЕС-МВФ в ноябре 2010 и мае 2011, соответственно. В марте 2012 года Греция получила вторую помощь. И Испания, и Кипр получили посылки в июне 2012 года.

Возврат к экономическому росту и улучшение структурного дефицита позволили Ирландии и Португалии выйти из своих программ финансовой помощи в июле 2014 года. Греции и Кипру удалось частично восстановить доступ к рынкам в 2014 году. Испания никогда официально не получала программу финансовой помощи. Его пакет спасения от ESM был предназначен для фонда рекапитализации банков и не включал финансовую поддержку самого правительства.

Кризис оказал значительное неблагоприятное воздействие на экономику и рынок труда: уровень безработицы в Греции и Испании достиг 27%, и его обвинили в замедленном экономическом росте не только для всей еврозоны, но и для всего Европейского Союза. Таким образом, можно утверждать, что он оказал серьезное политическое влияние на правящие правительства в 10 из 19 стран еврозоны, способствуя смене власти в Греции, Ирландии, Франции, Италии, Португалии, Испании, Словении, Словакии, Бельгии и других странах. Нидерланды, а также за пределами еврозоны, в Великобритании.

СОДЕРЖАНИЕ

Причины

Кризис еврозоны возник в результате структурной проблемы еврозоны и сочетания сложных факторов. Существует консенсус в отношении того, что корень кризиса еврозоны лежит в кризисе платежного баланса (внезапная остановка притока иностранного капитала в страны, которые зависели от иностранного кредитования), и что этот кризис усугублялся тем фактом, что государства не могли прибегают к девальвации (снижение стоимости национальной валюты для повышения конкурентоспособности экспорта на внешних рынках). Другие важные факторы включают глобализацию финансов ; льготные условия кредитования в период 2002–2008 годов, которые способствовали практике высокорискового кредитования и заимствования; финансовый кризис 2007-08 ; дисбалансы международной торговли; пузыри на рынке недвижимости , которые с тех пор лопнули; Великая рецессия в 2008-2012; выбор фискальной политики в отношении государственных доходов и расходов; и подходы, используемые государствами для оказания помощи проблемным банковским отраслям и частным держателям облигаций, принимая на себя бремя частного долга или общественные убытки.

Макроэкономическое расхождение между государствами-членами еврозоны привело к несбалансированному потоку капитала между государствами-членами. До введения евро страны южной части еврозоны росли быстро (с повышением заработной платы и цен), тогда как страны северной еврозоны росли медленно. Несмотря на эти разные макроэкономические условия, Европейский центральный банк мог установить только одну процентную ставку, выбрав такую, которая означала, что реальные процентные ставки в Германии были высокими (относительно инфляции) и низкими в странах-членах южной еврозоны. Это стимулировало инвесторов в Германии давать ссуды странам Юга, тогда как юги стимулировали брать займы (поскольку процентные ставки были очень низкими). Со временем это привело к накоплению дефицита на Юге, прежде всего у частных экономических субъектов.

Сравнительная политическая экономия объясняет фундаментальные корни европейского кризиса разнообразием национальных институциональных структур стран-членов (север или юг), которые обусловили их асимметричные тенденции развития с течением времени и сделали союз уязвимым для внешних потрясений. Несовершенство системы управления в еврозоне для эффективного реагирования усугубило макроэкономическое расхождение.

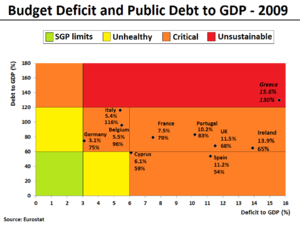

Государства-члены еврозоны могли бы смягчить дисбаланс в потоках капитала и накоплении долга на Юге путем координации национальной фискальной политики. Германия могла бы принять более экспансионистскую фискальную политику (для повышения внутреннего спроса и сокращения оттока капитала), а страны-члены южной еврозоны могли бы принять более ограничительную фискальную политику (для ограничения внутреннего спроса и сокращения заимствований на Севере). В соответствии с требованиями Маастрихтского договора 1992 года правительства обязались ограничить свои дефицитные расходы и уровни долга. Однако некоторые из подписавших сторон, включая Германию и Францию, не смогли остаться в рамках Маастрихтских критериев и обратились к секьюритизации будущих государственных доходов, чтобы сократить свои долги и / или дефицит, обойдя передовой опыт и игнорируя международные стандарты. Это позволило государственным органам скрыть свой дефицит и уровень долга с помощью комбинации методов, включая непоследовательный учет, внебалансовые операции и использование сложных структур валютных и кредитных деривативов. С конца 2009 года, после новоизбранного правительства Греции, правительство ПАСОК перестало скрывать свою истинную задолженность и бюджетный дефицит, у общественности возникли опасения по поводу суверенного дефолта в некоторых европейских государствах , а рейтинг государственного долга нескольких государств был понижен. Впоследствии кризис распространился на Ирландию и Португалию, вызвав обеспокоенность по поводу Италии, Испании и европейской банковской системы, а также более фундаментальных дисбалансов внутри еврозоны. Занижение отчетности было выявлено в результате пересмотра прогноза дефицита бюджета на 2009 год с «6–8%» ВВП (не более 3% ВВП было правилом Маастрихтского договора ) до 12,7%, почти сразу после ПАСОК. выиграл национальные выборы в Греции в октябре 2009 года . Значительный пересмотр прогнозов бюджетного дефицита в сторону увеличения в связи с международным финансовым кризисом не ограничился Грецией: например, в США прогноз бюджетного дефицита на 2009 год был повышен с 407 миллиардов долларов, прогнозируемых в бюджете на 2009 финансовый год, до 1,4 триллиона долларов , в то время как в Соединенном Королевстве окончательный прогноз был более чем в 4 раза выше первоначального. В Греции низкий прогноз («6–8%») сообщался до самого конца года (сентябрь 2009 г.), что явно не соответствовало реальной ситуации.

Фрагментированное финансовое регулирование способствовало безответственному кредитованию в годы, предшествовавшие кризису. В еврозоне каждая страна имела свои собственные финансовые правила, которые позволяли финансовым учреждениям использовать пробелы в мониторинге и регулятивной ответственности, чтобы прибегать к займам, которые были высокодоходными, но очень рискованными. Гармонизация или централизация финансового регулирования могла бы облегчить проблему рискованных ссуд. Еще одним фактором, который стимулировал рискованные финансовые транзакции, было то, что национальные правительства не могли убедительно обязаться не оказывать финансовую помощь финансовым учреждениям, взявшим рискованные кредиты, что создавало проблему морального риска .

Развитие кризиса

Европейский долговой кризис разразился вслед за Великой рецессией примерно в конце 2009 года и характеризовался чрезмерно высоким структурным дефицитом государственного бюджета и ускорением роста долга. Когда в качестве негативных последствий Великой рецессии относительно хрупкий банковский сектор понес большие капитальные убытки, большинству государств в Европе пришлось выручить несколько наиболее пострадавших банков с помощью некоторых поддерживающих кредитов на рекапитализацию из-за тесной связи между их выживанием. и финансовая стабильность экономики. По состоянию на январь 2009 года группа из 10 банков Центральной и Восточной Европы уже обратилась за финансовой помощью . В то время Европейская комиссия опубликовала прогноз сокращения объемов производства в ЕС на 1,8% на 2009 год, что сделало перспективы для банков еще хуже. Многократная рекапитализация банков, финансируемых государством, была одной из причин резкого ухудшения отношения долга к ВВП, с которым столкнулись правительства нескольких европейских стран после Великой рецессии. По сообщениям, основные коренные причины четырех кризисов суверенного долга, разразившихся в Европе, заключались в сочетании: слабого фактического и потенциального роста ; конкурентная слабость ; ликвидация банков и суверенов; большие ранее существовавшие отношения долга к ВВП; и значительный запас обязательств (государственный, частный и негосударственный сектор).

В первые несколько недель 2010 года вновь возникло беспокойство по поводу чрезмерного государственного долга, поскольку кредиторы требовали еще более высоких процентных ставок от нескольких стран с более высокими уровнями долга, дефицита и дефицита текущего счета . Это, в свою очередь, затруднило четырем из восемнадцати правительств еврозоны финансирование дальнейшего бюджетного дефицита и погашение или рефинансирование существующего государственного долга , особенно когда темпы экономического роста были низкими и когда высокий процент долга находился в руках иностранных кредиторов, поскольку в случае Греции и Португалии.

Страны, на которых негативно повлиял кризис, столкнулись с резким увеличением спредов процентных ставок по государственным облигациям в результате опасений инвесторов по поводу устойчивости их долга в будущем. Четыре государства еврозоны должны были быть спасены с помощью суверенных программ финансовой помощи, которые были предоставлены совместно Международным валютным фондом и Европейской комиссией при дополнительной поддержке на техническом уровне со стороны Европейского центрального банка . Вместе эти три международные организации, представляющие кредиторов, получили прозвище « Тройка ».

Для борьбы с кризисом правительства некоторых стран сосредоточили свои усилия на повышении налогов и снижении расходов, что способствовало социальным волнениям и значительным дебатам среди экономистов, многие из которых выступают за увеличение дефицита в условиях тяжелой экономики. Особенно в странах, где бюджетный дефицит и суверенные долги резко возросли, кризис доверия возник в связи с расширением спредов доходности облигаций и страхованием рисков по CDS между этими странами и другими странами-членами ЕС , в первую очередь Германией. К концу 2011 года Германия, по оценкам, получила от кризиса более 9 миллиардов евро , поскольку инвесторы устремились к более безопасным, но почти нулевым процентным ставкам в облигациях федерального правительства Германии ( бунды ). К июлю 2012 года также Нидерланды, Австрия и Финляндия получили прибыль от нулевых или отрицательных процентных ставок. Если посмотреть на краткосрочные государственные облигации со сроком погашения менее одного года, в список бенефициаров также входят Бельгия и Франция. Хотя Швейцария (и Дания) в равной степени выиграли от более низких процентных ставок, кризис также нанес ущерб ее экспортному сектору из-за значительного притока иностранного капитала и, как следствие, повышения курса швейцарского франка . В сентябре 2011 года Швейцарский национальный банк удивил валютных трейдеров, заявив, что «он больше не будет терпеть обменный курс евро-франк ниже минимального курса в 1,20 франка», что фактически ослабило швейцарский франк. Это самая крупная швейцарская интервенция с 1978 года.

Несмотря на то, что суверенный долг существенно вырос только в нескольких странах еврозоны, при этом на три наиболее пострадавших страны — Грецию, Ирландию и Португалию в совокупности приходится только 6% валового внутреннего продукта (ВВП) еврозоны, — он стал воспринимаемой проблемой для региона как в целом, что приводит к предположениям о дальнейшем заражении других европейских стран и возможном распаде еврозоны. В целом долговой кризис вынудил пять из 17 стран еврозоны к концу 2012 года обратиться за помощью к другим странам.

В середине 2012 года в результате успешной бюджетной консолидации и проведения структурных реформ в странах, подвергающихся наибольшему риску, а также благодаря различным политическим мерам, принятым лидерами ЕС и ЕЦБ (см. Ниже), финансовая стабильность в еврозоне значительно улучшилась, а процентные ставки снизились. неуклонно падал. Это также значительно снизило риск заражения для других стран еврозоны. По состоянию на октябрь 2012 года только 3 из 17 стран еврозоны, а именно Греция, Португалия и Кипр, по-прежнему боролись с долгосрочными процентными ставками выше 6%. К началу января 2013 года успешные аукционы по продаже суверенных долговых обязательств в еврозоне, но, что наиболее важно, в Ирландии, Испании и Португалии, показали, что инвесторы верят, что поддержка ЕЦБ сработала. В ноябре 2013 года ЕЦБ снизил свою банковскую ставку до 0,25%, чтобы помочь восстановлению еврозоны. По состоянию на май 2014 года только две страны (Греция и Кипр) все еще нуждаются в помощи третьих сторон.

Греция

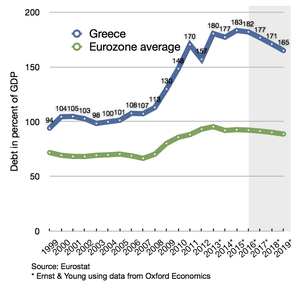

Греческая экономика процветала на протяжении большей части 20-го века с высокими темпами роста и низким государственным долгом. К 2007 году (то есть до мирового финансового кризиса 2007–2008 годов) он по-прежнему оставался одним из самых быстрорастущих в еврозоне, при этом отношение государственного долга к ВВП не превышало 104%, но это было связано с большим структурный дефицит . Когда мировая экономика пострадала от финансового кризиса 2007–2008 годов , Греция пострадала особенно сильно, потому что ее основные отрасли — судоходство и туризм — были особенно чувствительны к изменениям в цикле деловой активности. Правительство потратило большие средства на поддержание функционирования экономики, и долг страны соответственно увеличился.

Греческий кризис был спровоцирован потрясениями Великой рецессии , в результате которой бюджетные дефициты нескольких западных стран достигли или превысили 10% ВВП. В случае Греции высокий бюджетный дефицит (которому после нескольких корректировок позволили достичь 10,2% и 15,1% ВВП в 2008 и 2009 годах, соответственно) сочетался с высоким отношением государственного долга к ВВП (которое, до этого была относительно стабильной в течение нескольких лет, чуть выше 100% ВВП, согласно расчетам после всех корректировок). Таким образом, страна, по-видимому, потеряла контроль над соотношением государственного долга к ВВП, которое уже достигло 127% ВВП в 2009 году. Напротив, Италия смогла (несмотря на кризис) сохранить свой бюджетный дефицит в 2009 году на уровне 5,1% ВВП, что имел решающее значение, учитывая, что соотношение государственного долга к ВВП было сравнимо с Грецией. Кроме того, будучи членом еврозоны, Греция по сути не имела автономной гибкости денежно-кредитной политики .

Наконец, возник эффект разногласий по поводу статистики Греции (из-за вышеупомянутого резкого пересмотра бюджетного дефицита, который привел к увеличению расчетной стоимости государственного долга Греции примерно на 10% , отношение государственного долга к ВВП составило примерно 100%. до 2007 г.), в то время как были споры о возможном влиянии сообщений СМИ . Следовательно, Греция была «наказана» рынками, которые повысили ставки по займам, что сделало невозможным для страны финансировать свой долг с начала 2010 года.

Несмотря на резкий пересмотр в сторону повышения прогноза дефицита бюджета на 2009 год в октябре 2009 года, ставки по займам Греции первоначально росли довольно медленно. К апрелю 2010 года стало очевидно, что страна становится неспособной брать займы на рынках; 23 апреля 2010 года правительство Греции запросило у ЕС и Международного валютного фонда первоначальный заем в размере 45 миллиардов евро для покрытия своих финансовых потребностей на оставшуюся часть 2010 года. Несколькими днями позже Standard & Poor’s снизило рейтинг суверенного долга Греции. до BB + или статуса « мусор » на фоне опасений дефолта , и в этом случае инвесторы могут потерять 30–50% своих денег. Мировые фондовые рынки и евро снизились в ответ на понижение рейтинга.

1 мая 2010 года правительство Греции объявило о серии мер жесткой экономии ( третий пакет мер жесткой экономии за несколько месяцев) для обеспечения трехлетнего кредита в размере 110 миллиардов евро ( Первая программа экономической корректировки ). Некоторые греки встретили это с большим гневом, что привело к массовым протестам , беспорядкам и социальным волнениям по всей Греции. Тройка, трехсторонний комитет, сформированный Европейской комиссией , Европейским центральным банком и Международным валютным фондом (ЕК, ЕЦБ и МВФ), в октябре 2011 года предложила Греции второй ссуду для спасения на сумму 130 миллиардов евро ( Вторая программа экономической корректировки ), но при условии, что активация будет зависеть от принятия дальнейших мер жесткой экономии и заключения соглашения о реструктуризации долга. Удивительно, но премьер-министр Греции Георгий Папандреу первым ответил на этот призыв, объявив о референдуме в декабре 2011 года по новому плану помощи, но ему пришлось отступить под сильным давлением со стороны партнеров по ЕС, которые пригрозили задержать просроченную выплату кредита в размере 6 миллиардов евро, в которой нуждалась Греция. к середине декабря. 10 ноября 2011 года Папандреу ушел в отставку после соглашения с партией « Новая демократия» и Народным православным митингом о назначении технократа Лукаса Пападемоса, не являющегося депутатом парламента, новым премьер-министром временного национального профсоюзного правительства с ответственностью за принятие необходимых мер жесткой экономии, чтобы подготовить способ для второй ссуды финансовой помощи.

Все принятые меры жесткой экономии помогли Греции снизить свой первичный дефицит — т. Е. Бюджетный дефицит до выплаты процентов — с 24,7 млрд евро (10,6% ВВП) в 2009 году до всего лишь 5,2 млрд евро (2,4% ВВП) в 2011 году. побочным эффектом они также способствовали усилению рецессии в Греции, которая началась в октябре 2008 г. и только ухудшилась в 2010 и 2011 гг. выпуск завершился на 28,4% ниже, чем в 2005 году, и 111 000 греческих компаний обанкротились (на 27% больше, чем в 2010 году). В результате греки потеряли около 40% своей покупательной способности с начала кризиса, они тратят на 40% меньше товаров и услуг, а уровень безработицы с поправкой на сезонность вырос с 7,5% в сентябре 2008 года до рекордного уровня 27,9. % в июне 2013 года, в то время как уровень безработицы среди молодежи вырос с 22,0% до 62%. Уровень безработицы среди молодежи в 2012 году составил 16,1 процента.

В целом доля населения, живущего «под угрозой бедности или социальной изоляции», не увеличилась заметно в течение первых двух лет кризиса. По оценкам, этот показатель составлял 27,6% в 2009 году и 27,7% в 2010 году (что лишь немного хуже, чем в среднем по 27 странам ЕС — 23,4%), но в 2011 году этот показатель, по оценкам, резко превысил 33%. В феврале 2012 года официальный представитель МВФ, ведущий переговоры о мерах жесткой экономии в Греции, признал, что чрезмерное сокращение расходов вредит Греции. МВФ прогнозировал, что к 2014 году экономика Греции сократится на 5,5%. Жесткие меры экономии привели к фактическому спаду на 17% после шести лет спада.

Некоторые экономические эксперты утверждают, что лучшим вариантом для Греции и остальных стран ЕС было бы создание «упорядоченного дефолта », позволяющего Афинам одновременно выйти из еврозоны и повторно ввести свою национальную валюту — драхму по заниженному курсу. Если Греция откажется от евро, экономические и политические последствия будут разрушительными. По мнению японской финансовой компании Nomura , выход приведет к 60-процентной девальвации новой драхмы. Аналитики французского банка BNP Paribas добавили, что последствия выхода Греции приведут к потере 20% ВВП Греции, увеличению отношения долга Греции к ВВП до более чем 200% и скачку инфляции до 40–50%. Также UBS предупредил о гиперинфляции , массовом банкротстве и даже « военных переворотах и возможной гражданской войне, которые могут поразить уходящую страну». Национальные центральные банки (НЦБ) еврозоны могут потерять до 100 миллиардов евро по долговым искам против греческого национального банка через систему TARGET2 ЕЦБ . Дойче Бундесбанк в одиночку , возможно , придется списать € 27 млрд.

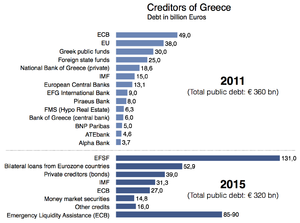

Чтобы этого не произошло, Тройка (ЕК, МВФ и ЕЦБ) в конце концов согласилась в феврале 2012 года предоставить второй пакет финансовой помощи на сумму 130 млрд евро при условии реализации еще одного пакета жестких мер экономии, который сократит расходы Греции на 3,3 млрд евро в год. 2012 г. и еще 10 млрд евро в 2013 и 2014 гг. Затем, в марте 2012 г., правительство Греции, наконец, объявило дефолт по части своего долга, поскольку правительство приняло новый закон, согласно которому частные держатели государственных облигаций Греции (банки, страховщики и инвестиционные фонды) «добровольно» согласились бы на своп облигаций с номинальным списанием 53,5%, частично в виде краткосрочных облигаций EFSF, частично в новых греческих облигациях с более низкими процентными ставками и сроком погашения, продленным до 11-30 лет (независимо от предыдущий срок погашения). Это считалось «кредитным событием», и держатели свопов по кредитному дефолту получали соответствующие выплаты. Это была самая крупная сделка по реструктуризации долга в мире, которая затронула государственные облигации Греции на сумму около 206 миллиардов евро . Сумма списания долга составила 107 миллиардов евро , что привело к временному снижению уровня долга Греции с примерно 350 миллиардов евро до 240 миллиардов евро в марте 2012 года (впоследствии он снова вырастет из-за возникшей в результате потребности в рекапитализации банков). прогнозы о долговой нагрузке. В декабре 2012 года правительство Греции выкупило своих облигаций на 21 миллиард евро (27 миллиардов долларов) за 33 цента за евро.

Критики, такие как директор Греческой обсерватории Лондонской фондовой биржи, утверждают, что миллиарды евро налогоплательщиков спасают не Грецию, а финансовые учреждения. Из всех 252 млрд евро, выделенных в период с 2010 по 2015 год, только 10% пошло на финансирование продолжающихся государственных дефицитных расходов на счетах правительства Греции. Большая часть оставшейся суммы пошла прямо на рефинансирование старого объема государственного долга Греции (происходящего в основном из-за высокого дефицита расширенного правительства, имевшего место в предыдущие годы), который к концу 2009 года в основном принадлежал частным банкам и хедж-фондам. По данным Лондонской фондовой биржи. , «более 80% пакета мер по спасению» будет рефинансировать дорогой старый долг греческого правительства с наступающим сроком погашения перед частными кредиторами (в основном частными банками за пределами Греции), заменив его новым долгом перед государственными кредиторами на более выгодных условиях, то есть выплачивает своим частным кредиторам новый долг, выпущенный новой группой государственных кредиторов, известной как Тройка. Перенос обязательств от европейских банков к европейским налогоплательщикам был ошеломляющим. Одно исследование показало, что государственный долг Греции перед иностранными правительствами, включая долг перед кредитным механизмом ЕС / МВФ и долг через Евросистему, увеличился с 47,8 млрд евро до 180,5 млрд евро (+132,7 млрд) в период с января 2010 года по сентябрь 2011 года. в то время как совокупная подверженность иностранных банков (государственных и частных) греческим предприятиям сократилась с более чем 200 млрд евро в 2009 году до примерно 80 млрд евро (-120 млрд) к середине февраля 2012 года. По состоянию на 2015 год 78% греческого долга приходится на институты государственного сектора, прежде всего ЕС. Согласно исследованию Европейской школы менеджмента и технологий, только 9,7 млрд евро, или менее 5% от первых двух программ финансовой помощи, пошли в фискальный бюджет Греции, в то время как большая часть денег пошла во французские и немецкие банки. (В июне 2010 года иностранные претензии Франции и Германии к Греции составляли 57 млрд долларов и 31 млрд долларов соответственно. Немецкие банки владели 60 млрд долларов в виде государственного долга Греции, Португалии, Ирландии и Испании и 151 млрд долларов в виде долга банков этих стран. ) Согласно просочившемуся документу, датированному маем 2010 года, МВФ был полностью осведомлен о том, что программа помощи Греции была направлена на спасение частных европейских банков — в основном из Франции и Германии. Ряд членов Исполнительного совета МВФ из Индии, Бразилии, Аргентины, России и Швейцарии раскритиковали это во внутреннем меморандуме, указав, что долг Греции будет неприемлемым. Однако их французские, немецкие и голландские коллеги отказались уменьшить греческий долг или заставить (их) частные банки платить.

Середина мая 2012 года, кризис и невозможность сформировать новое правительство после выборов, а также возможная победа оси противодействия жесткой экономии привели к новым спекуляциям, что Греции вскоре придется покинуть еврозону . Этот феномен стал известен как «Грексит» и стал определять поведение на международном рынке. Небольшая победа правоцентристов на выборах 17 июня дала надежду на то, что Греция выполнит взятые на себя обязательства и останется в еврозоне.

Из-за отложенного графика реформ и обострения экономического спада новое правительство немедленно попросило предоставить Тройке продленный крайний срок с 2015 по 2017 год, прежде чем потребовать вернуть бюджет в состояние самофинансирования; что фактически было равно запросу третьего пакета финансовой помощи на 2015–2016 годы в размере 32,6 млрд евро дополнительных займов. 11 ноября 2012 года, столкнувшись с дефолтом к концу ноября, парламент Греции принял новый пакет мер жесткой экономии на сумму 18,8 млрд евро, включая «реформу рынка труда» и «среднесрочный бюджетный план на 2013–2016 годы». В свою очередь, Еврогруппа согласилась на следующий день снизить процентные ставки и продлить сроки погашения долга, а также предоставить Греции дополнительные средства в размере около 10 млрд евро для программы обратного выкупа долга . Последнее позволило Греции погасить около половины из 62 миллиардов евро долга, который Афины должны частным кредиторам, тем самым сократив этот долг примерно на 20 миллиардов евро . Это должно привести к снижению отношения долга к ВВП Греции до 124% к 2020 году и значительно ниже 110% через два года. Без соглашения соотношение долга к ВВП выросло бы до 188% в 2013 году.

В специальном отчете Financial Times о будущем Европейского Союза утверждается, что либерализация рынков труда позволила Греции сократить разрыв в конкурентоспособности по ценам с другими странами южной зоны евро примерно на 50% за последние два года. Это было достигнуто в первую очередь за счет снижения заработной платы, хотя предприятия отреагировали положительно. Открытие рынков товаров и услуг дается нелегко, потому что заинтересованные группы замедляют реформы. Самая большая проблема для Греции — это капитальный ремонт налогового администрирования, при котором значительная часть ежегодно начисленных налогов не выплачивается. Пол Томсен, официальный представитель МВФ, возглавляющий миссию по оказанию помощи в Греции, заявил, что «в структурном отношении Греция более чем на полпути».

В июне 2013 года поставщик индексов акций MSCI Inc. реклассифицировал Грецию как развивающийся рынок, сославшись на невыполнение требований по нескольким критериям доступности рынка.

Оба последних отчета о ревизии программы финансовой помощи, выпущенные независимо Европейской комиссией и МВФ в июне 2014 года, показали, что даже после перевода запланированных средств финансовой помощи и полной реализации согласованного пакета мер по корректировке в 2012 году возник новый прогнозируемый дефицит финансирования в размере : € 5,6 млрд в 2014 году € 12,3 млрд в 2015 году, и € 0bn в 2016 году . Новый прогнозируемый дефицит финансирования необходимо будет либо покрыть за счет дополнительного кредитования государства с рынков частного капитала, либо ему необходимо будет противодействовать дополнительными бюджетными улучшениями за счет сокращения расходов, увеличения доходов или увеличения объема приватизации. Благодаря улучшенным прогнозам для экономики Греции, с возвращением структурного профицита правительства в 2012 году, возвращением роста реального ВВП в 2014 году и снижением уровня безработицы в 2015 году, правительство Греции могло вернуться к облигациям. рынка в течение 2014 года с целью полного финансирования его новых пробелов в дополнительном финансировании за счет дополнительного частного капитала. В 2014 году от продажи трехлетних и пятилетних облигаций было получено в общей сложности 6,1 млрд евро, и теперь правительство Греции планирует покрыть свой прогнозируемый дефицит финансирования на 2015 год за счет дополнительных продаж семилетних и десятилетних облигаций в 2015 г.

Последний пересчет квартальных показателей ВВП Греции с поправкой на сезонные колебания показал, что из-за потрясений, вызванных глобальным финансовым кризисом , она пострадала от трех отчетливых рецессий :

- Q3-2007 до Q4-2007 (продолжительность = 2 квартала)

- С 2 квартала 2008 года по 1 квартал 2009 года (продолжительность = 4 квартала, относящихся к периоду Великой рецессии)

- Q3-2009 до Q4-2013 (продолжительность = 18 кварталов, упоминаемых как часть кризиса еврозоны)

В Греции наблюдался положительный экономический рост в каждом из трех первых кварталов 2014 года. Возврат к экономическому росту, наряду с существующим в настоящее время базовым структурным профицитом бюджета сектора государственного управления, создает основу для отношения долга к ВВП, чтобы начать значительную спад в ближайшие годы, что поможет гарантировать, что Греция будет отмечена как «долговая приемлемая» и полностью восстановит полный доступ к рынкам частного кредитования в 2015 году. Хотя настоящим прогнозируется окончание кризиса государственного долга Греции в 2015 году, многие из них его негативные последствия (например, высокий уровень безработицы), по прогнозам, все еще будут ощущаться в течение многих последующих лет.

Во второй половине 2014 года правительство Греции снова провело переговоры с «Тройкой». На этот раз переговоры велись о том, как выполнить требования программы, обеспечить активацию выплаты последнего запланированного транша для финансовой помощи еврозоне в декабре 2014 года и о возможном обновлении ее оставшейся программы финансовой помощи на 2015–16 годы. При расчете влияния бюджетного бюджета на 2015 год, представленного правительством Греции, возникли разногласия: расчеты правительства Греции показывают, что оно полностью выполнило цели согласованного «Среднесрочного финансового плана на 2013–2016 годы» , в то время как расчеты Тройки были менее оптимистичны и возвратили непокрытый дефицит финансирования в размере 2,5 млрд евро (требуемый для покрытия дополнительных мер жесткой экономии). Поскольку правительство Греции настаивало на том, что их расчеты были более точными, чем те, которые представила тройка, 21 ноября они представили законопроект о бюджетном бюджете без изменений, за который 7 декабря проголосовал парламент. Еврогруппа должны была встретиться и обсудить обновленный обзор греческой финансовой помощи программы 8 декабря (будет опубликовано в тот же день), а также возможных корректировки оставшейся программы для 2015-16 гг. В прессе ходили слухи о том, что правительство Греции предложило немедленно прекратить ранее согласованную и продолжающуюся программу помощи МВФ на 2015–2016 годы, заменив ее переводом неиспользованных средств рекапитализации банков в размере 11 млрд евро, которые в настоящее время хранятся в качестве резерва Греческого фонда финансовой стабильности. (HFSF), наряду с созданием новой предупредительной кредитной линии с расширенными условиями (ECCL), выпущенной Европейским механизмом стабильности . Инструмент ECCL часто используется в качестве последующей меры предосторожности, когда государство вышло из своей суверенной программы спасения, при этом переводы осуществляются только в случае возникновения неблагоприятных финансовых / экономических обстоятельств, но с положительным эффектом, заключающимся в том, что он помогает успокоить финансовые рынки, поскольку Наличие этого механизма дополнительной резервной гарантии делает окружающую среду более безопасной для инвесторов.

Позитивный экономический прогноз для Греции, основанный на возвращении темпов роста реального ВВП с поправкой на сезонные колебания в течение первых трех кварталов 2014 года, сменился новой четвертой рецессией, начавшейся в четвертом квартале 2014 года. Эта новая четвертая рецессия была широко расценена как прямая связь с преждевременными внеочередными парламентскими выборами, созванными греческим парламентом в декабре 2014 года, и последующим формированием правительства во главе с Сиризой , которое отказывается принять условия текущего соглашения о финансовой помощи. Растущая политическая неопределенность в отношении того, что последует за этим, заставила Тройку приостановить всю запланированную оставшуюся помощь Греции в рамках своей второй программы до тех пор, пока греческое правительство либо не примет ранее согласованные условия условных платежей, либо, в качестве альтернативы, не сможет достичь взаимоприемлемого соглашения о некоторых новых обновленные условия с государственными кредиторами. Этот раскол вызвал возобновление все более растущего кризиса ликвидности (как для правительства Греции, так и для финансовой системы Греции), что привело к резкому падению цен на акции на Афинской фондовой бирже, в то время как процентные ставки для правительства Греции на рынке частного кредитования снова подскочили до уровня. недоступен в качестве альтернативного источника финансирования.

Столкнувшись с угрозой суверенного дефолта и возможного выхода из еврозоны, в мае 2015 года греческое правительство предприняло некоторые последние попытки урегулировать соглашение с Тройкой о некоторых скорректированных условиях, которые Греция должна соблюдать, чтобы активировать передачу. замороженных фондов финансовой помощи в своей второй программе. При этом Еврогруппа предоставила Греции техническое продление на шесть месяцев своей второй программы финансовой помощи.

5 июля 2015 года граждане Греции решительно проголосовали (решение от 61% до 39% при явке избирателей 62,5%) за отклонение референдума, который предоставил бы Греции дополнительную помощь от других членов ЕС в обмен на усиление мер жесткой экономии. В результате голосования 6 июля ушел в отставку министр финансов Греции Янис Варуфакис . Греция была первой развитой страной, которая в 2015 году не произвела платеж в МВФ вовремя (платеж был произведен с 20-дневной задержкой). В конце концов, в августе 2015 года Греция согласилась на третий пакет помощи.

В период с 2009 по 2017 год государственный долг Греции вырос с 300 млрд евро до 318 млрд евро, то есть всего примерно на 6% (отчасти благодаря реструктуризации долга в 2012 году); однако за тот же период критическое отношение долга к ВВП выросло со 127% до 179% в основном из-за резкого падения ВВП во время преодоления кризиса .

Предоставление помощи Греции успешно завершилось (как было заявлено) 20 августа 2018 года.

Источник