- Эмитент

- Основные сведения

- Виды эмитентов

- Частота эмиссии

- Цели эмиссии

- Публичная и непубличная эмиссия

- Другие виды эмиссии

- Права и обязанности эмитентов

- Листинг

- Раскрытие информации

- Риски эмитентов

- Кредитные рейтинги эмитентов

- Крупнейшие эмитенты ценных бумаг в России

- Эмитент — это кто такой простыми словами для ценных бумаг (определение)

- Что это такое

- Кто может быть эмитентом

- Центральный банк как крупнейший эмитент

- Страна-эмитент – что это такое?

- Для чего эмитенту выпускать ценные бумаги

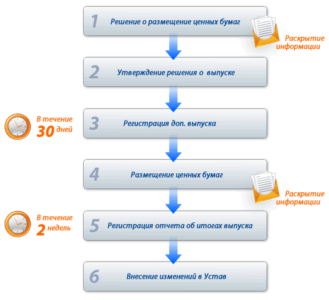

- Формы эмиссии

- Обязанности эмитентов

- Характеристики ценных бумаг

- Раскрытие информации эмитентами

- Функция банка-эмитента

- Как происходит эмиссия банковских карт

- Заключение

Эмитент

Выпуск ценных бумаг называется эмиссией. В процессе эмиссии эмитент получает средства, необходимые для финансирования текущих расходов и расширения бизнеса.

Содержание:

Основные сведения

Эмитентами могут быть государство, муниципалитеты, предприятия, банки и инвестиционные фонды. Как только эти учреждения не могут удовлетворить свои потребности в капитале путем прямого заимствования или из внутреннего финансирования, они выбирают выпуск ценных бумаг. Таким образом, понятие «эмитент» тесно связано с ценными бумагами.

Эмитенты несут ответственность за отчетность о финансовых условиях и существенных изменениях, связанных с деятельностью эмитента и предоставления прав инвесторам, закрепленных выпущенными ценными бумагами.

Наиболее распространенными типами выпускаемых ценных бумаг являются обыкновенные и привилегированные акции и долговые ценные бумаги – облигации и векселя. Акции выпускаются для привлечения акционерного капитала, денежные займы привлекаются путем выпуска долговых ценных бумаг.

Виды эмитентов

Эмитенты различаются по частоте эмиссии и целям, которые преследует эмитент, размещая ценные бумаги.

Частота эмиссии

К эмитентам с постоянным присутствием на денежном рынке и рынке капитала относятся банки и кредитные учреждения, которые нуждаются в заемном капитале для финансирования своей деятельности.

Если эмитент впервые размещает ценные бумаги, он является новым эмитентом. Новые выпуски ценных бумаг всегда вызывают повышенное внимание всех участников рынка, особенно со стороны банков, инвесторов и средств массовой информации.

Цели эмиссии

В случае самостоятельной эмиссии эмитент размещает ценные бумаги от своего имени и за свой счет. Эмитент выступает для инвесторов в качестве прямого контрагента и берет на себя весь риск размещения, а также организовывает полное техническое обслуживание выпуска ценных бумаг. Самостоятельная эмиссия чаще всего происходят в банках.

В случае выпуска ценных бумаг с привлечением третьей стороны, эмитент использует одного или нескольких андеррайтеров, которые выступают в качестве синдиката андеррайтеров, осуществляя эмиссию ценных бумаг для эмитента. Члены синдиката обладают необходимым опытом в организации эмиссии ценных бумаг.

Публичная и непубличная эмиссия

При организации IPO эмитенты нуждаются в поддержке как минимум одного андеррайтера. Этого можно избежать только в случае самостоятельных выпусков путем частного размещения за пределами биржи.

В случае выпусков ценных бумаг в рамках частного размещения, предложение адресовано ограниченному кругу инвесторов и не публикуется в проспекте эмиссии. Эта форма внебиржевого размещения ценных бумаг обычно происходит без участия общественности.

Другие виды эмиссии

Кроме выпуска различных видов ценных бумаг, существует эмиссия денег и пластиковых карт.

В большинстве стран полномочиями по эмиссии денег наделено исключительно государство. Выпуск денежных знаков осуществляется на монетных дворах и через Центробанк деньги распределяются среди коммерческих банков страны.

Эмитентами пластиковых карт выступают коммерческие банки. На собственных мощностях, под контролем Центробанка, коммерческие банки изготавливают пластиковые карты и распределяют их среди своих клиентов.

Права и обязанности эмитентов

Листинг

Для прохождения процедуры листинга эмитент и его ценные бумаги должны соответствовать требованиям, установленным Центробанком в целях защиты инвесторов и упорядочивания торговли на бирже. Заявка на регистрацию сопровождается определенными документами. Утверждение заявки осуществляется биржей за счет заявителя.

В соответствии с действующими правилами, эмитент обязан раскрывать свою финансовую отчетность за три последних года, предшествовавших заявке. Ценные бумаги эмитента должны соответствовать закону о ценных бумагах, быть свободно обращающимися, иметь достаточное количество акций в свободном обращении (ликвидность).

Необходимым условием листинга является наличие проспекта ценных бумаг. В случае, если андеррайтер подает заявку на допуск ценных бумаг к биржевым торгам, он, вместе с эмитентом, принимает на себя полную ответственность за проспект эмиссии.

Раскрытие информации

Эмитент, допущенный к торгам на фондовой бирже, обязан регулярно предоставлять информацию о своей хозяйственной деятельности (квартальную и годовую отчетность) и существенных фактах, которые могут повлиять на стоимость его ценных бумаг, торгующихся на бирже.

В случае отказа от предоставления информации, ценные бумаги эмитента исключаются из котировального списка биржи (делистинг) и торги по ним прекращаются.

Риски эмитентов

Риски эмитента возникают вследствие того, что эмитент не сможет выполнить взятые на себя финансовые обязательства.

В случае долговых обязательств, это может быть как отказ от выплаты процентов, так и неполный возврат вложенных средств в конце срока действия ценной бумаги. В худшем случае это может привести к полной потере средств для инвестора.

Для акций существует риск банкротства эмитента, который может означать как отказ от выплаты дивидендов, резкое падение цены акций, так и полная потеря вложенных инвесторами средств.

Кредитные рейтинги эмитентов

Рейтинговые агентства Standard and Poor’S и Moody’s присваивают эмитентам ценных бумаг кредитные рейтинги. Рейтинг эмитента выражается в виде букв. Если эмитент имеет рейтинг AAA, это означает, что за свою историю компания погашала все долговые обязательства и имеет очень низкий уровень дефолта.

И наоборот, если компании присвоен рейтинг DDD, это означает, что компания находится в состоянии дефолта. Эмитенты с рейтингом BB и ниже считаются компаниями с высоким уровнем риска, что указывает на высокий риск дефолта компании. Вложения инвесторов в ценные бумаги такой компании считаются спекулятивными инвестициями.

Странам так же присваиваются кредитные рейтинги. В 2015 году, после того как Греция получила от МВФ миллиарды долларов для погашения своих кредитов, ее кредитный рейтинг был понижен до CCC+. В июне 2015 года правительство Греции допустило дефолт по выплате очередного платежа в Международный валютный фонд. Кредитный рейтинг Греции был понижен до CCC с негативным прогнозом.

После того, как страна провела реформы, сократила расходы и рекапитализировала свои банки, в 2018 году международное рейтинговое агентство Standard and Poor’s повысило рейтинг страны до B-, что указывает на то, что облигации, выпущенные правительством Греции, стали для инвесторов намного безопасней.

Крупнейшие эмитенты ценных бумаг в России

Объем торгов на российских биржах практически на 90% приходятся на голубые фишки и акции первого эшелона. Голубые фишки входят в расчет индекса МосБиржи и оказывают влияние на менее ликвидные акции второго и третьего эшелонов. Если голубые фишки начинают расти в цене, растет индекс МосБиржи. Это оказывает влияние на все остальные акции, что приводит к росту фондового рынка. Если голубые фишки начали снижаться в цене, это спровоцирует падение остальных акций.

Основные показатели, характеризующие Голубые фишки:

- Ликвидность. Высокая ликвидность говорит о том, что акция пользуется спросом у спекулянтов и инвесторов. Это позволяет мгновенно покупать и продавать акцию по выгодной цене.

- Волатильность. Низкая волатильность показывает надежность акции.

- Спред. Чем меньше разница между ценой покупки и продажи, тем выше ликвидность акции.

- Объем торгов. Высокий объем торгов свидетельствует о популярности акции среди трейдеров и инвесторов.

Крупнейшие российские эмитенты представлены компаниями нефтегазовой, металлургической промышленности. А также банками, операторами связи и энергетиками. К крупнейшим эмитентом относятся:

Источник

Эмитент — это кто такой простыми словами для ценных бумаг (определение)

В зависимости от типа ценных бумаг эмитентами зачастую могут выступать самые разные структуры.

Так, к примеру, эмитентом денежных знаков всегда выступает только государство, больше никому не разрешается печатать и выпускать в обращение деньги. А вот акции и облигации может выпускать практически любая компания, пластиковые карты выпускают коммерческие и государственные банки.

Самый крупный эмитент в любой стране – это государство , которое имеет право печатать (эмитировать) дензнаки. Также эмитентами являются банки и разнообразные компании, предприятия, корпорации – буквально все, кто выпускает те или иные ценные бумаги.

Что это такое

Эмитент ценных бумаг представляет собой орган государственной власти или юридическое лицо , которое выпускает разные типы платежных средств (ценные бумаги в том числе). Обязанностью субъекта является обеспечение прав собственников документов, которые обязательно закрепляются. Эмиссия может предполагать самые разные процессы – выпуск дензнаков страной, пластиковых карт банками, облигаций/акций, векселей и чеков предприятиями.

Чаще всего, рассматривая эмитенты ценных бумаг, имеют ввиду коммерческие компании (юридические лица) , выпускающие акции и облигации. Ценные бумаги выпускают для реализации разных целей , но основной обычно является привлечение дополнительных средств для развития бизнеса в виде кредита на возвратной основе или обмена на имущественные права. Все эмитенты эмиссионных ценных бумаг стремятся разместить их на фондовых биржах, где осуществляется торговля всеми видами ЦБ.

В качестве эмитента ЦБ может выступать любое юридическое лицо, независимо от формы собственности . Оно же является продавцом своих бумаг, выступающих товаром. Эмиссию реализуют ООО, ОАО, ЗАО , разного типа государственные предприятия.

Права эмитента ценных бумаг зафиксированы в документах, сопровождающих процесс эмиссии . Юридическое лицо имеет право работать на рынке, получать доход посредством проведения деятельности, осуществлять свои функции, регламентированные действующим законодательством.

Кто может быть эмитентом

Основные функции организации-эмитента:

- Непосредственно выпуск актива.

- Выполнение всех действий по обеспечению прав, закрепленных за активами, которые были выпущены в обращение.

Центральный банк как крупнейший эмитент

Нужно отметить, что Центральный банк очень тесно связан с государством , но по обязательствам касаемо третьих лиц обе стороны обязательств друг друга не выполняют. Поэтому во всем, что касается вопросов развития, ЦБ имеет частичную независимость.

Страна-эмитент – что это такое?

В современном мире государство выступает эмитентом через центральный банк и казначейство, коммерческие банки , другие виды специальных кредитно-финансовых институтов. Тут стоит вспомнить понятие эмитента валюты – это и есть государство, для которого указанная валюта принята национальной.

Для чего эмитенту выпускать ценные бумаги

Основная причина выпускать ценные бумаги – желание получить финансовую выгоду . Хотя, не все эмитенты преследуют такие цели, часто в качестве основных или косвенных можно найти иные причины.

- Желание увеличить свой капитал.

- Создание базового, увеличение уже имеющегося уставного капитала.

- Привлечение заемных инвестиций на условиях, отличных от банковских кредитов.

- Корректирование объема прав акционеров.

- Дробление/консолидация активов прошлых эмиссий.

- Реорганизация компании с целью повышения эффективности или по иным причинам.

Формы эмиссии

Форм эмиссии может быть несколько и все они отличаются особенностями оформления, реализации, фиксации прав и обязательств.

- Эмиссионные и неэмиссионные – в первом случае речь идет об акциях, облигациях, которые предприятие выпускает после получения разрешения регулирующего уполномоченного органа. Эмиссионные бумаги предполагают государственную регистрацию. Неэмиссионные бумаги – это векселя, депозитные сертификаты, производные ценные бумаги, которые не нужно регистрировать и согласовывать.

- Бездокументарные и документарные бумаги – для первого типа обязательна бумажная форма (это простые и переводные векселя, сертификаты). Для бездокументарных характерно отсутствие бумажной основы, обычно они реализуются в форме записей в депозитарии (облигации, акции, производные ЦБ).

- Бумаги именные и на предъявителя – первый тип требует обязательного указания владельца (реестра держателей нет), второй предполагает фиксацию/прописывание в реестре госрегистратора.

- Закрытая (она же приватная, частная) и открытая эмиссия – в первом случае предложение покупки раскрывается только для заранее ограниченного круга инвесторов, во втором реализуется публичная оферта для всех потенциальных инвесторов.

Обязанности эмитентов

Эмитенты могут иметь разные обязанности , но все они закреплены в действующем законодательстве и четко прописаны.

Что обязаны делать эмитенты:

- Заключить договор с депозитарием по поводу депозитарного обслуживания с целью создания реестра акционеров.

- Вести реестр владельцев ЦБ , организовывать защиту всех данных из реестра.

- Контролировать процесс и обеспечивать условия , которые были указаны при реализации ценных бумаг.

- Подавать корректные и достоверные данные про свою деятельность.

Характеристики ценных бумаг

В зависимости от видов ценных бумаг и особенностей их обращения они предполагают и разные свойства , но основные требования стандартны и прописаны в законодательных актах, иных документах.

- Обязательная регистрация в органах государственного контроля .

- Выполнение размещения партиями (выпусками) заранее оговоренного объема/количества.

- Одинаковые права для единиц актива внутри одной партии.

- Абсолютная прозрачность работы эмитента в сфере ведения бизнеса (компания обязывается предоставить общий доступ к финансовым сведениям).

Раскрытие информации эмитентами

Публикуют квартальные/годовые бухгалтерские отчеты , данные про этапы развития, информацию про аффилированные лица и все остальное, что может напрямую или косвенно влиять на цену активов.

Функция банка-эмитента

Нужно отметить, что функции банка-эмитента в определенной мере отличаются от функций эмитентов других типов активов. Банк имеет все права и обязанности эмитента, как и остальные организации. Он выпускает активы точно так же, как и компании – это могут быть акции, сберегательные/депозитные сертификаты, облигации и т.д.

Но у банка есть еще и право выпускать в обращение денежную массу (только у банка первого уровня, коим является Центральный Банк) и банковские платежные карты (тут речь идет о банках второго уровня – всех коммерческих, сберегательных структурах).

Если простыми словами, то банк-эмитент представляет собой финансовую организацию , выпускающую в обращение не только ценные бумаги и денежные знаки, но и активы, которые используются для проведения платежей/расчетов.

- Выпуск карт – эмиссия .

- Выдача карт своим клиентам.

- Выполнение авторизации карт при оплате, снятии наличных денег, принятие/отклонение запросов про возможность совершить операцию.

- Обеспечение безопасности выданных карт.

- Списание денег со счета клиента по его указанию.

- Предоставление отчетов держателям карт – по требованию выписок про движение средств на счету, привязанном к карте.

- Выдача всех данных касательно держателя другим кредитным учреждениям – в соответствии с нормами законодательства.

- Сотрудничество, взаимодействие с клиентами , анализ жалоб/запросов.

Как происходит эмиссия банковских карт

Особенности и этапы эмиссии банковской карты:

- Нанесение красящего состава на листы ПВХ величиной А3 – по заранее созданному и утвержденному шаблону.

- Ламинирование листа – нанесение на него специального покрытия, которое закрепляет краску и повышает износостойкость материала.

- Вырубка отдельных карт – разрезание с применением специального автомата.

- Имплантация – в карты вживляют микрочип, на который записывается вся необходимая для считывания устройствами информация.

- Припрессовка магнитной полосы – заготовку карточки соединяют с прозрачной пленкой.

- Персонализация (эмбоссирование) – на карту наносят выпуклые буквы (16-значный номер, данные про срок истечения, ФИО держателя и другую информацию в установленным порядке).

Заключение

Эмитентом могут выступать любое юридическое лицо или органы власти. Самым крупным эмитентом в стране является государство, которое выпускает денежные знаки. Банки являются эмитентами банковских платежный карт. Любое юридическое лицо может выступить эмитентом ценных бумаг – акций, облигаций, векселей, чеков, сертификатов и т.д.

Каждый эмитент обладает определенными правами и обязанностями , может выпускать разные виды ценных бумаг с той или иной целью. Деятельность всех эмитентов регулируется законодательством.

Источник