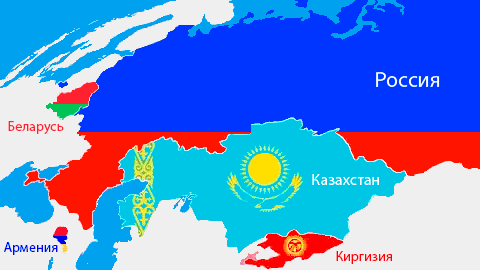

- Страны ЕАЭС

- Евразийский экономический союз

- Таможенный союз ЕАЭС

- Государства — члены и партнёры ЕАЭС

- Экспорт товаров в страны ЕАЭС: что нужно знать бухгалтеру

- Вводная информация

- НДС при УСН

- НДС при ОСНО

- Какими документами подтвердить нулевую ставку НДС

- Как подтвердить нулевую ставку

- Профицит торгового баланса ЕАЭС в 2021 году составит $1,1 млрд

- В 2019 г. Россия сократила объемы экспорта в ЕАЭС

Страны ЕАЭС

Евразийский экономический союз

Сразу уточним: Евразийский экономический союз (ЕАЭС), как международная организация региональной экономической интеграции, создан 1 января 2015 года на основе Евразийского экономического сообщества (ЕврАзЭС), существовавшего в период с 2011 по 2014 год. Сегодня аббревиатура ЕАЭС принята во всех официальных международных документах.

Согласно Договору о Евразийском экономическом союзе, ЕАЭС обеспечивает странам — участникам свободу движения товаров, капитала, услуг и рабочей силы. Согласованная политика и кооперация в различных сферах экономики, в том числе — снижение бюрократических и таможенных барьеров, должны создавать всем странам условия для стабильного развития опережающими темпами.

Продажа товаров между государствами – членами ЕАЭС осуществляется без таможенного контроля, соответственно, такие товары не облагаются таможенными пошлинами и сборами. Порядок взимания косвенных налогов (НДС и акцизов) при поставке товаров между государствами — членами ЕАЭС регулируется Договором о Евразийском экономическом союзе.

Организация ВЭД

Таможенный союз ЕАЭС

Идея создания на постсоветском пространстве единого таможенного пространства декларировалась ещё в 1995 году. Ещё до образования ЕврАзЭС, в 2007 году официально появился Таможенный союз (ТС) России, Белоруссии и Казахстана.

Сегодня все страны — участники ЕАЭС обязательно входят в новый Таможенный союз Евразийского экономического союза (ТС ЕАЭС). В октябре 2011 года все нормы Таможенного союза были приведены в полное соответствие с нормами Всемирной торговой организации (ВТО).

Все страны-участники Таможенного союза ЕАЭС применяют единые таможенные тарифы и другие меры регулирования при торговле с третьими странами. Именно это правило в значительной степени тормозит расширение ЕАЭС за счёт вступления новых государств.

Государства — члены и партнёры ЕАЭС

К началу 2020 года полноценными членами ЕАЭС являются 5 государств:

Источник

Экспорт товаров в страны ЕАЭС: что нужно знать бухгалтеру

В последние годы многие российские предприятия начали продавать свои товары на территории наших ближайших соседей — Белоруссии, Казахстана, Армении, Киргизии. Причем, заниматься экспортом стали не только крупные и средние, но и небольшие организации и даже предприниматели. Что надо знать бухгалтеру о такой торговле? Какие налоги, по каким ставкам и в какие сроки нужно платить? Какие документы необходимо оформлять? Давайте разбираться.

Вводная информация

Все перечисленные выше страны наряду с Россией, являются участницами Евразийского экономического союза (ЕАЭС), в рамках которого установлены единые правила налогообложения «трансграничных» операций. При реализации товаров из РФ в Белоруссию, Казахстан, Армению, или Киргизию, такие правила касаются исключительно НДС. Остальные налоги по данной операции уплачиваются в том же порядке, что и при продаже товаров российским контрагентам.

НДС при УСН

С налоговой точки зрения экспорт товаров в страны-участницы ЕАЭС практически не отличается от «обычного» экспорта в другие страны. В этом случае тоже применяется ставка НДС 0 процентов. И ее также нужно подтвердить путем подачи в налоговый орган пакета документов.

Обратите внимание: эти обязанности возникают только у организаций и предпринимателей на общей системе налогообложения (ОСНО). Ведь в списке исключений, установленных вст. 346.11 НК РФ для плательщиков УСН, «экспортного» НДС (в отличие от «ввозного») нет. Это означает, что для организации-«упрощенщика» выход на зарубежные рынки сбыта вообще каких-либо особенностей в части налогообложения не принесет: никаких дополнительных обязанностей по сбору документов, составлению «нулевых» счетов-фактур, оформлению заявлений и специальных деклараций в данном случае у них не возникает. Все как обычно, словно товар продан российскому контрагенту.

НДС при ОСНО

А вот налогоплательщики на ОСНО должны помнить, что ставка НДС 0 процентов при экспорте в страны ЕЭАС применяется всегда. В том числе и в случае отгрузки товаров, которые в РФ налогом не облагаются на основании ст. 149 НК РФ (например, медицинское оборудование, оправы для очков). Связано это с тем, что порядок налогообложения экспортных операций в данном случае регулируется не Налоговым кодексом, а нормами международного договора. Причем, в силу прямого указания в ст. 7 НК РФ, нормы таких договоров имеют приоритет над правилами НК РФ.

Правила уплаты налогов по товарам, вывозимым из РФ в страны ЕАЭС, установлены в п. 1 ст. 72 Договора о Евразийском экономическом союзе (подписан в г. Астане 29 мая 2014 года; далее — Договор о ЕАЭС), а также в п. 3 «Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг», который является Приложением № 18 к Договору о ЕАЭС (далее — Протокол). Указанными нормами международного права не предусмотрено освобождение от применения ставки НДС 0 процентов в отношении реализации товаров, поименованных в ст. 149 Налогового кодекса РФ.

Так что реализация на экспорт в страны ЕАЭС любых товаров облагается НДС по ставке 0 процентов (см. также письма Минфина России от 16.03.12 № 03-07-13/01-15 и от 12.09.11 № 03-07-13/01-40). Этот факт, в свою очередь, означает, что при отгрузке товаров нужно будет выставить покупателю счет-фактуру с указанием ставки 0 процентов и кода видов товара по ТН ВЭД ЕАЭС (пп. 15 п. 5 ст. 169 НК РФ). Счет-фактура составляется и при вывозе товаров, указанных в ст. 149 НК РФ. На это прямо указывает пп. 1.1. п. 3 ст. 169 НК РФ

Какими документами подтвердить нулевую ставку НДС

Чтобы подтвердить право на нулевую ставку НДС российский поставщик на ОСНО должен собрать и представить в налоговую инспекцию по месту своего учета пакет документов, перечень которых приведен в п. 4 Протокола. В этот пакет традиционно входит договор (контракт), являющийся основанием для отгрузки. При этом покупателем по этому договору может выступать и лицо, не являющееся налогоплательщиком страны, входящей в ЕАЭС. Главное, чтобы грузополучатель находился в стране-участнице ЕАЭС.

Кроме того, в состав подтверждающих документов включаются транспортные, товаросопроводительные или иные документы, подтверждающие перемещение товаров с территории РФ на территорию другого государства ЕАЭС. Здесь надо учитывать, что если для отдельных видов перемещения товаров, в том числе перемещения товаров без использования транспортных средств, оформление этих документов не предусмотрено законодательством государства — члена ЕАЭС, то подтверждения права на нулевую ставку такие документы представлять не нужно.

Как видим, тот факт, что при перемещении товаров и транспортных средств между странами ЕАЭС таможенный досмотр может не производиться, вроде бы учтен. Однако на практике все равно возникают проблемы. Так, налоговые органы, зачастую требуют представить для подтверждения права на нулевую ставку талоны о прохождении пограничного контроля в автомобильных пунктах пропуска через границу. Является ли такое требование правомерным? В п. 4 Протокола, как мы помним, речь идет не только о товаросопроводительных и транспортных, но и об иных документах, подтверждающих перемещение товаров, которые предусмотрены законодательством стран-участниц договора. При этом таможенник в месте убытия на лицевой стороне талона контроля при выезде проставляет дату и время окончания таможенного контроля, подписывает, заверяет запись оттиском ЛНП и передает талон контроля перевозчику для прохождения пограничного контроля (п. 59 инструкции о действиях должностных лиц таможенных органов, утв. Приказом ФТС России от 26.05.11 № 1067). Получается, что талон о прохождении пограничного контроля действительно может быть использован для подтверждения ставки НДС 0 процентов при экспорте в страны ЕАЭС и его истребование не противоречит п. 4 Протокола.

Трудности с документами, которые подтверждают пересечение границы, также могут возникать у налогоплательщиков, отправляющих товар через службу доставки (DHL, Fedex, UPS и т.п.), либо обычной почтой. В этой ситуации для ответа на вопрос о необходимых документах придется обратиться к достаточно старому, но сохраняющему силу постановлению Президиума ВАС РФ от 06.07.04 № 1200/04. В нем сделан вывод о том, что под «иными документами» для целей применения нулевой ставки НДС имеются в виду те, которые равнозначны транспортным и товаросопроводительным документам по своему содержанию и включают сведения о способе доставки и маршруте следования товара с учетом вида перевозки или особенностей груза (например, багажные и почтовые квитанции, ведомость перевозимых по одной накладной вагонов, документы к перевозке отправлений службой спецсвязи и т.п.).

На наш взгляд, это означает следующее. Если перевозка осуществляется службой доставки (перевозчиком), то для подтверждения ставки НДС 0 процентов при экспорте товаров из России в страны ЕАЭС необходимо представить товаросопроводительные документы, составленные перевозчиком, и содержащие сведения о способе доставки и маршруте следования, из которых было бы ясно, что товары перемещены с территории РФ на территорию другой страны — члена Договора. А если товары отправляются почтой, то таким документом может быть также квитанция, содержащая реквизиты отправителя и получателя.

Идем дальше. Третьим документом, который Протокол требует представить для подтверждения нулевой ставки, является заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена ЕАЭС, на территорию которого ввезены товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств). Форму этого заявления можно найти в другом международном документе — Протоколе от 11.12.09 «Об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС об уплаченных суммах косвенных налогов».

Наконец, в Протоколе в качестве документа, который необходим для подтверждения «права на ноль» указана выписка банка. Но при этом сделана оговорка, что она требуется, если иное не предусмотрено законодательством государства — члена ЕАЭС. Т.е. в данном случае российские экспортеры получают возможность воспользоваться правилами п. 1 ст. 165 НК РФ, который такой выписки как раз не требует.

Подведем итог. В комплект подтверждающих документов при экспорте в страны ЕАЭС в обязательном порядке входят всего два документа: заявление и договор (контракт). Если же перемещение товаров через границу фиксируется каким-либо документом, этот документ также включается в «подтверждающий пакет».

Как подтвердить нулевую ставку

Следующий момент, на котором нужно остановиться, — процедурный. Как именно и когда собранные подтверждающие документы надо передать в налоговую инспекцию?

Срок предусмотрен в п. 5 Протокола. На сбор документов экспортерам отводится 180 календарных дней с даты отгрузки товара. Если в этот срок документы не собраны, операция будет облагаться НДС в обычном порядке, т.е. по ставке 20 (10) процентов по итогам того налогового периода, в котором произошла отгрузка. При этом налог уплачивается с пенями, которые начисляются начиная со 181-го дня после отгрузки (постановления Президиума ВАС РФ от 16.05.06 № 15326/05 и от 11.03.08 № 15079/07 по делу № А56-7714/2006).

Если в дальнейшем подтверждающие документы все же будут собраны и представлены в инспекцию, уплаченный налог можно будет зачесть или вернуть в обычном порядке (т.е. по правилам ст. 78 НК РФ), о чем также прямо сказано в п. 5 Протокола. Ну а если документы собрать не получается, то уплаченный НДС можно учесть в составе расходов при налогообложении прибыли. Дело в том, что такой НДС не подпадает под запрет, установленный поп. 19 ст. 270 НК РФ, поскольку покупателям налог не предъявлялся, а был уплачен продавцом за счет собственных средств. (письма ФНС России от 24.12.13 № СА-4-7/23263 и Минфина России от 20.10.15 № 03-03-06/1/60045, от 27.07.15 № 03-03-06/1/42961). Что касается правил представления документов, то они урегулированы в Порядке заполнения налоговой декларации по налогу на добавленную стоимость (утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). В данном документе говорится, что при реализации товаров, в страны ЕАЭС в налоговой декларации заполняется раздел 4. Обратите внимание: по операциям, в отношении которых документы за 180 дней собрать не удалось, придется подать уточненную декларацию за период отгрузки. А к заполненной таким образом декларации в качестве приложения идут рассмотренные нами выше подтверждающие документы.

Источник

Профицит торгового баланса ЕАЭС в 2021 году составит $1,1 млрд

МОСКВА, 22 июля. /ТАСС/. Экспорт сельхозпродукции из Евразийского экономического союза (ЕАЭС) в третьи страны в 2021 году вырастет на 11,5% по сравнению с 2018 годом, а импорт — снизится на 12,2%. В результате положительное сальдо внешней торговли ЕАЭС составит $1,1 млрд, говорится в сообщении коллегии Евразийской экономической комиссии (ЕЭК, постоянно действующий регулирующий орган ЕАЭС).

Рост взаимной торговли ЕАЭС с третьими странами составит 15,8%. Производство сельскохозяйственной продукции в ЕАЭС в 2021 году увеличится на 8,2% по сравнению с 2018 годом.

По данным ЕЭК, за счет собственного производства ЕАЭС полностью удовлетворит внутреннюю потребность в зерне, сахаре, растительных маслах, куриных яйцах, свинине и баранине. «По мясу птицы союз выходит на самообеспечение в 2020 году, по картофелю — в 2021 году. По молоку и овощам этот показатель составит 98%», — отмечается в сообщении.

Совместные прогнозы сформированы в соответствии с перечнем индикативных показателей развития агропромышленного комплекса, ранее утвержденным Советом ЕЭК, и сводными прогнозными балансами спроса и предложения стран ЕАЭС.

Перечень индикативных показателей включает сведения по посевным площадям, поголовью скота и птицы, объемам производства продукции сельского хозяйства в целом, а также по основным видам в натуральном выражении, стоимостные объемы экспорта и импорта сельскохозяйственных товаров.

Сводные прогнозные балансы сформированы по основным видам сельскохозяйственной продукции и продовольствия, в том числе по зерну, молоку, картофелю, яйцам, овощебахчевым культурам, фруктам и ягодам, сахару, растительным маслам, а также по основным видам сельскохозяйственного сырья для легкой промышленности.

Источник

В 2019 г. Россия сократила объемы экспорта в ЕАЭС

Как сказано в докладе, в 2019 году основными торговыми партнерами России оставались Китай и страны Евросоюза, а соотношение внешней торговли со странами — членами ЕАЭС и прочими государствами незначительно изменилось в пользу стран-членов Союза по сравнению с 2018 г.

По отношению к странам ЕАЭС Россия выступает нетто-экспортером. Рост импорта из государств Союза при практическом отсутствии увеличения объемов экспорта стал причиной снижения профицита торгового баланса на $1,0 млрд. По итогам года Российская Федерация снизила свою значимость в качестве поставщика товаров на общий рынок ЕАЭС в пользу других стран, сократив удельный вес экспортных поставок, и, напротив, стала более важным рынком сбыта для партнеров по ЕАЭС .

По-прежнему основная доля внутрирегиональной торговли России приходится на Республику Беларусь: примерно 60% товарооборота со странами ЕАЭС .

Значимость Казахстана для России в рамках взаимной торговли в 2019 г. увеличилась благодаря росту объемов как экспортных, так и импортных потоков.

Канал денежных переводов имеет крайне ограниченное значение для экономики и платежного баланса России. За исключением Казахстана, Россия выступает в роли чистого донора по отношению как ко всем остальным странам ЕАЭС, так и к государствам мира в целом .

Чистый приток прямых иностранных инвестиций в Россию в 2019 г. составил более $30 млрд против $8,8 млрд за предшествующий год . В результате прямые иностранные инвестиции вернулись к уровню, который зафиксирован в 2015–2017 гг .

Национальные валюты стран ЕАЭС имеют ограниченное применение во внешней торговле России. В 2019 г. благодаря принимаемым мерам по стимулированию использования национальных валют в международных платежах, а также в силу изменений в структуре внешней торговли (уменьшение удельного веса энергоресурсов) денежные единицы государств Союза немного увеличили свою долю как в экспортных, так и в импортных расчетах .

По-прежнему основной валютой, используемой во внешнеторговой деятельности России, остается доллар США . Ценообразование и оплата ключевых экспортных товарных позиций, таких как нефть и газ, происходят преимущественно в долларах, что существенно осложняет использование других денежных единиц и ставит естественное ограничение на применение национальных валют стран ЕАЭС .

Как сообщает РБК, данные в докладе ЕАБР отличаются от статистики Банка России: доля рублевых расчетов по версии ЕАБР выше, чем у Банка России. При анализе внешней торговли ЕАБР использовал статистику Евразийской экономической комиссии (ЕЭК), которая базируется на данных таможенных органов. В то время как статистика ЦБ России сформирована по международным стандартам составления платежного баланса.

Источник