- Мировой рынок овощей и бахчевых культур

- Представлен список восьми стран — главных поставщиков овощей и фруктов в РФ

- Экспорт овощей какие страны

- Динамика экспорта

- Распределение экспорта по странам

- Динамика 5 ведущих стран экспорта

- Товарная структура экспорта

- Динамика 5 ведущих товаров экспорта

- Региональная структура экспорта

Мировой рынок овощей и бахчевых культур

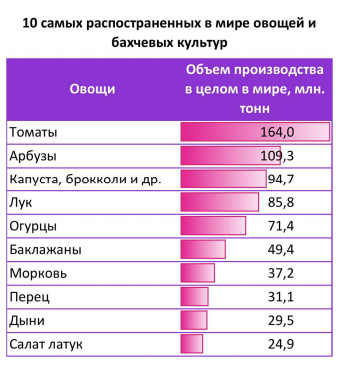

Объем мирового производства овощей и бахчевых культур оценивается отраслевыми экспертами в 1150 млн. тонн. Отрасль показывает динамичный рост: с 1993 года объем производства вырос более чем в 2 раза. При этом посевные площади увеличились с 34,2 млн. га до 58,2 млн. га, а рост урожайности составил 25% (в среднем с 15 до 20 тонн с гектара). Большая часть посадок овощей в мире – в открытом грунте. Под теплицы отдано не более четверти от всех площадей.

Всего в мире в промышленных масштабах культивируется 30-35 видов овощных культур, но в каждом из регионов, в зависимости от агроклиматических условий, структура производства меняется. Так, в России выращивается всего 10-15 основных видов овощей, в том числе: картофель, капуста, томат, огурец, лук, чеснок, морковь, свекла, бобы, зеленные культуры. Из бахчевых наиболее распространены – арбузы и дыни.

Всего в мире в промышленных масштабах культивируется 30-35 видов овощных культур, но в каждом из регионов, в зависимости от агроклиматических условий, структура производства меняется. Так, в России выращивается всего 10-15 основных видов овощей, в том числе: картофель, капуста, томат, огурец, лук, чеснок, морковь, свекла, бобы, зеленные культуры. Из бахчевых наиболее распространены – арбузы и дыни. Крупнейший производитель овощей в мире – Китай.

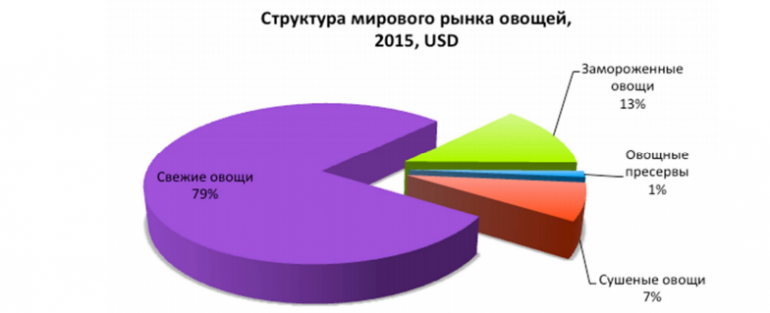

Мировой рынок овощей включает 2главных сегмента: свежие овощи и консервированные овощи. В группу консервированных овощей включаются замороженные овощи, овощные пресервы и сушеные овощи. Суммарный объем мировой торговли овощами (исключая бобовые) составляет $47,5 млрд. (44 млн. тонн.). В сравнении с общим мировым объемом производства размер международного рынка овощей незначителен.

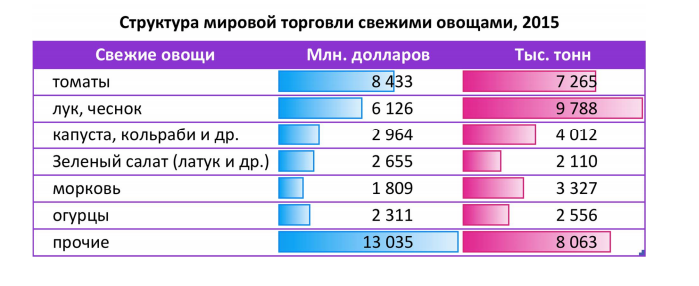

В сегменте свежих овощей основной объем торговли приходится на томаты и лук. Ведущими мировыми поставщиками свежих томатов являются Голландия и Мексика – доля каждой из этих стран на мировом рынке составляет 22%.

Крупнейший импортер томатов – США, закупившие в 2015 году почти 1,6 млн. тонн на общую сумму более $ 2 млрд. Россия – на третьем месте в мире по объемам импорта: 665 тыс. тоннили $680 млн., что соответствует 8% от всего мирового рынка томатов.

В сегменте лука и чеснока ведущий поставщик – Китай: 40% рынка, $2,4 млрд., 2,7 млн. тонн. На втором месте – Голландия, поставляющая лука на $675 млн., что соответствует 11% мирового рынка. Крупными покупателями являются США ($640 млн.), Великобритания ($289 млн.), а также страны Юго-Восточной Азии – Вьетнам, Индонезия, Малайзия. Суммарный объем закупок по этим 3 странам составляет $1,1 млрд.

Россия также является крупным покупателем лука и чеснока ($191 млн. 320 тыс. тонн в 2015 году). Важно, что климатические условия нашей страны прекрасно подходят для выращивания этой группы овощных культур, что создает отличные возможности для импортозамещения. Мировыми лидерами по поставке капусты, цветной капусты, кольраби и других родственных культур являются США, Китай и Испания. На каждую из 3 стран-лидеров приходится порядка 17% — 18% мирового рынка, а суммарный объем поставок составляет $1,43 млрд. или 1,5 млн. тонн. Крупнейшие покупатели капусты – Канада ($417 млн.), США ($381 млн.) и Великобритания ($289 млн.) На эти 3 страны в сумме приходится почти 40% мирового рынка. Россия по объемам закупок – на 9 месте ($79 млн.) В основном в нашу страну поставляется белокочанная и краснокочанная капуста из Китая и Ирана. Ведущие продавцы зеленого салата – Испания и США (совместно – более 50% рынка), моркови –Китай и Голландия (почти 40% рынка), oгурцов – Испания и Голландия (более 40% рынка). Лидирующие позиции по объемам закупок этих культур занимают –Канада и Германия (зеленый салат, морковь), а также США и Германия (огурцы). Россия в 2015 году приобрела на мировом рынке 226 тыс. тонн моркови на $117 млн (4 место в мире) и 146 тыс. тонн огурцов на $160 млн. (также 4 место в мире по объемам закупок). В сегменте замороженных овощей ведущими экспортерами являются Бельгия ($1,2 млрд, 1,3 млн. тонн, 20% мирового экспорта) и Китай ($957 млн, 870 тыс. тонн, 16,5% экспорта). Основной объем поставок идет в США и Японию (16% и 14% мирового рынка, соответственно). Россия закупила в 2015 году 108 тыс. тонн замороженных овощей на общую сумму $71 млн. В сегменте сушеных овощей абсолютным лидером по объемам экспорта — $2,8 млрд, 341 тыс. тонн, 65% рынка – является Китай. Объем поставок ближайшего конкурента – США — меньше в 13 раз. Ведущие покупатели сушеной овощной продукции – Вьетнам и Япония суммарно формируют треть мирового импорта в этой товарной группе. Овощные пресервы – относительно некрупный сегмент ($ 617 млн. в целом по миру в 2015 год

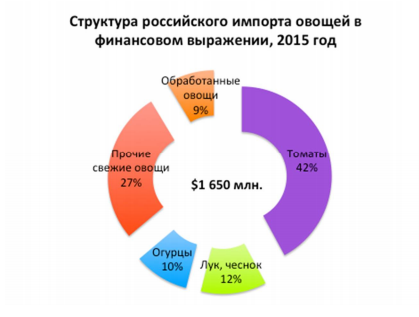

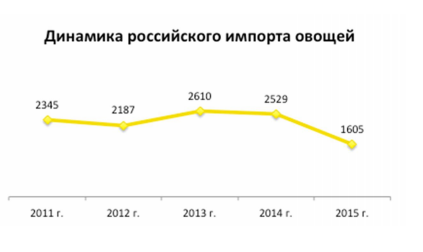

В целом в 2015 году Россия импортировала овощей на общую сумму более $1,6 млрд. При этом за последний год объем импорта снизился почти на 40%, что является самым низким уровнем за последние 5 лет.

В структуре импорта преобладают свежие овощи – томаты, лук и чеснок, огурцы. Суммарно на долю свежих овощей приходится более 90% всего импорта. На сегодняшний день Россия успешно развивает импорто- замещение овощной продукции. Агроклиматические условия в нашей стране, особенно в таких регионах, как Волгоградская и Астраханская области, Краснодарский край, позволяют успешно выращивать все наиболее востребованные овощные культуры. Главным направлением развития отрасли в ближайшие годы будет оставаться импортозамещение. Материал подготовлен Международным независимым институтом аграрной политики на основании данных ФАО ООН, РОССТАТ и базы данных по международной торговле ООН (UN Comtrade Database).»

Источник

Представлен список восьми стран — главных поставщиков овощей и фруктов в РФ

Россия не может обеспечить себя овощами и фруктами — не новость. Грустно, что ситуация ухудшается из года в год. Если с овощами все еще терпимо: на импорт приходится около 20% рынка, то завозные фрукты составляют, по различным оценкам, до двух третей российского рынка, прочно на нем доминируя. Так, за последние несколько лет объем потребления, например, свежих фруктов в России вырос с 40 до 70 кг в год на человека. А объемы импорта по отдельным категориям прибавили до 60%. Российский рынок овощей и фруктов растет на 10—15% в год, вот только все бонусы с этого прибавления достаются не отечественному фермеру. По данным Минсельхоза, с 2005 года производство овощей и фруктов в России почти не менялось, а в 2010 году вовсе упало: засуха.

Кто виноват? Точно не потребитель, который хочет есть свежие овощи и фрукты круглый год. Отчасти климат: многое из того, что завозится, в России вовсе не растет. Можно развивать тепличные хозяйства и новые технологии, но на это потребуются годы и миллиарды инвестиций. Однако для яблок или капусты все условия есть. Но и их Россия импортирует. Управляющий партнер Management Development Group Дмитрий Потапенко утверждает, что проблем две: отсталое сельское хозяйство и отсутствие современных технологий по хранению овощей и фруктов: «А раз не можем сохранить — нет своего. Нет своего — покупаем зарубежное».

Upakovano.ru совместно с порталом Slon представляют перечень крупнейших экспортеров овощей и фруктов, исключив из него наших традиционных кормильцев — страны Таможенного союза и СНГ. Так чьи же яблоки, груши, персики и помидоры мы предпочитаем российским?

Эквадор: до 1 млн тонн в год (топ: бананы)

Маленькая южноамериканская страна умудряется кормить бананами и Россию, и США, и Евросоюз. Так что здесь мы на общем фоне не выделяемся. Если верить статистике, Россия съедает примерно в два раза меньше эквадорских бананов, чем ЕС, и чуть меньше, чем США. Лидером по импорту фруктов Эквадор сделал тот факт, что себестоимость их производства в этой стране крайне низка, а сами бананы у нас не растут. Например, только за первую половину 2011 года в Россию ввезли 673 000 тонн эквадорских фруктов на сумму около $300 млн — около 20% от общего объема. Вопреки распространенному стереотипу, Эквадор успешно экспортирует не только бананы. Также он является крупным поставщиком ананасов, цветов и кофе. А еще эта страна производит кокаин, который в Россию тоже периодически ввозится. В тех же бананах. Но официальная статистика эту статью импорта не учитывает.

Турция: 700 000 — 800 000 тонн овощей и фруктов в год (топ: помидоры, апельсины)

Турция импортирует в Россию овощей больше, чем любая другая страна мира (кроме СНГ), и является №2 после Эквадора поставщиком фруктов. Наиболее сильны ее позиции в поставках помидоров и цитрусовых, а также винограда и орехов. Климат позволяет Турции производить около 10 млн тонн томатов в год — в разы больше, чем в России. По винограду она также удерживает лидерство, занимая около 40% его импорта в Россию. Ситуация могла быть кардинально иной, если бы не советская антиалкогольная компания, сопровождавшаяся «перегибами на местах» — вырубкой многолетних виноградников. Суммарно экспорт турецких овощей, фруктов, ягод и орехов в Россию составляет около 700 000 — 800 000 тонн в год, что соответствует примерно $600—700 млн.

Польша: 400 000 — 500 000 тонн овощей и фруктов в год (топ: яблоки)

Присутствие Польши в числе главных кормильцев России сильно раздражает российские власти. Но даже в период введения эмбарго польские фрукты и овощи проникали на российский рынок через третьи страны, поэтому вычислить их точные объемы крайне сложно. По данным Центрального бюро статистики Польши (GUS), в 2010 году поляки ввезли к нам овощей и фруктов на 752 млн евро. Россия закупает у своего маленького и гордого соседа капусту, помидоры, огурцы, свеклу, баклажаны, замороженные овощи, ягоды, груши, но главное — яблоки. Хотя Россия сама производит почти 1 млн тонн яблок в год, объемы потребления заставляют нас импортировать их еще больше, чем бананов. По данным отчета USDA, в Россию в 2010 году попало около 252 000 тонн польских яблок — около четверти от общего объема импорта. Хотя динамика отрицательная: Польша постепенно сдает позиции Китаю и Молдавии, и может скоро утратить лидерство.

Марокко: 500 000 тонн овощей и фруктов в год (топ: мандарины)

Без марокканских мандаринов трудно представить себе российский Новый год. Их производители даже объединились для развития общего бренда, в качестве которого было взято название страны, и ежегодно проводят рекламные компании в его поддержку. Хотя на мандарины приходится 80% экспортных поставок овощей и фруктов, не ими одними Марокко силен. По подсчетам Минсельхоза этой страны, суммарный экспорт в Россию в сезон 2010—2011 годов достиг 529 000 тонн: помимо цитрусовых, Марокко поставляет ранние овощи, клубнику, кабачки и помидоры, которые особенно востребованы на российском рынке в зимний сезон.

Китай: 350 000 — 400 000 тонн овощей и фруктов в год (топ: картофель, яблоки)

Китай — один из крупнейших импортеров продовольствия в мире. Но это не мешает ему быть еще и одним из крупнейших поставщиков овощей и фруктов в Россию, удерживая сильные позиции в таких востребованных у нас категориях, как картофель, лук, чеснок, капуста, томаты, яблоки. Дело в том, что привезти фрукты и овощи на Дальний Восток из Китая гораздо проще, чем из российских житниц. Китай занимает второе место по поставкам яблок после Польши, а также является крупнейшим поставщиком картофеля (как и в мире). Динамика положительная: в этом году был зафиксирован 30-процентный рост поставок китайских овощей и фруктов в Россию. Аргентина: 300 000 — 400 000 тонн овощей и фруктов в год (топ: лимоны)

В Аргентине Россия закупает всего понемногу. Если говорить о фруктах, то, прежде всего, цитрусовые (особенно лимоны, эта страна — №3 в мире по их производству) — около 160 000 тонн ежегодно. Далее идут остальные популярные фрукты: 108 100 тонн груш (№2 по поставкам в Россию после Бельгии), 51 600 тонн яблок и 15 400 тонн винограда.

Нидерланды: 200 000 — 300 000 тонн овощей и фруктов в год (топ: картофель, лук)

Основная статья импорта из этой страны — картофель. Рекордным стал прошлый год, когда Нидерланды ввезли к нам около 255 000 тонн картофеля, что более чем в 6 раз превысило объемы экспорта в предыдущем сезоне (40 000 тонн). Россия является третьим по величине производителем картофеля в мире (около 30 млн тонн в год — это в 4,5 раза больше, чем те же Нидерланды), но при этом мы слишком много его едим, а также мало перерабатываем и плохо храним, из-за чего часть урожая теряется. Еще Нидерланды отправляют к нам лук, томаты и перец. Например, эта страна является лидером по импорту лука в Россию — 26% от всего объема, 86 000 тонн только в первой половине 2011 года.

Испания: 150 000 тонн тонн овощей и фруктов в год (топ: нектарины, персики)

Родина корриды занимает прочные позиции в сегменте, на языке профессионалов называемом «косточковыми». По данным Ассоциации экспортеров Испании (FEPEX), в 2010 году Испания поставила в Россию 141 200 тонн фруктов ( 51% к прошлому году) на 112,5 млн евро ( 90%). Из них почти половина пришлась на персики и нектарины — два продукта, объемы производства которых в России почти в 10 раз меньше, чем объемы импорта. И если нектарины у нас никогда особо и не производились, то с персиками ситуация более обидная. По данным USDA, с 2007 года объемы производства персиков в России сократились примерно на 30%. При этом их импорт (вместе с нектаринами) вырос на 60%.

Также Испания поставляет в Россию дорогие овощи, которые мы рады были бы вырастить и сами, имея развитое тепличное хозяйство. Так, в 2010 году в Россию было экспортировано около 5000 тонн овощей, из которых более 70% пришлось на салат.

«Читайте новости Meatinfo на нашем Telegram канале»

Источник

Экспорт овощей какие страны

На территории Амурской области расположен космодром «Восточный», здесь строится крупнейший в России газоперерабатывающий завод. Экономика региона активно развивается. Импорт в Амурскую область тоже планомерно растет, о чем свидетельствует соответствующая статистика.

Подгружены данные таможенной статистики России за полный 2020 гогд.

Грузы из Норвегии доставляются по морю, воздуху и суше. Заказчик просто связывается с компанией и озвучивает пожелания, после чего специалисты выполняют всю работу по доставке.

Новосибирская область входит в число самых развитых в экономическом плане регионов Сибирского Федерального Округа. Одно из главных преимуществ НСО – высокий уровень диверсификации экономики

Таможенное законодательство динамично и изменчиво – оно постоянно обновляется и дополняется, упраздняются одни правила и вводятся другие, принимаются новые законодательные акты.

Индия – одна из немногих стран мира, с которой у России всегда были только дружеские и партнерские отношения

Таможенное оформление грузов на экспорт: сбор документов, организация выплат, консультации экспертов

Республика Башкортостан один из самых крупных субъектов России и, в частности, Приволжского федерального округа, который ориентирован на экспорт.

Динамика экспорта

Общий стоимостной объем экспорта составил 467,88 млн. $ при массе груза 1,73 млн. тонн.

Максимум поставок пришёлся на ноябрь 2019 г., минимум – на январь 2019 г.

| Период | Стоимость, $ | Масса, тонн |

|---|---|---|

| 2019-01 | 24,23 млн. | 90,16 тыс. |

| 2019-02 | 29,47 млн. | 112,19 тыс. |

| 2019-03 | 34,64 млн. | 128,21 тыс. |

| 2019-04 | 36,53 млн. | 135,43 тыс. |

| 2019-05 | 30,18 млн. | 101,88 тыс. |

| 2019-06 | 37,63 млн. | 133,85 тыс. |

| 2019-07 | 45,52 млн. | 143,7 тыс. |

| 2019-08 | 33,8 млн. | 102,32 тыс. |

| 2019-09 | 45,05 млн. | 198,98 тыс. |

| 2019-10 | 47,19 млн. | 204,53 тыс. |

| 2019-11 | 54,85 млн. | 205,48 тыс. |

| 2019-12 | 48,81 млн. | 170,16 тыс. |

Распределение экспорта по странам

Ведущими получателями экспорта овощей выступили

1. Пакистан (доля по стоимости — 17,71%, доля по массе — 15,92%);

2. Турция (доля по стоимости — 16,85%, доля по массе — 16,20%);

3. Индия (доля по стоимости — 13,83%, доля по массе — 12,46%);

| Страна | Стоимость | Масса | Доля по стоимости | Доля по массе |

|---|---|---|---|---|

| Пакистан | 82,86 млн. $ | 274,89 тыс. тонн | 17,71% | 15,92% |

| Турция | 78,85 млн. $ | 279,84 тыс. тонн | 16,85% | 16,20% |

| Индия | 64,69 млн. $ | 215,13 тыс. тонн | 13,83% | 12,46% |

| Украина | 34,52 млн. $ | 268,27 тыс. тонн | 7,38% | 15,53% |

| Литва | 20,89 млн. $ | 7,73 тыс. тонн | 4,47% | 0,45% |

| Азербайджан | 14,8 млн. $ | 134,4 тыс. тонн | 3,16% | 7,78% |

| Объединенные Арабские Эмираты | 14,34 млн. $ | 48,22 тыс. тонн | 3,06% | 2,79% |

| Германия | 12,13 млн. $ | 20,43 тыс. тонн | 2,59% | 1,18% |

| Бангладеш | 11,34 млн. $ | 44,24 тыс. тонн | 2,42% | 2,56% |

| Италия | 11,22 млн. $ | 47,43 тыс. тонн | 2,40% | 2,75% |

| Беларусь | 10,21 млн. $ | 23,21 тыс. тонн | 2,18% | 1,34% |

| Иран | 8,47 млн. $ | 22,85 тыс. тонн | 1,81% | 1,32% |

| Иордания | 8 млн. $ | 18,59 тыс. тонн | 1,71% | 1,08% |

| Казахстан | 7,44 млн. $ | 25,1 тыс. тонн | 1,59% | 1,45% |

| Непал | 7,2 млн. $ | 30,86 тыс. тонн | 1,54% | 1,79% |

| Неизвестно | 7,19 млн. $ | 19,14 тыс. тонн | 1,54% | 1,11% |

| Египет | 7,11 млн. $ | 22,63 тыс. тонн | 1,52% | 1,31% |

| Сербия | 5,88 млн. $ | 19,83 тыс. тонн | 1,26% | 1,15% |

| Латвия | 5,29 млн. $ | 27,24 тыс. тонн | 1,13% | 1,58% |

| Молдова | 4,77 млн. $ | 30,15 тыс. тонн | 1,02% | 1,75% |

| Остальные 91 страна | 50,69 млн. $ | 146,72 тыс. тонн | 10,83% | 8,50% |

Динамика 5 ведущих стран экспорта

| Период | Пакистан | Турция | Индия | Украина | Литва |

|---|---|---|---|---|---|

| 2019-01 | 4,38 млн. $ | 5,28 млн. $ | 2,22 млн. $ | 1,37 млн. $ | 59,68 тыс. $ |

| 2019-02 | 4,91 млн. $ | 4,03 млн. $ | 1,91 млн. $ | 1,83 млн. $ | 81,31 тыс. $ |

| 2019-03 | 6,65 млн. $ | 5,62 млн. $ | 4,95 млн. $ | 2,38 млн. $ | 44,82 тыс. $ |

| 2019-04 | 6,48 млн. $ | 3,5 млн. $ | 4,99 млн. $ | 2,72 млн. $ | 832,05 тыс. $ |

| 2019-05 | 8,97 млн. $ | 5,84 млн. $ | 2,86 млн. $ | 3,04 млн. $ | 0 $ |

| 2019-06 | 8,17 млн. $ | 9,03 млн. $ | 4,8 млн. $ | 3,21 млн. $ | 729,43 тыс. $ |

| 2019-07 | 6,28 млн. $ | 6,18 млн. $ | 7,79 млн. $ | 2,69 млн. $ | 6,44 млн. $ |

| 2019-08 | 2,79 млн. $ | 4,24 млн. $ | 2,47 млн. $ | 2,44 млн. $ | 6,66 млн. $ |

| 2019-09 | 5,95 млн. $ | 6,11 млн. $ | 5,21 млн. $ | 4,43 млн. $ | 3,84 млн. $ |

| 2019-10 | 7,66 млн. $ | 7,8 млн. $ | 8,25 млн. $ | 4,26 млн. $ | 1,99 млн. $ |

| 2019-11 | 9,6 млн. $ | 13,38 млн. $ | 13,03 млн. $ | 2,81 млн. $ | 179,22 тыс. $ |

| 2019-12 | 11,03 млн. $ | 7,84 млн. $ | 6,2 млн. $ | 3,35 млн. $ | 46,36 тыс. $ |

Товарная структура экспорта

1. 0713 — сушеные и лущеные бобовые овощи (доля по стоимости — 76,59%, доля по массе — 70,53%);

2. 0701 — свежий или охлажденный картофель (доля по стоимости — 7,85%, доля по массе — 19,27%);

3. 0709 — свежие или охлажденные прочие овощи (доля по стоимости — 7,12%, доля по массе — 1,27%);

| ТНВЭД | Стоимость | Масса | Доля по стоимости | Доля по массе |

|---|---|---|---|---|

| 0713 — сушеные и лущеные бобовые овощи | 358,36 млн. $ | 1,22 млн. тонн | 76,59% | 70,53% |

| 0701 — свежий или охлажденный картофель | 36,75 млн. $ | 332,78 тыс. тонн | 7,85% | 19,27% |

| 0709 — свежие или охлажденные прочие овощи | 33,3 млн. $ | 22 тыс. тонн | 7,12% | 1,27% |

| 0703 — свежие или охлажденные луковичные овощи | 10,97 млн. $ | 73,61 тыс. тонн | 2,35% | 4,26% |

| 0702 — свежие или охлажденные томаты | 5,5 млн. $ | 17,44 тыс. тонн | 1,18% | 1,01% |

| 0710 — замороженные овощи | 4,79 млн. $ | 2,91 тыс. тонн | 1,02% | 0,17% |

| 0707 — свежие или охлажденные огурцы и корнишон. | 4,57 млн. $ | 13,79 тыс. тонн | 0,98% | 0,80% |

| 0706 — свежие или охлажденные съедобные корнепл. | 4,05 млн. $ | 28,47 тыс. тонн | 0,87% | 1,65% |

| 0711 — не пригодные для употребления в пищу кон. | 3,46 млн. $ | 2,63 тыс. тонн | 0,74% | 0,15% |

| 0712 — сушеные овощи | 2,89 млн. $ | 842,97 тонн | 0,62% | 0,05% |

| 0704 — свежая или охлажденная капуста | 2,41 млн. $ | 13,46 тыс. тонн | 0,51% | 0,78% |

| 0705 — свежие или охлажденные салат-латук и цик. | 559,99 тыс. $ | 450,36 тонн | 0,12% | 0,03% |

| 0708 — свежие или охлажденные бобовые овощи | 242,28 тыс. $ | 423,81 тонн | 0,05% | 0,02% |

| 0714 — продукты с высоким содержанием крахмала . | 27,06 тыс. $ | 24,27 тонн | 0,01% | 0,00% |

Динамика 5 ведущих товаров экспорта

| Период | 0713 — сушеные и лущеные бобовые овощи | 0701 — свежий или охлажденный картофель | 0709 — свежие или охлажденные прочие овощи | 0703 — свежие или охлажденные луковичные овощи | 0702 — свежие или охлажденные томаты |

|---|---|---|---|---|---|

| 2019-01 | 18,33 млн. $ | 2,02 млн. $ | 152,08 тыс. $ | 1,91 млн. $ | 262,66 тыс. $ |

| 2019-02 | 23,19 млн. $ | 2,17 млн. $ | 181,32 тыс. $ | 2,26 млн. $ | 94,17 тыс. $ |

| 2019-03 | 28,95 млн. $ | 2,57 млн. $ | 162,89 тыс. $ | 1,17 млн. $ | 147,83 тыс. $ |

| 2019-04 | 27,8 млн. $ | 4,3 млн. $ | 175,84 тыс. $ | 1,85 млн. $ | 287,36 тыс. $ |

| 2019-05 | 25,31 млн. $ | 1,65 млн. $ | 225,26 тыс. $ | 414,98 тыс. $ | 633,9 тыс. $ |

| 2019-06 | 31,88 млн. $ | 1 млн. $ | 1,74 млн. $ | 293,35 тыс. $ | 1,39 млн. $ |

| 2019-07 | 31,32 млн. $ | 1,33 млн. $ | 10,21 млн. $ | 230,01 тыс. $ | 898,93 тыс. $ |

| 2019-08 | 19,43 млн. $ | 1,13 млн. $ | 10,47 млн. $ | 417,18 тыс. $ | 648,65 тыс. $ |

| 2019-09 | 30,94 млн. $ | 5,4 млн. $ | 6,06 млн. $ | 654,63 тыс. $ | 285,75 тыс. $ |

| 2019-10 | 34,28 млн. $ | 6,77 млн. $ | 2,8 млн. $ | 424,26 тыс. $ | 329,02 тыс. $ |

| 2019-11 | 47,32 млн. $ | 4,24 млн. $ | 402,51 тыс. $ | 380,13 тыс. $ | 155,19 тыс. $ |

| 2019-12 | 39,6 млн. $ | 4,17 млн. $ | 723,4 тыс. $ | 959,38 тыс. $ | 364,81 тыс. $ |

Региональная структура экспорта

Вывоз из России овощей осуществляется в основном из регионов

1. Ростовская область (доля по стоимости — 32,80%, доля по массе — 35,00%);

2. Краснодарский край (доля по стоимости — 18,58%, доля по массе — 17,31%);

3. Москва (доля по стоимости — 7,95%, доля по массе — 7,47%);

Источник