- Фондовые индексы

- Онлайн таблица курсов основных фондовых индексов

- Основные фондовые индексы

- Фондовые индексы США

- Фондовые индексы Еврозоны

- Фондовые индексы Великобритании

- Фондовые индексы Японии

- Фондовые индексы Канады

- Фондовые индексы России

- Зачем необходимы фондовые индексы?

- Ведущие индексы стран: как следить за мировой экономикой

- Подпишитесь на наши новости

- S&P 500

- NASDAQ-100

- Dow Jones Industrial Average

- Russell 2000

- FTSE 100

- CAC 40

- Stoxx 600

- Nikkei 225

- Hang Seng

- CSI 300

- MSCI ACWI

- IMOEX и RTSI

- Мировые фондовые индексы

- Индекс S&P500 (Standard and Poor’s 500)

- Индекс NASDAQ

- Индекс DJIA (Dow Jones Industrial Average)

- Индекс NYSE (New York Stock Exchange)

- Индекс DAX

- Индекс FTSE100

- Индексы САС40 и САС General

- Индекс Nikkei225

- Индекс ММВБ/Мосбиржи

- Дивидендная доходность индекса Мосбиржи

- Индекс РТС

Фондовые индексы

Онлайн таблица курсов основных фондовых индексов

Фондовые индексы необходимы для измерения общей стоимости акций на фондовом рынке группы компаний. Обычно фондовые индексы измеряются исходя из средневзвешенной цены по выбранным акциям. Этот инструмент, используется инвесторами и финансовыми менеджерами для того, чтобы описать динамику рассматриваемого рынка, а также сравнить отдачу от конкретных инвестиций.

Основные фондовые индексы

Ниже представлены основные фондовые индексы США, Японии, Европы, Великобритании, Канады и России.

Фондовые индексы США

Dow

Индекс Dow Jones Industrial Average (DJIA) является одним из старейших и наиболее известных, а также часто используемых индексов в мире. Он включает в себя акции 30 крупнейших и наиболее влиятельных компаний в Соединенных Штатах Америки.

Индекс Dow 30 составляет примерно четверть всей стоимости фондового рынка США, но процентное изменение индекса Доу не следует воспринимать как такое же процентное изменение всего рынка США. С другой стороны, поскольку индекс Dow представляет наиболее известные компании в США, то значительные колебания этого показателя в целом соответствуют движению всего рынка, хотя и не обязательно в том же масштабе.

S & P 500

Фондовый индекс Standard & Poor’s 500 представляет большее разнообразие чем DJIA. В его основе лежат 500 наиболее торгуемых акций в США, что составляет около 70% от общей стоимости фондового рынка страны. В целом, индекс S&P 500 дает объективное представление об экономическом климате на рынке Америки.

Поскольку величина индекса S&P 500 является взвешенной, каждая акция в индексе представляется в пропорции к общей капитализации рынка. Другими словами, если общая рыночная стоимость всех 500 компаний S&P 500 упала на 10%, то и значение индекса также снизится на 10%. Так, например, изменение стоимости акции, входящих в DJIA, на 10% не обязательно приведет к изменению величины индекса Dow30 на 10%. Поэтому S&P 500 используется аналитиками более широко, чем Dow 30.

В индекс S&P 500 входят компании в различных секторах экономики, включая энергетику, машиностроение, информационные технологии, здравоохранение, финансы и товары широкого потребления.

Nasdaq

Большинство инвесторов знают, что Nasdaq — это биржа на которой торгуются акции высокотехнологичных компаний. Индекс Nasdaq Composite является рыночным капитализации взвешенный индекс всех акций, торгуемых на фондовой бирже NASDAQ. Этот индекс включает в себя несколько компаний, которые не основаны в США Хотя этот показатель известен своей значительной части технологических акций, Nasdaq Composite также включает запасы от финансовых, промышленных, страховых и транспортных отраслей, среди других. Nasdaq Composite включает большие и малые фирмы, но, в отличие от Dow и S & P 500, он также включает в себя множество спекулятивных компаний с небольшой рыночной капитализацией. Следовательно, его движение обычно указывает на производительность технологической отрасли, а также отношения инвесторов к более спекулятивные запасы.

Wilshire 5000

Индекс Wilshire 5000 иногда называют “общий индекс фондового рынка” или “общий рыночный индекс”, потому что почти все публично—торгуемые компании со штаб—квартирой в США включены в Wilshire 5000. Включает в себя более 6 700 компаний, что говорит о его разнообразии и объективности, однако, данный показатель упоминается реже, чем S&P 500.

Фондовые индексы Еврозоны

EURO STOXX 50

Биржевой индекс 50 наиболее крупных европейских компаний, работающих в рамках стран еврозоны.

DAX

Индекс акций, который представляет 30 крупнейших и наиболее ликвидных немецких компаний, которые торгуются на Франкфуртской бирже.

Фондовые индексы Великобритании

FT30 Index

FTSE 100 Index

FTSE MID 250 Index

FTSE 350 Index

Фондовые индексы Японии

Nikkei 225

Nikkei 225 Stock Average — главный и наиболее авторитетный индекс японских акций. Он состоит из 225 крупнейших компаний Японии, которые торгуются на Токийской фондовой бирже. С 1975 по 1985 имел другое название — Nikkei Dow Jones Stock Average.

Topix (TPX)

JPX400

Фондовые индексы Канады

S&P/TSX 60

S&P/TSX Composite Index

S&P/TSX Venture Composite Index

Фондовые индексы России

RTSI

Индекс РТС (Российские торговые системы) — основной индикатор российского фондового рынка, в данный индекс входят 50 наиболее крупных компаний России (банковская деятельность, добыча и переработка нефти, черная и цветная металлургия, розничная торговля, сотовая связь, химическая промышленность и фармацевтика).

MICEX

Включает такой же перечень акций компаний индекса РТС, но методика расчета отличается рублевыми показателями.

Зачем необходимы фондовые индексы?

Главная цель создания и расчета фондового индекса заключается в том, чтобы аналитики и биржевые игроки могли с легкостью характеризовать общее направление и «скорость» движения биржевых котировок компаний в определенной отрасли.

Индексы помогают изучить взаимосвязь на форексе,товарных и иных рынках и экономической средой компаний в целом по стране. Так, например, если цены на нефть падают, то следовательно акции компаний нефтедобытчиков тоже будут падать.

Сравнение различных индексов между собой поможет понять какой из секторов экономики той или иной страны растет, а какой падает.

Также, если вы инвестируете в ПИФы или отдельные акции, то важно посчитать динамику изменения прибыли/ убытка ваших инвестиций в соответствии с рыночным индексом. Так, если ваши инвестиции последовательно отстают от индекса, то возможно необходимо изменить стратегию инвестирования.

Источник

Ведущие индексы стран: как следить за мировой экономикой

Подпишитесь на наши новости

Динамика значений индексов позволяют оценить, насколько сильно развивается экономика страны или отдельная отрасль. В периоды повышенной волатильности внимание инвесторов приковывается к главным индексам, показывающим «пульс» мировой экономики. Кроме того, индексы копируют десятки и сотни биржевых фондов, поэтому включение какой-либо акции в индекс повлечет за собой увеличение ее котировок, а исключение – снижение. Так за какими индексами нужно особенно внимательно следить?

S&P 500

Главный индекс фондового рынка США, отображающий всю экономику страны. Включает в себя акции 500 крупнейших по капитализации публичных компаний США. Наибольшую долю в индексе занимают акции Apple, Microsoft, Amazon, Facebook, Google, Berkshire Hathaway, Johnson&Johnson, Visa и другие гиганты. Акции взвешены по капитализации: чем больше размер компании, тем большее ее доля в индексе.

S&P 500 является одним из самых быстрорастущих индексов в мире – за 10 лет его среднегодовой прирост составил 13,45%. Инвестировать в него можно с помощью ETF SPY, IVV, VOO, в России – с помощью БПИФов SBSP и AKSP.

NASDAQ-100

Еще один из основных индексов США. Включает в себя 103 акции 100 высокотехнологичных компаний США средней и крупной капитализации. Является самым быстрорастущим индексом в мире, так как отображает капитализацию исключительно растущих акций (growth stocks). 56% индекс занимают акции компаний Apple, Microsoft, Amazon, Facebook, Alphabet (Google), Tesla, NVIDIA, Adobe, Paypal.

Средний прирост индекс Nasdaq-100 за последние 10 лет – 19,83% в год. В 2019 году индекс вырос сразу на 44,64%. После кризиса марта 2020 года Nasdaq показал наибольшую восстановительную динамику.

Инвестировать в индекс можно с помощью ETF QQQ, в России – с помощью AKNX или FXIT.

Dow Jones Industrial Average

Старейший индекс в мире. Отображает капитализацию 30 компаний крупной капитализации реального сектора экономики США – фактически «голубых фишек» американского фондового рынка. Приставка «индустриальный» в индексе Доу-Джонс – скорее, дань традиции, так как большинство компаний индекса не работают в сфере тяжелой промышленности. Наибольшую долю в индексе занимают UnitedHealth Corp., Home Depot, Saleforce, Amgen, McDonald’s, Microsoft, Goldman Sachs, Visa, 3M и т.п. компании.

Индекс показывает убедительную динамику роста: за 10 лет среднегодовой прирост составил 12,05%. Но в кризис Доу-Джонс довольно сильно снижается и восстанавливается в последнюю очередь.

В Dow Jones удобно инвестировать с помощью ETF DIA и DJE.

Russell 2000

Индекс отслеживает динамику малых компаний США – примерно 90% от общего числа компаний на фондовом рынке Америки (при этом их совокупная капитализация составляет менее 10% от общей капитализации рынка). Фактически это моментальный снимок, иллюстрирующий ситуацию на рынке компаний малой капитализации США.

Обычно индекс Russell 2000 противопоставляют «элитным» индексам вроде S&P 500 и Dow Jones. Он показывает динамику «глубинных течений» рынка. Компании в его составе редко находятся на слуху. Широкая диверсификация (в индексе находится более 2000 компаний, и доля одной не превышает 0,55%) предполагает более низкую доходность индекса, но большую устойчивость к риску. Так, за 10 лет среднегодовая доходность Russell 2000 составила 10% при умеренных рисках.

Инвестировать в индекс можно с помощью фондов IWM, SPSM или VTWO.

FTSE 100

Ведущий индекс Великобритании, отображающий капитализацию 100 крупнейших компаний страны (фактически – «голубые фишки» Лондонской биржи). Среди акций, входящих во FTSE 100, находятся бумаги Rio Tinto Group, Barclays, BP, ITV, Vodafone Group, Royal Dutch Shell и других компаний. Напрямую в индекс можно вложиться через ISF, VUKE, в России есть ETF FXUK на широкий рынок Великобритании.

CAC 40

Индекс «голубых фишек» Франции. В него включены 40 крупнейших компаний страны различных секторов экономики, в т.ч. Accor, Danone, L’Oreal, Michelin, Peugeot, Renault, Societe Generale, Total и другие. Инвестировать в него можно с помощью ETF CAC, E40, C40.

Индекс Германии, отслеживающий динамику 30 крупнейших по капитализации компаний страны. В отличие от многих других мировых индексов, DAX учитывает дивиденды (как если бы они были реинвестированы), поэтому по факту является индексом полной доходности. Динамика DAX влияет не только на фондовый рынок Европы, но и на курс евро. «Под капотом» у индекса такие компании, как Adidas, Allianz, Bayer, BMW, Commerzbank, Deutsche Bank, Deutsche Börse, Deutsche Lufthansa, Henkel, Siemens, Volkswagen Group и многие другие. Индекс копируют фонды DAX, EWG и DXGE.

Stoxx 600

Индекс на широкий рынок Европы. Включает в себя 600 наиболее крупных компаний европейских стран. Наибольшую долю занимают компании Великобритании, Франции, Германии и Швейцарии. Инвестировать в индекс можно с помощью STOXXIEX, а в России – AKEU от Альфа-Капитал.

Nikkei 225

Ключевой индекс Японии, включает акции 225-ти крупнейших компаний, обращающихся на Токийской бирже. Печально известен тем, что так и не вырос после максимального взлета 29 декабря 1989 года и лопнувшего вслед за этим фондового пузыря. Пример с Nikkei часто приводится противниками пассивных инвестиций с помощью биржевых фондов (ETF).

Инвестиции в Nikkei производятся с помощью EWJ, BBJP или DXJ. В России в экономику Японии можно инвестировать с помощью аналога – FXJP от FinEx, отслеживающий индекс Solactive Japan (300 компаний).

Hang Seng

Ключевой индекс Гонконг, охватывающий всего около 35 компаний (впрочем, они охватывают 65% от общей капитализации Гонконгской биржи). Инвестировать в индекс можно с помощью EWH.

CSI 300

Индекс Китая, включающий в себя 300 крупнейших китайских компаний, которые торгуются на Шанхайской и Шэньчжэньской биржах. Удобный способ инвестировать во всю экономику Поднебесной – использовать ETF, отслеживающие этот индекс, а именно ASHR, PEK, в России – FXCN.

MSCI ACWI

Глобальный индекс, включающий в себя 2400 акций из почти 50 стран мира, причем как развитых, так и развивающихся. Его еще называют «индекс акций мира». По сути отображает движение всей мировой экономики. Почти 50% индекса составляют акции США, также большую долю имеют компании из Японии, Великобритании, Европы, Китая, Индии, Бразилии, Австралии и России. За индексом следуют фонды IMID и ACWI.

IMOEX и RTSI

Два главных российских фондовых индекса – индекс Мосбиржи и РТС – отображают капитализацию более 40 крупнейших компаний России. Наибольший объем занимают акции Сбербанка, Газпрома, Роснефти, Яндекса, Новатэка, Лукойла, Норникеля, МТС, Полиметала. База расчета для обоих индексов одинаковая.

Главное различие – в валюте расчета. Так, индекс Мосбиржи рассчитывается в рублях, а РТС – в долларах. Поэтому на индекс РТС влияет курс доллара к рублю, и при ослаблении национальной валюты он может идти вниз, хотя при этом индекс Мосбиржи растет.

В индекс РТС можно инвестировать с помощью ETF FXRL и RUSE, а в индекс Мосбиржи – с помощью БПИФов SBMX, TMOS, VTBX.

Источник

Мировые фондовые индексы

Индекс S&P500 (Standard and Poor’s 500)

Фондовый показатель экономики США, наиболее популярный внутри страны и во всем мире. Для его расчета сравнивается базовое значение стоимостей акций наиболее крупных компаний США с их текущими рыночными курсами. За основу расчета базового значения взяты значения котировок акций за период с 1941 по 1943 годы со средним значением 10. Таким образом, если, допустим, сейчас индекс S&P500 равен 2000, то значит средний курс пятисот включенных в него акций, в сравнении с периодом 1941-43 гг. увеличился в 200 раз (2000:10).

Множество профессиональных инвесторов используют в своем анализе именно график S&P500. При этом можно найти котировки этого графика как в «стандартном» виде (pure return, S&P500 PR или просто S&P500), так и с учетом реинвестированных дивидендов (total return, S&P500 TR).

Индекс NASDAQ

Фондовый индекс NASDAQ отражает котировки ценных бумаг высокотехнологичных компаний США на бирже NASDAQ (National Assosiation of Securities Dealers Automated Quotations). Его публикует национальная ассоциация торговли ценными бумагами. Рассчитываетя рассчитывается аналогично S&P500, только за основу (базу) берется стоимость акций по состоянию на 05.02.1971, при этом значение базы равно 100. Для расчета используют значения курсов всех обыкновенных акций, обращаемых в его системе (на данный момент это более чем 4 200 акций). Наиболее крупные представители индекса: Apple, Microsoft, Google, Amazon и Facebook.

С этим индексом связан так называемый «пузырь доткомов«, надувавшийся в 1995-2000 годы. Доткомы — это компании, ведущие свой бизнес через интернет; ожидания от этого бизнеса как по прогнозам многих специалистов, так и СМИ были очень высоки, что привело к сильно завышенной оценке таких компаний. В результате индекс резко рухнул вниз. Правда, в то время он еще не содержал таких гигантов как Google и Apple, так что сегодня имеет более высокую устойчивость. Однако граалем индекс не является, и об этом не стоит забывать.

Индекс DJIA (Dow Jones Industrial Average)

Так называемый промышленный индекс Доу Джонса, старейший из существующих. Составляется на основе курсов 30 выпусков акций промышленных компаний, которые отбираются по рыночной оценке и степени распространения среди большого числа инвесторов. Второй по значимости фондовый индекс Америки, поведение которого оказывает существенное воздействие на рынок мировых ценных бумаг.

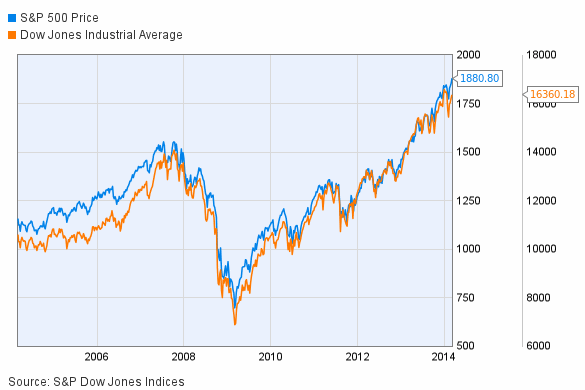

По причине слияний и банкротств компаний, а также появления на рынке акций новых сильных игроков, список акций регулярно корректируется. Сам по себе индекс Доу Джонса представляет собой среднее арифметическое курсов этих акций и имеет очень большую корреляцию с S&P500:

Как видно, графики движения очень похожи и отражают состояние американской экономики.

Индекс NYSE (New York Stock Exchange)

Рассчитывается по аналогии с индексами SP500 и NASDAQ — он охватывает все акции, которые торгуются на Нью-Йоркской фондовой бирже (а именно около 2 200 акций). При расчете индекса используется базовое значение, равное 50, за которое принят курс акций по состоянию на 31.12.1965 года. Понятно, что одновременно биржа NYSE предоставляет котировки онлайн и всех акций по отдельности. Текущие котировки индекса здесь .

Индекс DAX

Это важнейший фондовый индекс Германии, который включает в себя значения курсов более 30 акций крупнейших компаний на Франкфуртской фондовой бирже. Пережил очень сильное падение в 2000-2003 годы, превысив котировки пика 2000 года только в 2013 году. В отличие от большинства индексов, включает в себя реинвестированные дивиденды.

Индекс FTSE100

Создан в 1935 году агентством Financial Times и является старейшим фондовым индексом Великобритании. По нынешней методике отслеживается с 1984 года: в котировках учитываются акции ста компаний с различными профилями деятельности.

В листинг попадают акции, регулярно отбираемые специалистами, в числе которых есть и представители газеты Financial Times. Котировки очень сильно синхронизированы с приведенным выше DAX — в результате чего инвестору есть смысл скорее инвестировать в фонд европейских акций, не приобретая отдельные страновые фонды.

Индексы САС40 и САС General

Эти основные французские показатели экономики рассчитываются Парижской биржей и Обществом французских бирж и содержат 40 и 250 крупнейших французских компаний соответственно. Франция вносит несколько меньший вклад в экономику Европы, чем Германия и Англия, однако на уровне отдельных компаний имеет весьма мощных игроков.

Индекс Nikkei225

Японский фондовый индекс, представляемый Токийской фондовой биржей и описывающий японскую экономику. Для его составления используются акции 225 японских компаний, рассчитывается он по методике, аналогичной методике расчета индекса Доу-Джонса.

Имеет особенность в виде гигантского пика 1990 года — в 1980-е японские ценные бумаги пользовались бешеной популярностью, что взвинтило их цены до небес. На пике капитализация японских бумаг даже обогнала американские, составив около 40% от мирового рынка. Перегрев был так велик, что и спустя четверть века котировки Nikkei225 весьма далеки от своего пика.

Индекс ММВБ/Мосбиржи

Является взвешенным по эффективной капитализации фондовым индексом из самых ликвидных акций российских компаний, обращаемых на Московской межбанковской валютной бирже (с 2012 года – Московской бирже). Начал рассчитываться 22.09.1997 года, тогда он назывался «Сводным фондовым индексом ММВБ». Выражается в рублях . Нынешнее его название используется с 28.11.2002 года.

Update. С 27 ноября 2017 года называется индекс Московской биржи . В качестве методики расчета используется современная система менеджмента, на основании которой функционирует специальный комитет. Он определяет принципы включения ценных бумаг в листинг, основанный на экспертной оценке. Ниже приведу оценку российских компаний с позитивной стороны.

« Газпром » — у этой компании солидные запасы газа, трансконтинентальная инфраструктура, плюс отлаженный бизнес. Дивиденды платит ежегодно. Не так, чтобы сильно щедрые — но платит.

« Лукойл «. Из российских нефтедобывающих компаний Лукойл — единственная компания, которая всерьёз строит международный бизнес. Главные месторождения нефти — в России. Но Лукойл пытается закрепиться на Ближнем Востоке, в Африке, в Южной Америке. Лукойл отличается разумной дивидендной политикой. Регулярно платит дивиденды. Но значительная часть прибыли уходит на построение международного бизнеса. Освоение новых месторождений, покупка нефтеперерабатыващих заводов, развёртывание сетей АЗС. Очень устойчивая компания.

« Сургутнефтегаз «. Самая щедрая на дивиденды во всей российской нефтянке. Но компания ведёт странную дивидендную политику. Много денег раздаёт акционерам. И огромную долю прибыли аккумулирует на банковских счетах. Непонятно зачем. Там уже скопилось несколько десятков миллиардов долларов. Видимо, однажды эти деньги будут потрачены на что-то глобальное. Есть два вида акций этой компании — обыкновенные и привилегированные. По привилегированным акциям дивиденды больше, чем по обыкновенным. Считаю оптимально инвестировать в обе разновидности акций поровну. У тех, и у других акций значительный потенциал роста.

« Сбербанк «. Крупнейший, старейший. Разветвлённая сеть, государственное участие. Прибыль зарабатывает, дивиденды платит. Потенциал развития имеется. Два вида акций — обыкновенные и привилегированные.

« Норильский никель «. Очень интересная компания. Имеет рудники по всему миру. Мировой лидер отрасли. Обратите внимание: не национальный лидер, а именно мировой. Исправно платит дивиденды.

« Магнит » — сеть супермаркетов. С каждым годом магазинов всё больше. В каждом постоянно бродят покупатели. Вокруг моего дома в радиусе 10 минут ходьбы — 4 супермаркета «Магнит». И в каждом ежедневно идёт торговля. Не прекращается.

Как можно вложиться в российскую экономику? Есть три основных варианта. Во-первых, купить все акции в соответствии с их долей в индексе (это весьма дорого, хотя можно купить только десять основных эмитентов, для чего достаточно несколько десятков тысяч рублей).

Во-вторых, можно купить фьючерс на ММВБ — этот способ предполагает знакомство с данным инструментом и наличие гарантийного обеспечения (ГО, денежные средства, которые резервируются на счете трейдера в случае покупки или продажи фьючерса). Наконец, можно купить подходящий индексный паевый фонд, которых насчитывается около двух десятков.

Если рассматривать результаты не по годам, а по периодам, то видно, что на дистанции в 10 лет только два периода (1998-2008 и 2004-2014) дали нулевую доходность (без учета дивидендов). Остальные периоды сроком в 10 лет и выше дали среднюю доходность порядка 5-7% выше инфляции, не включая дивиденды.

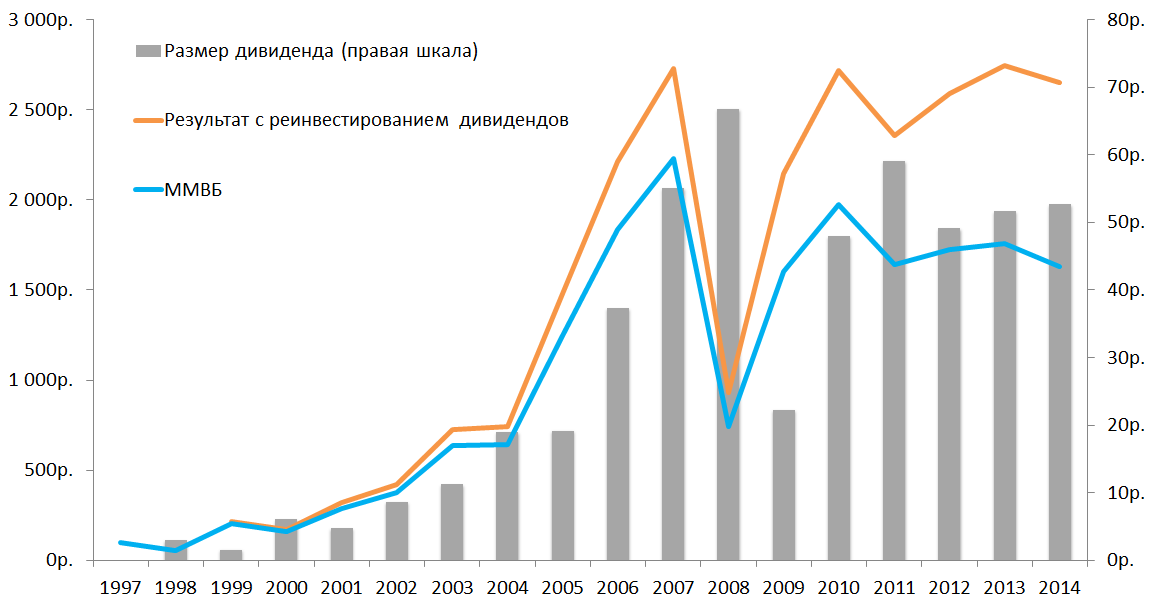

Дивидендная доходность индекса Мосбиржи

Любой ценовой график отражает лишь изменение котировок акций входящих в него компаний. Как известно, выплата дивидендов приводит к падению котировок акций на величину выплаты — таким образом, индекс (который есть сумма котировок входящих в него компаний) показывает котировки без дивидендного дохода составляющих его акций. Или можно сказать, что график не учитывает дивиденды.

Средняя дивидендная доходность российского рынка составляет около 3% — в паевых фондах эти дивиденды не выплачиваются, но реинвестируются, влияя на доход инвестора. Если же инвестор покупает акции в том же соотношении, что и в индексе, то у него есть выбор: реинвестировать дивиденды или выводить их на свой банковский счет. На дистанции с 1997 по 2014 годы данная прибавка по расчету компании Арсагера означала бы увеличение капитала инвестора на 70 % по сравнению с «чистым» индексом:

Индекс РТС

За базовое значение фондового индекса РТС принято число 100, основанное на базе цен акций, выраженных в долларах США . Появился 01.09.1995 года. Вследствие привязки к доллару США, на РТС влияют колебания курса USD/RUB — во время роста курса американского доллара к рублю РТС падает, тогда как укрепление рубля дает котировкам дополнительный рост. В свое время, в условиях высокой инфляции, индекс РТС был удобен привязкой динамики к относительно стабильному доллару США. Всего же показатель рассчитывается по акциям 50 компаний.

РТС отличается крайней волатильностью. Его история за 20 лет показывает 15 просадок не менее 30%, т.е. каждая такая просадка случается в среднем раз в полтора года. Тем не менее за 20 лет существования (1995-2015) индекс заметно опережает американский аналог.

Для игр с данным индексом весьма популярен фьючерс на индекс РТС, представленный на Московской бирже. Для инвестиций в зарубежные индексы наилучшим инструментом будут биржевые фонды, доступ к которым можно получить, открыв счет у зарубежного брокера. Плюс на Московской бирже есть фонды компании FinEX.

Источник