- JPMorgan ухудшил рекомендацию для валют развивающихся стран

- Индекс развивающихся валют MSCI подает бычий сигнал

- Валюты развивающихся стран наступают на доллар, в лидерах – рубль и рэнд

- Кризис рубля и валют развивающихся экономик

- Ситуация вокруг прошедшей девальвации рубля и дальнейших его перспектив беспокоит сегодня всех без исключения. Основная часть ослабления российской валюты пришлась на последний год – на фоне падения цен на нефть, введения внешних санкций, укрепления позиций доллара на глобальном рынке, действий Банка России при переходе к режиму плавающего валютного курса и т.д.

JPMorgan ухудшил рекомендацию для валют развивающихся стран

Отставание роста экономики и специфические риски заставили американский банк пойти на такое решение

График индекса валют развивающихся стран Morgan Stanley за последний год

JPMorgan снизил рекомендацию по валютам развивающихся стран до уровня “ниже рынка”, сохранив рекомендацию “ниже рынка” в отношении облигаций EM, номинированных в местных валютах.

Банк объяснил свое решение сочетанием следующих факторов:

- прогнозируется, что в ближайшие кварталы экономика стран EM будет отставать в росте от развитых странами

- обострится внимание к идиосинкратическим рискам крупных государств EM

- увеличится число случаев заражения Covid в странах EM, где вакцинация проходит медленнее, чем в развитых странах.

Это заставило банк сократить список кандидатов на позицию «выше рынка» среди валют EM, сообщили аналитики Джонни Гулден, а также Саад Сиддики в электронном письме. Рост мировой экономики во втором квартале будет определяться США.

«Голубиный» настрой ФРС, ожидания опережающих темпов роста США и технические индикаторы EM являются потенциальными источниками поддержки, но вряд ли сами по себе будут способствовать укреплению курсов валют на развивающихся рынках. В настоящее время мировая экономика достигла двух четвертей исключительности роста США, хотя эта разница в темпах роста уже хорошо отражена в котировках.

Внутренние риски развивающихся стран постепенно меняются, начиная с роста числа случаев заболевания Covid-19 и их последствий для экономической активности (Бразилия, Индия, CEE), внутренней политики (Турция, Бразилия), геополитики (Россия) и замедления роста и притока портфельных инвестиций Китая.

Селджук Гоколук в Лондоне, Bloomberg

Источник

Индекс развивающихся валют MSCI подает бычий сигнал

После обвала в конце февраля и начала марта валюты Emerging Markets консолидируются в узком диапазоне, пытаясь определиться с дальнейшим направлением. Появившийся сигнал предполагает значительный рост индекса в ближайшие недели.

Индекс развивающихся валют MSCI в. среду, 20 марта, закрылся выше 50-дневной МА, а в четверг укрепил свое достижение уверенным ростом выше 1570 п. Ретроспективный анализ показывает, что в большинстве случаев преодоление 50-дневного среднего значения в качестве поддержки или сопротивления приводит к заметному последующему движению индекса.

После обвала в конце февраля и начала марта валюты Emerging Markets консолидируются в узком диапазоне, пытаясь определиться с дальнейшим направлением. Но во второй половине мая набирает обороты восходящая тенденция, и после пробития сопротивления в виде 50-дневного МА динамика посылает бычий сигнал.

Если в марте MSCI EM Currency Index упал до 3-летних минимумов, то сейчас даже с учетом реализованного восстановления он по-прежнему находится на 6% ниже максимума текущего года.

Стоит отметить, что указанный технический сигнал не позволяет на 100% спрогнозировать будущее поведение индекса. И было бы удивительно, если было бы иначе. Так, в марте—апреле 2019 г. индекс закрывался несколько раз ниже 50-дневной МА, но стремительного падения за этим не последовало. Однако в большинстве случаев статистически наблюдается именно ярко выраженная направленная динамика.

MSCI EM Currency Index измеряет в долларах США общую доходность 25 стран с развивающимися экономиками. Вес каждой валюты равен весу страны в индексе MSCI Emerging Markets: Китай — 33%, Корея — 13,02%, Тайвань — 11,35%, Индия — 9,16%, Бразилия — 7,23%, Южная Африка — 5,89%, Россия — 3,77%, Мексика — 2,65%, Таиланд — 2,34%, другие страны — 11,59%.

С начала года индекс MSCI EM Currency Index упал на 16,6%, с начала текущей недели вырос на 3,2%.

Источник

Валюты развивающихся стран наступают на доллар, в лидерах – рубль и рэнд

На прошлой неделе (14-20 июня) котировки валют развивающихся стран менялись по отношению к доллару разнонаправленно. Для одних прошедшая неделя стала периодом бурного роста, для других – периодом разочарования. Тем не менее, массивное наступление доллара, имевшее место на позапрошлой неделе, многие валюты смогли остановить.

Лидером понижения прошлой недели стал бразильский реал , который упал к доллару на 2%, отступив после роста на позапрошлой неделе. Заметно скорректировался вниз казахстанский тенге (-1,1%). Потеряли в стоимости также индийская рупия , азербайджанский манат и китайский юань , однако все эти валюты снизились к доллару за неделю не более чем на 0,5%.

В ЮАР на прошлой неделе вышли достаточно позитивные данные. Так, рост розничных продаж за апрель в годовом исчислении составил 1,5% по сравнению с 2,9% в марте. В четверг был национальный праздник, в связи с чем рынки не работали, но это не помешало рэнду вырасти. Основное влияние на динамику курса рэнда к доллару оказал, по нашему мнению, рост цены на золото (за указанный период золото подорожало на 1%).

В России вышли долгожданные данные по ВВП за первый квартал 2016 года. Сюрприза не произошло, разве что для тех, кто пророчил России жесткий обвал экономики в первом квартале. Однако спад российской экономики в первом квартале составил всего 1,2% в годовом исчислении, так же как и в четвертом квартале 2015 года. При этом рост объема промышленного производства в мае составил 0,7% к маю 2015 года по сравнению с ростом на 0,5% в апреле в годовом исчислении. Золотовалютные резервы Банка России выросли на 1,4% почти до $394 млрд. Данная статистика и успех Петербургского международного экономического форума, который посетили премьер-министр Италии, глава Еврокомиссии и главы крупных международных корпораций, доказали, что Россия не находится в изоляции, и это воодушевило трейдеров покупать рубль.

В Мексике социально-политический кризис близок к разрешению, что вселило оптимизм в валютных трейдеров. Напомним, что в разных штатах страны уже более месяца продолжались забастовки учителей, протестовавших против реформы среднего образования и увольнения наиболее активно протестующих педагогов. Несколькими днями ранее полиция в одном из штатов жестко пресекла попытки организации несанкционированного шествия и массовых беспорядков. Восстановление порядка и законности в стране было воспринято валютным рынком положительно. Однако пока неизвестно, надолго ли в стране восстановлена стабильность, и не приведет ли такая политика к новой более серьезной волне социального протеста.

В Турции уровень безработицы за первый квартал понизился почти на один процентный пункт с 10,9% до 10,1% населения, что все равно остается высоким показателем, так как при безработице, существенно превышающей 10% населения, начинает ощутимо падать платежеспособный спрос. На этой новости турецкая лира укрепилась более чем на 1%.

В Бразилии вышла статистика по розничным продажам за апрель в годовом исчислении. Рост розничных продаж составил 0,5% по сравнению со снижением на 0,9% в марте. Тем не менее, эти данные не оказали воздействия на курс реала к доллару, потому что в стране назревает очередной политический кризис. На этот раз депутаты бразильского парламента стали оказывать давление на спикера парламента Эдуарду Кунью, который был одним из инициаторов импичмента Дилмы Русеф, и требуют от него уйти в отставку. Мы ждем развития событий в этом затянувшемся бразильском политическом «сериале», а валютные трейдеры тем временем решили не рисковать и зафиксировать прибыль после роста реала.

В Индии сальдо платежного баланса за первый квартал снизилось на 20% по отношению к четвертому кварталу 2015 года, до $3,3 млрд. Данные говорят об оттоке капитала из страны, что оказало негативное воздействие на курс рупии.

В Казахстане значимых экономических новостей пока не было, однако на курс тенге на прошлой неделе могли негативно повлиять заявления скандального миллиардера Джорджа Сороса о снижении устойчивости экономики Китая, который является одним из главных стратегических инвесторов в Казахстан. На этой новости, по-видимому, тенге ослаб к евро на 0,5%, а к доллару – более чем на 1%. Причем Сорос ранее также делал заявления о том, что казахстанский тенге – непривлекательная валюта. Возможно, что против тенге ведется целенаправленная игра на понижение.

Календарь будущих событий

Вторник, 21 июня – решение центрального банка Турции по процентной ставке, данные по инфляции в Бразилии за первую половину мая.

Среда, 22 июня – данные по инфляции потребительских цен в ЮАР за май.

Прогноз

По нашим прогнозам, рубль на этой неделе может торговаться в коридоре 63,9-65 руб. за доллар и 71,5-73 руб. за евро . Казахстанский тенге проторгуется на уровнях 335-340 тенге за доллар и 375-383 тенге за евро . Южноафриканский рэнд может проторговаться в коридоре 14,7-15,45 рэндов за доллар. Турецкая лира может находиться в диапазоне 2,88-2,93 лиры за доллар.

Наталья Мильчакова, замдиректора аналитического департамента Альпари

Источник

Кризис рубля и валют развивающихся экономик

Ситуация вокруг прошедшей девальвации рубля и дальнейших его перспектив беспокоит сегодня всех без исключения. Основная часть ослабления российской валюты пришлась на последний год – на фоне падения цен на нефть, введения внешних санкций, укрепления позиций доллара на глобальном рынке, действий Банка России при переходе к режиму плавающего валютного курса и т.д.

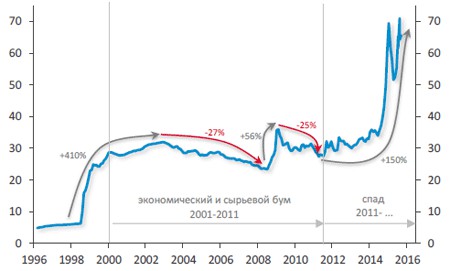

Однако глобальная фаза падения курса рубля, как и других валют развивающихся экономик (Emerging markets, EM), началась намного раньше – в 2011 году. Рубль движется в фарватере мировых трендов, плюс на него, как на валюту сырьевой экономики, накладываются специфические факторы.

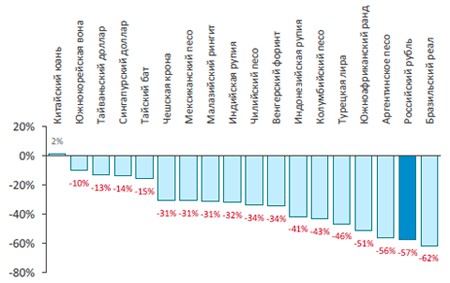

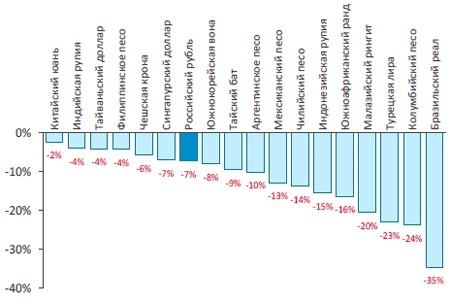

C 2011 года большинство валют EM потеряли 30-60% против доллара США, но основное падение пришлось на 2015 год.

График 1. Динамика валют EM к доллару США с июня 2011 года, %

График 2. Динамика валют EM к доллару США с января 2015 года, %

Сводный индекс валют EM против доллара США, рассчитываемый JPMorgan, упал на 37% с середины 2011 года, отражая общее падение 10 валют крупнейших развивающихся экономик. Более 45% за этот период потеряли валюты стран-экспортеров EM.

График 3. Индекс валют EM от JPMorgan, пункты

График 4. Индекс валют EM стран-экспортеров сырья, пункты

Источник: Bloomberg; собственные расчеты

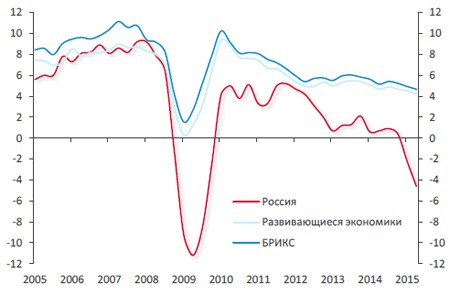

Поговорим о базовых экономических закономерностях. Экономика циклична — за ростом всегда следует спад. Экономический бум 2000-2011 гг. в EM привел не только к высоким темпам роста ВВП, доходов, цен на активы, притоку иностранного капитала и т.д., но и к высокой инфляции и дорогим курсам валют. Как всегда, накопленные за долгие годы дисбалансы выправляются во время циклического спада.

Период циклического спада для экономик EM начался в 2011 году и продолжается до сих пор. В это время происходит так называемый возврат к среднему значению, или на языке экономистов, «mean reversion». Во время болезненного цикла корректировки экономический рост замедляется; валюты, ставшие дорогими по отношению к текущим экономическим условиям, дешевеют; отдельные сектора экономики, в которых накопилась избыточная инфляция — дефлируют; наблюдается отток капитала и т.д. Этот процесс остановится тогда, когда в экономике будет найдено новое равновесие.

Через десятилетие экономического бума прошла и Россия. Во время роста цен на нефть и коммодитиз в 2000-2011 гг. экономика нашей страны получала инвестиции (как прямые, так и портфельные) от нерезидентов, что приводило к укреплению курса рубля, росту количества рабочих мест, зарплат в частном секторе, росту фондового рынка и, естественно, инфляции. От продажи нефти в стране накапливался денежный ресурс, который шел на пополнение золотовалютных резервов. В результате Россия имела, как говорят экономисты, «двойной» профицит: как по счету текущих операций платежного баланса (т.е. больше денег приходило, чем уходило из страны) и профицит бюджета (доходы бюджета превышали расходы).

Важно, что российский рубль за десятилетие бума (даже несмотря на 2008 год) оставался стабильным и даже укреплялся, несмотря на высокие темпы инфляции. В конце 2011, как и в начале 2001, за один доллар США давали 28,5 рублей. Так, пораженная голландской болезнью сырьевая экономика, получила в свой актив дорогую валюту: номинальный и реальный эффективный курс рубля разошлись. Условно, если инфляция составляет 10% в год, то при неизменном номинальном курсе рубля относительно корзины валют крупнейших торговых партнеров России, национальные производители теряют конкурентоспособность на внешних рынках. И процесс этот длится с начала 2000-х.

График 5. Курс рубля к доллару США с 1996 года

График 6. Индекс потребительских цен в России, % г/г

Хорошие времена для EM, и в частности для России, закончились на рубеже 2010/2011. В результате чрезмерного стимулирования экономик в ответ на кризис 2008 года и продолжительного периода недооценки валют, экономики EM просто «перегрелись». Это привело к росту инфляции, что, в свою очередь, вызвало монетарное ужесточение и кризис ликвидности. Процентные ставки начали расти, темпы кредитования — сокращаться, что ретранслировалось в замедление экономик EM (см. график 7).

График 7. Динамика ВВП развивающихся экономик, % г/г

Валютный курс – это один из ключевых механизмов регулировки экономики. Накопившиеся дисбалансы EM за период экономического бума 2001–2011 гг. сегодня устраняются через ослабление их валют.

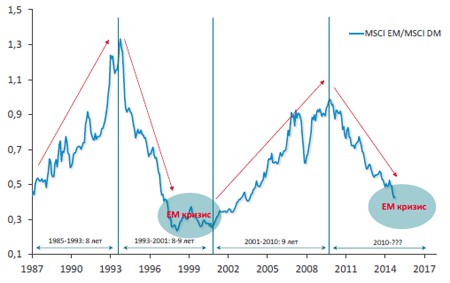

На вопрос о том, как долго будет продолжаться процесс «корректировки» EM, ответ может дать рынок акций. Для этого посмотрим на соотношение индекса MSCI EM, отслеживающего динамику акций крупнейших компаний EM, к индексу MSCI USA, отслеживающего динамику акций крупнейших американских компаний (как важнейшего представителя развитых экономик). EM, как класс активов, появились в конце 70-х с «азиатских тигров», и к текущему моменту сюда входит 21 страна с развивающейся экономикой. На рынке, как и в экономике, все циклично. На графике 7 видно, что фазы роста/падения в среднем длятся 8-9 лет. Если точкой отсчета последней фазы падения EM против USA взять 2010 год, то ждать осталось относительно недолго – до 2018 года, т.е. еще 2-2,5 года. Конечно, все это достаточно условно и по аналогии можно посмотреть, как развивалась ситуация в конце кризисных для EM 1990-х.

График 8. Динамика ВВП развивающихся экономик, % г/г

Исторические аналогии

Текущая валютная нестабильность в EM действительно многим напоминает ситуацию конца 1990-х, когда случился азиатский кризис, дефолт в России, и т.д. Несмотря на наличие схожих признаков, между текущей ситуацией и событиями семнадцатилетней давности есть существенные отличия.

Во-первых, сегодня валюты большинства стран EM (в том числе российский рубль) являются плавающими, т.е. оперируют в режиме плавающего валютного курса. В 1990-е годы ситуация была обратная — курсы были фиксированными (2/3 стран EM), жестко регулировались центробанками. В таких условиях иностранный инвестор, вкладывающий деньги в страну, в случае ухудшения экономической ситуации мог выйти по тому же фиксированному курсу, устанавливаемому центробанком, по которому ранее входил. Это поощряло операции carry trade, т.е. арбитраж процентных ставок, которые в развивающихся экономиках традиционно были высокими, а в западных – низкими.

В декабре 1994 года у первой из стран EM – Мексики — закончились валютные резервы, которые направлялись на поддержку фиксированного курса валюты — песо упал за месяц на 54% и далее в стране случился экономический крах. Затем цепная реакция распространилась на Азию — в 1997 году и там случился полномасштабный кризис, начавшийся с девальвации ряда азиатских валют, далее Россия объявила дефолт в 1998 году, и в начале 2000-х кризис перекинулся в Латинскую Америку — на Бразилию и Аргентину.

Важно отметить, что после этого многие страны EM начали переход к плавающему курсу. Поэтому полномасштабного единовременного кризиса быть просто не может – экономические дисбалансы выправляются через девальвацию валют. Как раз в этом смысле, плавающий валютный курс сегодня является ключевым механизмом корректировки экономики.

Во-вторых, в странах с фиксированным валютным курсом, как правило, никто не хеджирует свой внешний долг, номинированный в иностранной валюте. Страны с фиксированным валютным курсом, имеющие значительные внешние обязательства, в условиях резко ухудшающейся экономической конъюнктуры так или иначе оказываются в состоянии дефолта. Именно такая ситуация и сложилась в странах EM в конце 1990-х (то же было и в России в 1998 году).

В-третьих, ключевое сходство текущей ситуации от конца 1990-х в том, что сегодня счета текущих операций большинства стран EM находятся на отрицательной территории. Кроме того, многие страны оперируют в режиме бюджетного дефицита. В подобных условиях «двойного» дефицита для покрытия бюджетных расходов приходится наращивать долг, номинированный в иностранной валюте. Локальный долговой рынок в EM, как правило, развит слабо, поэтому в большинстве случаев внешний долг выпускается в долларах США. Укрепление доллара США на глобальном рынке автоматически увеличивает нагрузку на бюджет в части обслуживания этого долга, что ухудшает экономическую ситуацию в стране.

В 2011 году доллар обозначил свой циклический многолетний минимум против глобальной корзины валют и начал расти. Если речь идет о ближайших годах, то, скорее всего, мы увидим тенденцию к укреплению доллара в рамках его 15-летних циклах динамики, сложившихся с начала 1970-х гг. с момента демонетизации золота.

График 9. Индекс доллара США по расчетам ФРС, пункты

Доллар укрепляется, когда глобальный рост экономик слабый при преобладании дефляционных тенденций. Действительно, сегодня проблема низких темпов инфляции является головной болью для центробанков ведущих экономик (США, еврозона, Япония и т.д.). Дефляционные тренды являются следствием слабого спроса в развитых странах, перегруженных долгом.

Гонка девальваций – игра с нулевой суммой

Доминирующая сегодня теория «secular stagnation» предполагает сохранение низких темпов экономического роста и низкой инфляции в развитых экономиках на годы вперед. В этих условиях, EM продолжат терять темпы экономического роста и будут находиться в перманентном состоянии девальвации валют. И рубль не сможет оставаться в стороне от этих тенденций. Однако, если все страны подключатся к гонке девальваций, то в глобальном масштабе это будет игра с нулевой суммой (zero sum game), локально – перетягивание каната (временное наращивание конкурентоспособности странами с наиболее слабой валютой). Развивающимся экономикам, и особенно России, срочно требуются структурные реформы и перестройка модели экономического роста. Девальвация валют – лишь временное решение.

Конечно, в рамках медвежьего рынка в валютах EM периодически могут происходить «отскоки», а дорогой доллар сильно бьет по бизнесу американских компаний и всей экономике США.

Но сегодня ключевой риск «гонки девальваций» заключается в Китае. В 2015 году Народный Банк Китая уже предпринял первую попытку снизить курс юаня к доллару, что привело к дестабилизации на глобальных финансовых рынках. Китай продолжает «охлаждаться» в рамках перестройки своей экономической модели, и, несмотря на уверения властей о нежелании дальнейшего снижения курса юаня, риски девальвации там остаются очень высокими. Вероятно, вторую «волну» увидим до конца 2015 года. Юань, привязанный к доллару, оставался стабильным последние годы и на фоне значительного снижения курса валют своих коллег по EM, поэтому Китай терял конкурентоспособность.

Лапшина Ольга

заместитель начальника аналитического управления

Банк «Санкт-Петербург»

Источник