Государство и институциональная структура экономики

Институциональная структура (institutional arrangement) – это определенный упорядоченный набор институтов, создающих матрицы экономического поведения, определяющих ограничения для хозяйствующих субъектов, которые формируются в рамках той или иной системы координации хозяйственной деятельности.

Существует множество трактовок понятия «институциональная структура», очень часто «институциональная структура» отождествляется с «институциональной средой (institutional environment)». О. Уильямсон приводит наиболее общее её определение: «Это основные политические, социальные и правовые нормы, являющиеся базой для производства, обмена и потребления»[95]. Но наличие некоторых присущих спонтанному рыночному порядку институтов еще не является достаточным условием для становления рыночной институциональной структуры. Например, создание правовой базы для частной собственности не означает, что она действительно может функционировать в экономике как рыночный институт.

Институциональная структура общества в целом достаточно стабильна. Именно эта стабильность институциональной структуры является необходимым условием для реализации сложных видов обмена, когда передача обмениваемых благ и соответствующий платеж не происходят одновременно и в одном и том же месте. Стабильность институциональной структуры общества создает в нас ощущение комфорта и уверенности в своих действиях. Однако, несмотря на стабильность институтов, нет никакой гарантии в том, что институты, на которые мы полагаемся, являются эффективными. Стабильность — это необходимое, но отнюдь не достаточное условие для эффективности институтов. Неэффективность институтов возникает вследствие высоких издержек (дороговизны) коллективных действий, необходимых для изменения институтов, что, в свою очередь, определяется другими экономическими и политическими институтами. Именно такого рода затраты по изменению институтов обусловливают достаточную продолжительность существования институтов, необходимую для того, чтобы выявить их экономическую эффективность.

Поэтому государство играет важнейшую роль в формировании и изменении институциональной структуры экономики той или иной страны.

Институциональная структура экономики любой страны – это, прежде всего, результат прошлых действий государства и спонтанного эволюционного отбора наиболее эффективных институтов. Западные страны с рыночной экономикой обладают развитой институциональной структурой, соответствующей доминирующему способу экономической координации. Поэтому эти страны могут позволить себе использование методов прямого и косвенного государственного вмешательства в целях проведения желательной экономической политики без значительного ущерба для всего национального хозяйства. Такие меры хотя и деформируют институциональную структуру в отрасли, но в незначительной степени.

Иная ситуация наблюдается в странах с неразвитыми рыночными отношениями или с переходной экономикой. Рыночные институты в подобных странах находятся в стадии формирования или вообще отсутствуют. Их институциональная структура включает институты, характерные не только для рыночного порядка, поэтому различные способы экономической координации часто вступают между собой в конфликт. Эффективность таких экономик значительно ниже развитой рыночной или даже централизованно управляемой системы. И если государством в условиях переходной экономики излишне регулируются экономические отношения, складывающиеся на рынках, то это отрицательно сказывается на темпах и качестве формирования соответствующих рыночных институтов. Возникает парадокс: государственное вмешательство осуществляется, потому что не работают рыночные механизмы, а последние не могут эффективно функционировать из-за отсутствия необходимой институциональной структуры.

Источник

Институциональная структура стран это

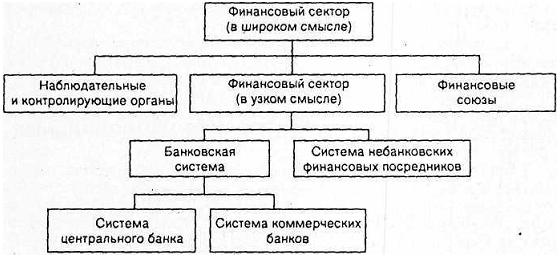

Институциональная структура финансовых систем отдельных стран представляет собой совокупность организаций, действующих в финансовом секторе экономики. На рис. 1 дано наиболее общее представление институциональной структуры, применимое практически к любой стране.

Рис. 1. Институциональная структура финансовой системы страны

Финансовый сектор экономики можно рассматривать в широком и узком понимании.

В первом случае к нему следует отнести как сами финансовые институты, так и контролирующие, наблюдательные органы, а также финансовые союзы.

Основные задачи контролирующих и наблюдательных органов в рамках финансовой системы заключаются в поддержании ее устойчивого функционирования, реализации государственных нормативных актов и непосредственном осуществлении контроля за деятельностью финансовых институтов.

Так, в Германии к группе наблюдательных и контролирующих органов относятся: Федеральное ведомство по кредитному делу (Bundesaufsichtsamt flier das Krcditwesen), Федеральное ведомство по страховому делу (Bundesaulsichtsamt. flier das Vcrsicherungswesen) и Федеральное ведомство по картелям (Bundesartellamt).

Основное назначение финансовых союзов состоит в представлении и защите интересов групп финансовых институтов перед государством и общественностью.

Более полно функции финансовых союзов можно выразить следующим образом:

- функция лоббирования интересов (осуществляется путем внесения предложений и поправок к законодательным и другим нормативным актам, представительства в законодательных и исполнительных государственных органах);

- сервисные функции, оказываемые непосредственно финансовым институтам соответствующей группы (например, осуществление программ переподготовки, аудит, консультации и т. п.);

- маркетинговые функции: формирование общественного мнения через средства массовой информации (public relation);

- согласование интересов финансовых институтов в рамках союзов и выработка общих норм или рекомендаций, особенно в сфере ценообразования, методов конкурентной борьбы и др.

Финансовые институты в рамках собственно финансового сектора включают организации, относящиеся к банковской системе, а также к небанковским финансовым посредникам.

В свою очередь, в банковской системе особое место отводится центральным банкам.

Различают центральный эмиссионный банк, ответственный за проведение кредитно-денежной политики в стране и эмиссию банкнот и других кредитных денег, а также центральные банки, которые выполняют регулирующие функции в рамках определенных банковских групп, например центральные банки кооперативного кредита.

Наиболее крупную группу банков образуют коммерческие банки, которые можно рассматривать как сердцевину финансовой и банковской систем. Функции, принципы организации и полномочия банков обеих групп варьируют по отдельным странам в зависимости от различных факторов, которые будут рассмотрены ниже.

В качестве небанковских или прочих финансовых посредников выделяют большую группу институтов, которые осуществляют лишь отдельные банковские или «банкоподобные» функции. Многообразие институтов этой группы часто является одним из признаков развитости финансовой системы страны.

Однако в группе небанковских финансовых посредников можно все же выделить две большие подгруппы:

институты, которые рассматриваются законодателями страны как кредитные (например, в Германии — строительно-сберегательные кассы, инвестиционные банки, депозитарные банки, осуществляющие хранение, регистрацию и перерегистрацию прав собственности на ценные бумаги, специализированные банки-гаранты);

институты, которые не считаются кредитными (страховые общества, пенсионные фонды, фонды недвижимости, лизинговые компании, дилерские компании и др.).

Кредитными организациями в большинстве национальных законодательств называются юридические лица, которые преследуют как основную цель извлечение прибыли, действуют на основании разрешения (лицензии) центрального банка страны и имеют право осуществлять отдельные или все банковские операции.

Банк — это основная разновидность кредитных организаций, имеющая исключительное право осуществлять в совокупности все банковские операции, прежде всего привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Небанковские кредитные организации имеют право осуществлять отдельные банковские операции, предусмотренные законами или определяемые центральным банком.

Необходимо также отметить, что иногда различают систему кредитных и фондовых институтов; первые действуют на рынке ссудного капитала, вторые — на рынке ценных бумаг. Однако такое деление не является однозначным, ибо один и тот же институт может выполнять часть функций как кредитного, так и фондового институтов. Чаще всего это относится к коммерческим банкам, за исключением случаев, когда по законодательству страны допуск банков к сделкам с ценными бумагами запрещен или резко ограничен.

В то же время можно утверждать, что большинство институтов основную часть или все операции выполняют либо на рынке ссудного капитала (в эту группу входят, в частности, коммерческие банки, лизинговые компании, ссудосберегательные ассоциации и т. п.), либо на фондовом рынке (например, фондовые биржи, инвестиционные компании и фонды, дилерские компании).

Поэтому более обоснованно говорить о кредитных институтах в том смысле, как это определено национальным законодательством. Что касается фондовых институтов, то законодательно это понятие, как правило, не определено. Тем не менее в законодательстве нередко приводится общая классификация фондовых институтов и определяются признаки каждого вида, цели и функции, которые они имеют право осуществлять.

Для понимания приводимого материала важно отметить, что в экономически развитых странах традиционно выделяют два основных типа финансовых систем — сегментированную и универсальную.

В универсальной финансовой системе законодательно не ограничивается выполнение банками тех операций финансового обслуживания, которые не относятся к банковским. Это фундаментальный признак. Классическим образцом такой системы считается немецкая. Иногда говорят, что обратная сторона универсализма — возможность выполнения небанковскими организациями банковских функций.

Такое мнение не совсем точно, ибо практически во всех странах, как с универсальными, так и с сегментированными системами, существуют как организации, которым разрешено выполнять часть банковских операций, так и те, которые не имеют право это делать. Первые — это фактически небанковские кредитные организации.

Таким образом, для определения типа национальных финансовых систем важно знать, какие операции относятся по закону к банковским и могут или нет банки выполнять и иные операции.

Банковские операции определяются преимущественно установленным перечнем, причем их состав периодически пересматривается в соответствии с изменением законодательных актов.

Так, в Германии в соответствии с Законом о кредитном деле в редакции 1961 г. к банковским операциям отнесены: а) привлечение денежных средств сторонних лиц как с вознаграждением, так и без него; б) предоставление денежных ссуд и акцептных кредитов; в) покупка векселей и чеков; г) приобретение и продажа ценных бумаг другим лицам; д) хранение и управление ценными бумагами других лиц (депозитарные операции); е) взятие обязательств по приобретению требований по ссудам до истечения их срока; ж) выдача гарантий и поручительств; з) осуществление безналичного денежного оборота и расчетов и некоторые другие.

В то же время небанковским финансовым институтам запрещено принимать депозиты, проводить платежи и расчеты, выдавать гарантии.

В строго сегментированной финансовой системе банкам нельзя выполнять небанковские функции. Дополнительным признаком, хотя и не абсолютным, является более жесткое разграничение сфер деятельности и отдельных операций. Таким образом, при сегментированной системе банковские операции по приему депозитов и выдаче кредитов законодательно отделены от операций по выпуску и размещению ценных бумаг промышленных компаний и ряда других видов услуг (страхование, сделки с недвижимостью, трастовые операции).

Сегментированная система преобладала долгое время в США, Японии и Великобритании.

Приведенное деление на универсальные и сегментированные финансовые системы в современных условиях все же не носит абсолютного характера.

Во-первых, каждая национальная финансовая система проходит несколько этапов в своем развитии, тяготея в той или иной мере к универсальному или сегментированному образцу. Это было характерно для финансовых систем Франции, Великобритании и других стран.

Во-вторых, в последние десятилетия в большинстве развитых стран происходит процесс универсализации финансовых систем.

Поэтому в современных условиях лучше говорить не о строго сегментированных, а либо о смешанных финансовых системах, либо о сегментированных системах с элементами универсализации. О проявлениях универсализации можно судить на примере финансовой системы всех трех отмеченных выше стран.

Источник

ИНСТИТУЦИОНАЛЬНАЯ СТРУКТУРА ЭКОНОМИЧЕСКОЙ СИСТЕМЫ. ИНСТИТУЦИОНАЛЬНАЯ СРЕДА.

1. Понятие и ключевые характеристики институциональной структуры экономической системы

Институциональная структура – это определенный упорядоченный набор институтов, создающих матрицы экономического поведения, определяющих ограничения для хозяйствующих субъектов, которые формируются в рамках той или иной системы координации хозяйственной деятельности.

То есть попросту институциональную структуру образует совокупность определенным образом упорядоченных институтов, основу которой составляют формальные «правила игры» или нормы.

В структуре формальных институтов выделяются:

1) политические институты (конституционные) или правила;

Устанавливают иерархическую структуру государства, определяют порядок принятия решений, в явной форме фиксируют, как осуществляется контроль за перечнем вопросов, подлежащих обсуждению и разрешению.

2) экономические институты;

Определяют возможные формы организации хозяйственной деятельности, в рамках которой отдельные индивиды или группы кооперируются друг с другом или вступают в конкурентные отношения. (Например, запрет на слияние двух компаний, принадлежащих одной отрасли, если результатом будет превышение значения индекса концентрации заранее определенной критической отметки. Также установление предельных цен на продукты и ресурсы, введение ограничений на импорт (квотирование, повышение таможенных пошлин, ужесточение экологических требований и т.д.)

3) системы контрактации (способы и порядок заключения контрактов, регулируемые правовыми нормами и законами).

Контракты следует рассматривать как правила, структурирующие во времени и в пространстве отношения между двумя и более экономическими агентами на основе спецификации обмениваемых прав и обязательств в соответствие с достигнутым между ними соглашением.

Данная система находится в постоянном движении: «правила» создаются и отмирают, перетекают из неформальных в формальные, подкрепляются новыми санкциями и т.д. Причем каждое общество имеет свою неповторимую институциональную структуру, которая имеет ряд уровней и стоится по принципу иерархии. Очень часто иерархическую структуру институциональной системы представляют в форме пирамиды.

На высшем уровне располагаются элементы «основного закона» — конституционные правила. Следующий уровень составляют правила, которые не должны противоречить элементам высшего уровня: кодексы законов и другие нормативные акты. С учетом действующего законодательства формируется нормативная база организаций – внутренние «правила игры», существующие в любой фирме.

Контракты, заключаемые между различными организациями, в свою очередь, не могут противоречить их «внутренним правилам». Центральным же элементом институциональной структуры, стержнем вокруг которого стоится вся система норм, принятых в обществе – это своего роды аксиомы, неписанные законы и представления которые формируются на основе религиозных верований и опыта, передаваемого нам предкам.

Таким образом, институциональная структура строится не на пустом месте: составляющие ее правила обязательно соотносятся с нашими представлениями о том, что справедливо, а что нет, к чему следует стремиться, а чего необходимо избегать. Поэтому не случайно то, что далеко не все принятые формальные правила реально работают и надолго «приживаются». Отдельные элементы институциональной структуры, противоречащие «неписаным моральным законам», со временем отмирают.

Институциональная структура оказывает существенное влияние на экономический рост. Однако это влияние может быть двояким в зависимости от того, какой характер имеет сложившаяся в обществе система «правил игры».

Таким образом, перспективы экономического прогресса и роста богатства народов отчасти запрограммированы и «зашиты» в институциональной структуре общества. Эту закономерность ученые назвали эффектом «исторической обусловленности развития» (pathdependence). Она, в частности, объясняет такое явление, как увеличение разрыва между богатыми и бедными странами. Данное открытие является существенным вкладом неоинституциональной школы (и, в частности, американских экономистов Д. Норта и Р. Фогеля) в развитие теории экономического роста.

К функциям институциональной структуры можно отнести:

1) Уменьшение неопределенности за счет установления конкретных структур взаимодействия между людьми. В повседневной жизни возникает множество априорных знаний, которые помогают нам автоматически снимать многие вопросы, которые мы не ощущаем в повседневной практике.

2) В рыночной экономике поощряет предпринимательскую деятельность в противовес методам обогащения.

3) Посредством прямых и косвенных методов государственного вмешательства в экономику производят сдвиг рыночного оптимального уровня производства к социально оптимальному, реализуя интересы общества.

Источник