- Покупатели угля! Кто покупает уголь в 2021 году

- Купить уголь,рассчитать экспорт WhatsApp +79169906144

- Рынок угля Китай

- Рынок угля Индии

- Российский угольный экспорт

- Увеличением объёма запасов «чёрного» топлива

- Уголь России и мира: производство, потребление, экспорт, импорт

- Мировое производство угля

- Добыча угля в России

- Потребление угля

- Мировой экспорт угля

- Российский угольный экспорт

- Импорт угля

- Дальнейшие перспективы

Покупатели угля! Кто покупает уголь в 2021 году

Покупатели угля! Кто покупает уголь в 2021 году. В ближайшей перспективе прогнозируется дальнейший рост российского угольного экспорта. И на сегодняшний день важно понимать положение отечественной отрасли относительно основных стран-конкурентов, а также роль и место российского угля на мировом рынке

В современной энергетике медленно, но верно происходит масштабная рокировка: на смену ископаемым источникам энергии приходят возобновляемые источники энергии. Неудивительно, что больше всего новый мировой тренд отражается на угольной промышленности.

Спрос на энергетический уголь снижается, и, следовательно, падает его цена. Сколько сейчас стоит уголь, и насколько безрадостны перспективы этого товара на мировом рынке?

Купить уголь,рассчитать экспорт WhatsApp +79169906144

Рынок угля Китай

Китай традиционно в 2020 году остаётся крупнейшим в мире потребителем чёрного топлива

В КНР одна тонна энергетического угля стоила 98 долларов, упав на 18,7%. При этом объёмы добычи угля увеличились до 812 млн. т (+0,3%).

Количество ввозимого в страну угля в целом упало на 1% (74,63 млн. т), однако коксующихся углей завезли на 36% больше, чем в аналогичном периоде прошлого года (16,42 млн. т). В свою очередь, в КНР за это время завезли 58, 21 млн. т энергетического угля – на 8% меньше.

Всего в порту вместе с портами Джингтанг и Цаофэйдянь запасов угля было 16,2 млн. т. – это на 2 млн. т. больше, чем в том же периоде прошлого года.

Кроме того, в Китае на 2% выросла выработка тепловых электростанций, на 12% – гидроэлектростанций, на 26% – атомных электростанций, на 7% – возобновляемых источников энергии.

Рынок угля Индии

В Индии на 1,7% увеличилась добыча угля – всего за данный период было получено 207 млн. т. Кроме того, почти на 4% выросла доля импорта – она составила 46,6 млн. т.

Однако вместе с тем в стране резко выросли объёмы запасов топлива. Если сравнивать показатели (16,6 млн. т), то в целом к концу марта запасы угля в Индии выросли почти в два раза – до 30,9 млн. т.

В частности, крупнейшая угольная корпорация страны Coal India для прироста внутренних поставок намерена увеличить производство угля до 880 млн. т. в год. А это означает снижение потребности в импортной продукции.

Российский угольный экспорт

Как угольный экспортер, Российская Федерация не имеет тех преимуществ, которыми обладают ее основные конкуренты — прежде всего это расстояние от угледобывающих регионов до ближайших угольных терминалов в морских портах. Если в Австралии и Индонезии это расстояние измеряется десятками километров, то в России, где основной поток экспортируемого угля идет из Кузбасса, это расстояние составляет более 4000 км до портов Тихоокеанского побережья и практически столько же — до западных границ России. Такое положение приводит к значительному росту транспортной составляющей в цене российской угольной продукции. Кроме того, постоянный рост тарифов на железнодорожные перевозки экспортного угля существенно снижает его конкурентоспособность на мировом рынке, поскольку ни один мировой угольный экспортер не осуществляет железнодорожные перевозки угля на такие огромные расстояния, как Россия.

Российский уголь сегодня поставляется в более чем 60 стран мира. Угольный экспорт является достаточно весомой статьей доходов страны, обеспечивая ежегодно около $10 млрд валютных поступлений. Несмотря на обострение конкуренции между странами-экспортерами угольной продукции, экспорт российского угля продолжает расти.

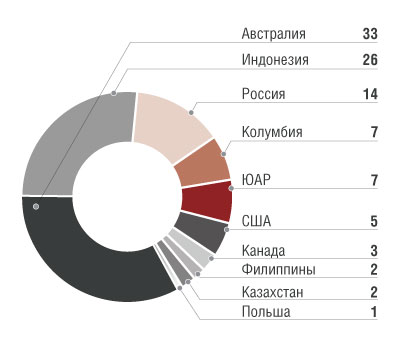

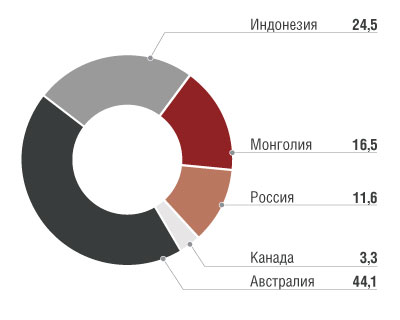

Из Рис.4 следует, что в рассмотренных случаях доминирующее положение в экспортных поставках угля имеют Австралия и Индонезия, занимающие в списке крупнейших угольных экспортеров первое и второе место соответственно. А вот Россия, занимающая в этом списке третью позицию, имеет невысокие (до 20%) доли рынка. Это свидетельствует о наличии у Российской Федерации перспектив развития в данном направлении, хотя увеличение рыночной доли на азиатском сегменте представляется делом и долгим, и трудным.

Увеличением объёма запасов «чёрного» топлива

Показатели снизились почти сразу после соглашения швейцарской трейдинговой компании Glencore и японской компании Tohoku Electric Power о поставках ценного австралийского угля.

Стороны договорились, что стоимость одной тонны будет фиксированной – 94,75 долларов. В результате последующего падения средняя цена в апреле составляла чуть больше 86 долларов, а в мае – 85 долларов за тонну.

К апрелю текущего года одна тонна энергетического угля в странах ЕС стоила 50 долларов (-40%). Резкое падение цены эксперты объясняют увеличением объёма запасов «чёрного» топлива.

Кроме того, цена снизилась из-за климатического фактора – зима в европейских странах в этом году была тёплая. Также немалую роль сыграло значительное сокращение потребления данного вида топлива в сторону ВИЭ.

Выработка электроэнергии угольными электростанциями снизилась на 19%. Соответственно, снизились и показатели угледобычи: наибольшее падение в первые полгода наблюдалось в Ирландии (79%) и в Германии (22%).

В среднем стоимость энергетического угля в России (порт Восточный) снизилась до 94 долларов (-6,9%). А объёмы добычи увеличились на 2,2% до 108,6 млн. т. Причём 79% приходится на энергетический уголь, а рост произошёл главным образом за счёт коксующихся марок, доля которых составила 21%.

Кроме того, с января по март текущего года рост в 53,9 млн. т (+14%) показал экспорт угля. На долю концентрата пришлось 6,8 млн. т (+20,5%), а на долю энергетического угля – 47,1 млн. т (+13,3%).

Самое большое падение спроса наблюдается в Великобритании (-81%), Турции (-40%), Франции (-28%), Индии и Китае (-11%).

При этом в 3 раза увеличился экспорт в Германию, Вьетнам, Таиланд, Беларусь, в 2 раза – в Латвию и Казахстан.

Эксперты считают, что стоимость энергетического угля на глобальном рынке останется стабильной в течение прошлого года: среднеквартальные котировки останутся низкими, на уровне 90 долларов за тонну.

В целом на падение цены на уголь повиляли прирост запасов и спад производства в странах Азии и Европы. Стоит упомянуть, что свою роль сыграло и резкое снижение цен (около 60%) на СПГ в азиатских странах.

По долгосрочному сценарию, цена на уголь будет продолжать падать ещё по одной причине: из-за замедления темпов роста мировой промышленной экономики. Причём аналитики считают, что именно этот фактор является главной угрозой для дальнейшего снижения стоимости.

Многие страны будут сокращать импорт угля, что непременно скажется на таких ключевых поставщиках, как Россия и Индия. Конкуренция ужесточится и, соответственно, цена на уголь будет снижаться.

Также на рыночную ситуацию повлияет рост внутреннего производства крупнейшего импортёра угля КНР, что повлечёт за собой избыточное предложение на китайском рынке.

Кроме того, большую роль сыграет развитие экологических инициатив, как, например, отказ ключевых ряда стран от угля в пользу ВИЭ. Падение стоимости угля может продолжиться также из-за введения новых ограничений на экспортную продукцию.

Например, уже в 2020 году аналитики прогнозируют падение австралийских котировок примерно до 70-74 долларов за тонну.

Экспорт крупных пэкспортоставщиков угля в этом году упадёт на 1,5%, а в следующем – на 1,8%.

Источник

Уголь России и мира: производство, потребление, экспорт, импорт

Приоритетным направлением для российской угольной отрасли в настоящее время является экспорт угля — в 2017 году объем экспортных поставок впервые в истории превысил объем внутренних поставок. В ближайшей перспективе прогнозируется дальнейший рост российского угольного экспорта. И на сегодняшний день важно понимать положение отечественной отрасли относительно основных стран-конкурентов, а также роль и место российского угля на мировом рынке ТЭР.

Мировое производство угля

На сегодняшний день в мировой угольной промышленности наметилась настораживающая тенденция к сокращению объемов добычи угля. В 2013 году мировая угольная отрасль достигла своего исторического максимума — объем добытого угля в мире в указанном году составил 8270,9 млн тонн. И с этого момента угольное производство на международной арене начало постепенно сокращаться. В 2017 году оно составило уже 7727,3 млн т (–543,6 млн т к уровню 2013 года, или 93,4%). Причем эта тенденция отмечена практически во всех регионах мира, за исключением Южной Америки и Африки, где за этот период производство осталось на прежнем уровне и даже несколько выросло.

| Регионы мира | 2000 | 2005 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|---|---|---|---|

| Северная Америка | 1 054,4 | 1 107,6 | 1 067,0 | 1 081,0 | 1 004,4 | 976,1 | 990,1 | 887,9 | 733,0 | 772,2 |

| Южная и Центральная Америка | 53,7 | 73,9 | 83,2 | 94,8 | 98,5 | 98,5 | 101,8 | 96,1 | 101,3 | 99,7 |

| Европа и Евразия (включая Ближний Восток) | 1 197,1 | 1 231,8 | 1 222,6 | 1 287,3 | 1 306,9 | 1 258,8 | 1 207,7 | 1 181,7 | 1 164,7 | 1 225,1 |

| Африка | 230,5 | 250,0 | 258,9 | 257,3 | 267,2 | 267,7 | 276,7 | 266,0 | 262,8 | 270,6 |

| Азия (включая АТР, Новую Зеландию и Австралию) | 2 190,8 | 3 440,0 | 4 847,3 | 5 254,8 | 5 525,9 | 5 669,9 | 5 618,0 | 5 522,4 | 5 230,1 | 5 359,7 |

| Мировая добыча угля, итого: | 4 725,6 | 6 103,2 | 7 479,1 | 7 975,4 | 8 203,0 | 8 270,9 | 8 195,7 | 7 954,2 | 7 492,0 | 7 727,3 |

По данным BP Statistical Review of World Energy, June 2018

| Страны-углепроизводители | 1995 | 2000 | 2005 | 2010 | 2015 | 2017 | Доля в общемировой добыче угля, % (2017 год) |

|---|---|---|---|---|---|---|---|

| Китай | 1 360,7 | 1 384,2 | 2 365,1 | 3 428,4 | 3 746,5 | 3 523,2 | 45,6 |

| Индия | 289,0 | 334,8 | 429,0 | 572,3 | 674,2 | 716,0 | 9,3 |

| США | 937,1 | 974,0 | 1 026,5 | 983,7 | 813,7 | 702,3 | 9,1 |

| Австралия | 248,1 | 313,9 | 378,8 | 434,4 | 504,5 | 481,3 | 6,2 |

| Индонезия | 41,8 | 77,0 | 152,7 | 275,2 | 461,6 | 461,0 | 6,0 |

| Россия | 262,8 | 257,9 | 299,8 | 323,4 | 373,4 | 408,9 | 5,3 |

| ЮАР | 206,2 | 224,2 | 245,0 | 254,5 | 252,1 | 252,3 | 3,3 |

| Германия | 246,7 | 201,6 | 203,1 | 182,3 | 184,3 | 175,1 | 2,3 |

| Польша | 200,7 | 162,8 | 159,5 | 133,2 | 135,8 | 127,1 | 1,6 |

| Казахстан | 83,3 | 74,9 | 86,6 | 110,9 | 107,3 | 111,1 | 1,4 |

| Итого: | 3 876,4 | 4 005,3 | 5 346,1 | 6 698,3 | 7 253,4 | 6 958,3 | 90,0 |

Мировая добыча угля — по данным BP Statistical Review of World Energy, June 2018,

добыча угля в России — по данным ФГБУ «ЦДУ ТЭК»

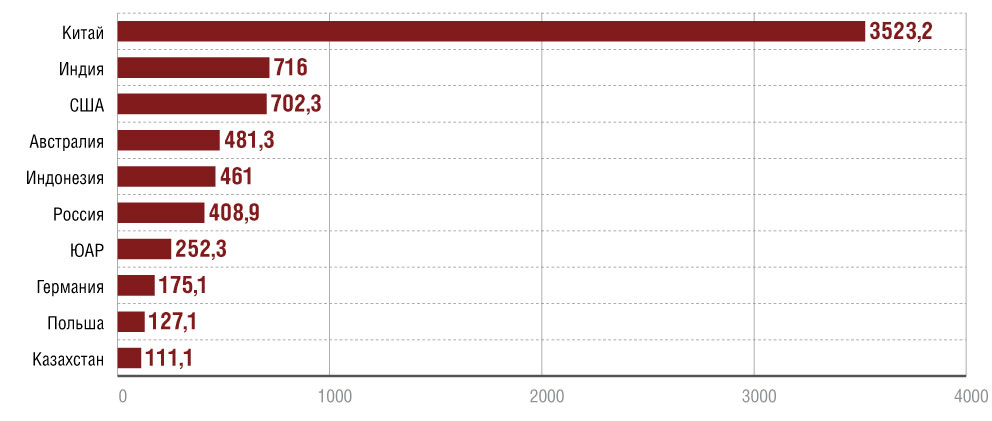

Рис. 1. Производство угля крупнейшими странами-углепроизводителями в 2017 году, млн тонн (Мировая добыча угля — по данным BP Statistical Review of World Energy, June 2018, добыча угля в России — по данным ФГБУ «ЦДУ ТЭК»)

| 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|---|

| Российская Федерация, итого: | 336 721,9 | 354 610,9 | 352 116,7 | 359 017,8 | 374 045,0 | 386 917,4 | 408 915,5 |

| подземный способ | 100 720,1 | 105 713,5 | 101 355,1 | 105 352,4 | 103 668,3 | 104 337,7 | 105 393,0 |

| По бассейнам: | |||||||

| Печорский | 13 379,5 | 13 654,5 | 13 883,8 | 13 079,4 | 14 561,5 | 10 678,2 | 8 980,2 |

| Донецкий | 5 240,6 | 5 634,9 | 4 693,3 | 5 867,6 | 5 197,2 | 4 236,0 | 5 814,4 |

| Кузнецкий | 192 033,9 | 201 407,3 | 202 708,0 | 211 591,8 | 216 239,4 | 227 900,6 | 241 090,0 |

| Канско-Ачинский | 39 639,3 | 41 545,5 | 37 303,6 | 36 177,2 | 38 245,5 | 37 389,1 | 38 347,8 |

| По федеральным округам: | |||||||

| Центральный ФО | 258,7 | 225,4 | 268,8 | 301,8 | 287,4 | 282,3 | 237,7 |

| Северо-Западный ФО | 13 523,5 | 13 767,5 | 14 023,8 | 13 218,2 | 14 681,5 | 10 798,2 | 9 100,2 |

| Южный ФО | 5 240,6 | 5 634,9 | 4 693,3 | 5 867,6 | 5 197,2 | 4 236,0 | 5 814,4 |

| Приволжский ФО | 296,0 | 480,0 | 569,0 | 558,6 | 217,4 | 0,0 | 208,4 |

| Уральский ФО | 2 061,5 | 1 897,2 | 1 679,6 | 1 489,8 | 1 074,4 | 995,4 | 721,0 |

| Сибирский ФО | 283 733,2 | 297 464,4 | 297 656,6 | 303 559,2 | 312 397,8 | 328 285,5 | 348 747,1 |

| По угольным компаниям: | |||||||

| АО «СУЭК» | 92 217,6 | 97 466,5 | 96 452,4 | 98 860,4 | 97 755,7 | 105 364,2 | 107 778,3 |

| АО ХК «СДС-Уголь» | 19 321,4 | 21 518,8 | 21 995,2 | 25 516,4 | 25 447,1 | 24 579,7 | 24 660,4 |

| ОАО УК «Кузбассразрезуголь» | 46 986,2 | 45 416,0 | 43 851,4 | 43 472,9 | 44 392,1 | 44 343,7 | 46 351,0 |

| ООО «РУК» (Новокузнецк) | 9 268,1 | 10 789,5 | 12 541,8 | 11 546,0 | 10 231,2 | 11 182,5 | 10 967,4 |

| ООО «РУК» (Междуреченск) | 6 251,2 | 7002,1 | 7823,7 | 10 202,1 | 10 351,9 | 10 511,8 | 11 435,2 |

| ООО «Компания Востсибуголь» | 15 800,0 | 16 750,7 | 15 687,9 | 11 962,0 | 12 737,3 | 13 153,3 | 13 811,4 |

| ПАО УК «Южный Кузбасс» | 14 068,4 | 14 142,1 | 15 123,5 | 11 965,7 | 10 082,0 | 9 052,0 | 8 137,5 |

| ПАО «Кузбасская ТК» | 8 736,0 | 8711,0 | 10 146,0 | 10 608,0 | 11 002,0 | 11 682,0 | 13 226,0 |

| АО «Междуречье» | 5 664,7 | 6 339,4 | 6 125,2 | 6 551,5 | 6 761,4 | 6 367,4 | 6 243,8 |

| АО «Воркутауголь» | 7 156,2 | 9 562,7 | 12 116,8 | 11 359,8 | 13 160,1 | 9 454,9 | 8 684,7 |

| ООО «ММК-Уголь» | 4 035,7 | 3 951,3 | 3 287,4 | 3 657,5 | 3 582,7 | 3 416,2 | 3 614,4 |

| АО ХК «Якутуголь» | 8 044,6 | 10028,9 | 10 033,8 | 9 472,9 | 9 147,3 | 9 905,4 | 8 346,2 |

| АО «Шахта «Заречная» | 4 603,9 | 4 682,2 | 4 172,9 | 5 607,9 | 5 043,1 | 2 875,9 | 1 795,2 |

| 1990 | 1995 | 2000 | 2005 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Северная Америка | 489,5 | 512,3 | 577,7 | 616,0 | 536,3 | 507,1 | 449,9 | 465,4 | 463,2 | 404,8 | 371,9 | 363,8 |

| Южная и Центральная Америка | 15,8 | 19,2 | 21,0 | 21,2 | 28,1 | 30,0 | 31,6 | 34,3 | 35,9 | 36,2 | 34,9 | 32,7 |

| Европа и Евразия (включая Ближний Восток) | 801,1 | 589,0 | 530,9 | 524,9 | 502,6 | 525,2 | 541,4 | 520,9 | 494,7 | 481,1 | 460,4 | 461,9 |

| Африка | 75,5 | 79,3 | 82,8 | 89,3 | 100,1 | 98,4 | 96,0 | 97,2 | 101,9 | 94,6 | 94,9 | 93,1 |

| Азия (включая АТР, Новую Зеландию и Австралию) | 840,4 | 1024,6 | 1 144,0 | 1 883,1 | 2 438,6 | 2 618,3 | 2 675,5 | 2 747,5 | 2 766,5 | 2 748,3 | 2 744,0 | 2 780,0 |

| Потребление угля, итого: | 2 222,3 | 2 224,2 | 2 356,3 | 3 105,7 | 3 605,6 | 3 778,9 | 3 794,5 | 3 865,3 | 3 862,2 | 3 765,0 | 3 706,0 | 3 731,5 |

По данным BP Statistical Review of World Energy, June 2018

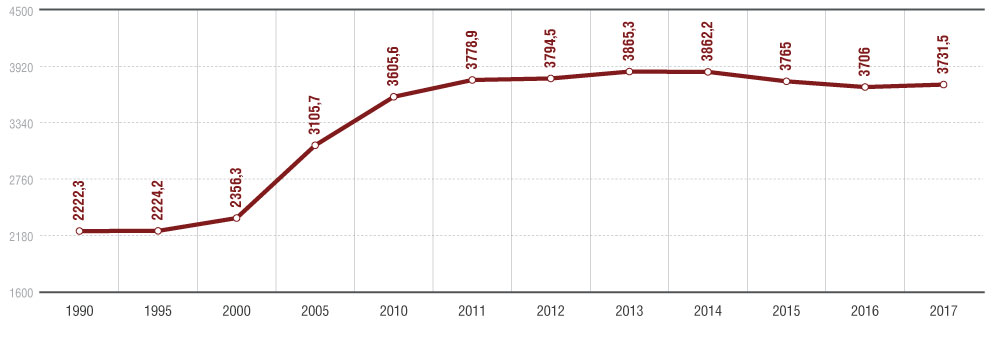

Рис. 2. Мировое потребление угля, млн тонн н.э. (По данным BP Statistical Review of World Energy, June 2018)

| 1990 | 1995 | 2000 | 2005 | 2010 | 2015 | 2017 | Доля в общемировом потреблении угля, % | |

|---|---|---|---|---|---|---|---|---|

| Китай | 527,5 | 665,2 | 706,1 | 1 324,6 | 1 748,9 | 1 914,0 | 1 892,6 | 50,2 |

| Индия | 109,7 | 140,3 | 164,4 | 211,2 | 290,4 | 395,3 | 424,0 | 11,3 |

| США | 459,0 | 480,9 | 540,5 | 545,7 | 498,8 | 372,2 | 332,1 | 8,8 |

| Япония | 78,0 | 84,3 | 95,5 | 114,0 | 115,7 | 119,0 | 120,5 | 3,2 |

| Россия | 182,3 | 119,4 | 105,8 | 94,6 | 90,5 | 92,1 | 92,3 | 2,4 |

| Южная Корея | 24,4 | 28,1 | 43,0 | 54,8 | 75,9 | 85,5 | 86,3 | 2,3 |

| ЮАР | 67,3 | 71,3 | 74,6 | 80,0 | 92,8 | 83,0 | 82,2 | 2,2 |

| Германия | 131,5 | 90,6 | 85,3 | 81,3 | 77,1 | 78,7 | 71,3 | 1,9 |

| Индонезия | 3,4 | 5,4 | 13,2 | 24,4 | 39,5 | 51,2 | 57,2 | 1,5 |

| Польша | 78,4 | 70,3 | 56,2 | 55,1 | 55,1 | 48,7 | 48,7 | 1,3 |

| Итого: | 1 661,5 | 1 755,8 | 1 884,6 | 2 585,7 | 3 084,7 | 3 239,7 | 3 207,2 | 85,1 |

По данным BP Statistical Review of World Energy, June 2018

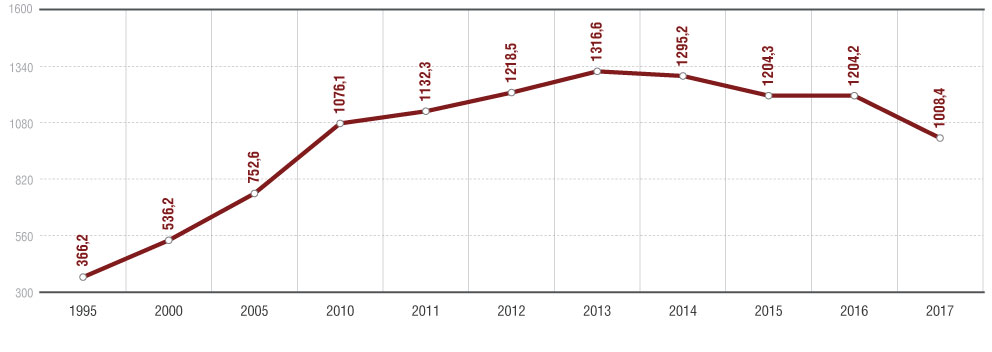

Рис.3. Мировой экспорт каменных углей, млн тонн н.э. (По данным Статистического департамента ООН без учета США, не представивших данные за 2017 год)

| Страны-экспортеры угля | 1995 | 2000 | 2005 | 2010 | 2016 | 2017 | Доля в мировом угольном экспорте, % |

|---|---|---|---|---|---|---|---|

| Австралия | 136 411,1 | 186 754,6 | 234 319,6 | 301 911,0 | 390 898,5 | 372 204,7 | 41,1 |

| Индонезия | 31 952,6 | 57 983,9 | 129 044,1 | 291 171,3 | 310 662,3 | 218 112,5 | 24,1 |

| Россия | 30 087,3 | 43 699,5 | 79 655,8 | 115 569,6 | 166 129,2 | 181 406,2 | 18,0 |

| Колумбия | 18 273,9 | 33 567,5 | 53 662,1 | 70 530,9 | 83 353,6 | 102 713,3 | 10,2 |

| ЮАР | н/д | 70 495,6 | 75 380,6 | 71 252,1 | 76 932,5 | 83 502,6 | 9,2 |

| США | н/д | 62 339,4 | 52 352,5 | 86 933,9 | 64 090,9 | н/д | – |

| Канада | 34 179,2 | 32 422,0 | 28 163,6 | 33 278,7 | 30 245,7 | 30 441,3 | 3,4 |

| Казахстан | 20 767,5 | н/д | 24 138,0 | 18 246,7 | 23 854,3 | 27 136,1 | 3,0 |

| Польша | 31 868,2 | 23 236,5 | 19 370,9 | 10 551,2 | 9 080,0 | 7 072,6 | 0,8 |

| Филиппины | н/д | н/д | н/д | 4 194,9 | 7 946,2 | 6 924,9 | 0,7 |

| Итого: | 303 539,8 | 502 202,0 | 698 738,9 | 989 520,0 | 1 177 110,5 | 992 178,3 | 98,2 |

По данным Статистического департамента ООН без учета США, не представивших данные за 2017 год

Рис. 4. Структура мирового экспорта угля в 2016 году, % (По данным Статистического департамента ООН)

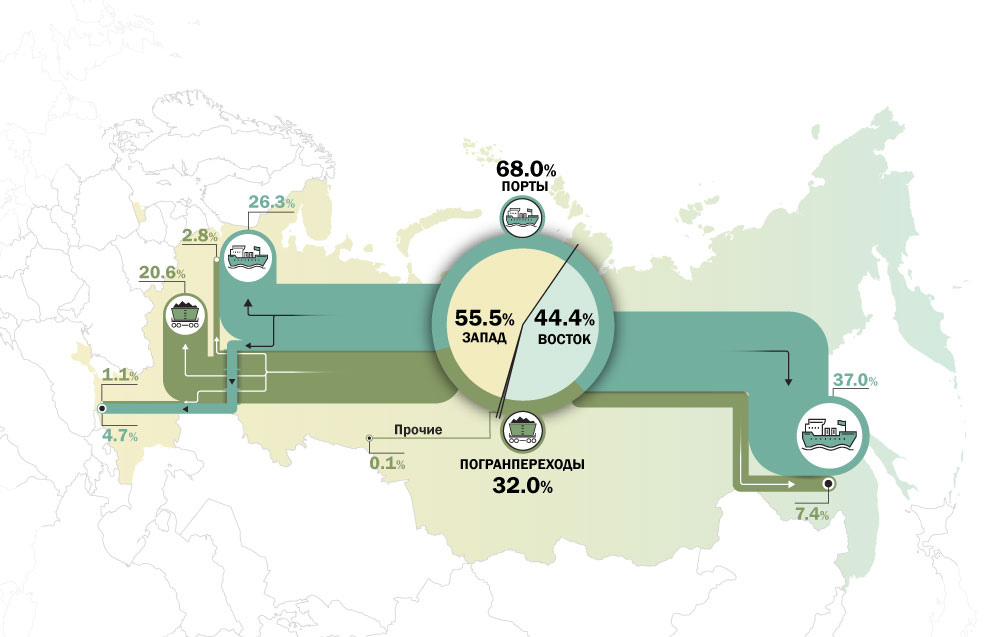

Рис. 5. Структура экспорта российского угля по направлениям в 2017 году (По данным ОАО «РЖД»)

| Период | Экспорт российского угля, млн тонн | Стоимость реализации, $ млн | ||||

|---|---|---|---|---|---|---|

| Каменные угли | Бурые угли | Экспорт, итого | Каменные угли | Бурые угли | Экспорт, итого | |

| 2001 | 41,5 | 0,2 | 41,7 | 1 203,6 | 3,5 | 1 207,1 |

| 2002 | 43,2 | 0,1 | 43,3 | 1 150,9 | 1,4 | 1 152,3 |

| 2003 | 60,5 | 0,1 | 60,6 | 1 721,7 | 1,9 | 1 723,6 |

| 2004 | 71,8 | 0,3 | 72,1 | 2 755,9 | 7,8 | 2 763,7 |

| 2005 | 79,7 | 0,6 | 80,2 | 3 755,7 | 13,8 | 3 769,5 |

| 2006 | 91,4 | 0,5 | 91,9 | 4 342,3 | 15,3 | 4 357,6 |

| 2007 | 98,0 | 0,6 | 98,6 | 5 354,7 | 18,1 | 5 372,8 |

| 2008 | 97,4 | 0,6 | 98,1 | 7 751,7 | 25,3 | 7 777,0 |

| 2009 | 105,1 | 0,9 | 106,0 | 7 367,4 | 30,2 | 7 397,6 |

| 2010 | 115,6 | 0,5 | 116,1 | 9 172,7 | 21,6 | 9 194,4 |

| 2011 | 110,5 | 0,8 | 111,3 | 11 372,3 | 46,5 | 11 418,8 |

| 2012 | 130,4 | 1,4 | 131,8 | 13 014,7 | 77,7 | 13 092,4 |

| 2013 | 139,0 | 1,8 | 140,8 | 11 821,2 | 88,2 | 11 909,4 |

| 2014 | 153,2 | 2,4 | 155,6 | 11 642,3 | 116,5 | 11 758,8 |

| 2015 | 152,7 | 3,4 | 156,0 | 9 480,3 | 130,3 | 9 610,6 |

| 2016 | 166,1 | 5,3 | 171,4 | 8 907,2 | 167,2 | 9 074,4 |

| 2017 | 181,4 | 8,7 | 190,1 | 13 530,0 | 393,2 | 13 923,2 |

По данным Статистического департамента ООН

Рис. 6. Структура российского угольного экспорта по видам углей в 2017 году, % (По данным Статистического департамента ООН)

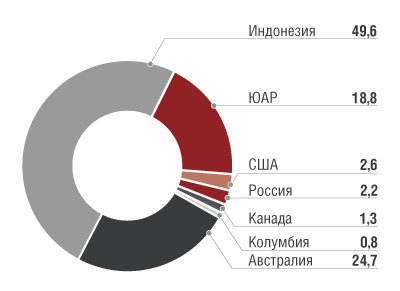

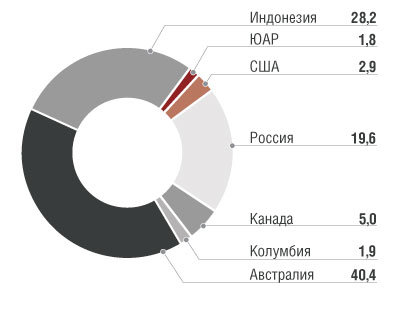

Рис. 7. Структура поставок угля в Индию крупнейшими экспортерами в 2017 году, млн тонн (По данным Статистического департамента ООН)

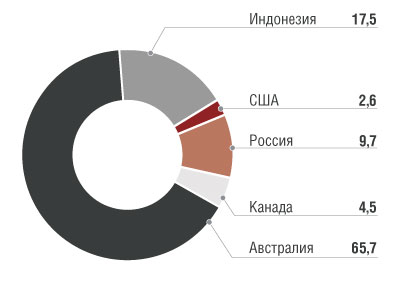

Рис. 8. Структура поставок угля в Японию крупнейшими экспортерами в 2017 году, млн тонн (По данным Статистического департамента ООН)

Рис. 9. Структура поставок угля в Китай крупнейшими экспортерами в 2017 году, млн тонн (По данным Статистического департамента ООН)

Рис. 10. Структура поставок угля в Корею крупнейшими экспортерами в 2017 году, млн тонн (По данным Статистического департамента ООН)

| Страны-импортеры | 1995 | 2000 | 2005 | 2010 | 2016 | 2017 |

|---|---|---|---|---|---|---|

| Индия | 12 512,1 | 21 326,4 | 39 103,3 | 71 868,5 | 193 108,3 | 153 581,8 |

| Япония | 126 179,4 | 145 282,9 | 180 810,8 | 184 583,5 | 189 813,2 | 190 824,6 |

| Китай | 1 608,5 | 2 116,8 | 26 171,1 | 164 568,5 | 183 325,3 | н/д |

| Корея | 43 836,3 | 63 845,1 | 76 767,8 | 118 625,7 | 134 520,1 | 148 261,6 |

| Германия | 15 137,7 | 22 950,4 | 34 835,5 | 38 838,7 | 53 254,6 | 49 072,4 |

| Турция | 4 340,2 | 13 110,2 | 17 024,0 | 6 904,9 | 36 215,8 | 38 251,1 |

| Бразилия | 12 542,0 | 14 874,1 | 15 750,4 | 17 691,5 | 22 037,6 | 23 564,7 |

| Испания | 13 956,0 | 21 648,6 | 24 656,2 | 11 829,6 | 13 828,3 | 19 178,2 |

| Франция | 13 268,0 | 17 239,3 | 19 544,4 | 18 976,7 | 12 881,6 | н/д |

| Великобритания | 15 942,1 | 23 792,3 | 44 443,1 | 24 295,4 | 7 634,1 | 7 498,4 |

| Итого: | 259 322,3 | 346 186,1 | 479 106,6 | 658 183,0 | 846 618,9 | 630 232,8* |

По данным Статистического департамента ООН

* Без учета Китая и Франции, не представивших отчетных данных за 2017 год

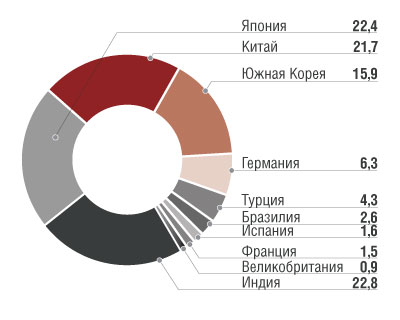

Рис. 11. Структура мирового импорта угля в 2017 году, % (По данным Статистического департамента ООН)

В промышленных масштабах добычу угля в мире осуществляют более 60 стран, в то же время на долю 10 перечисленных в табл. 1 государств приходится 90,0% объема мировой угледобычи. Кроме этих стран, ни одно государство в мире сегодня не добывает более 100 млн т угля в год, и в этом престижном клубе Россия занимает уверенное 6‑е место.

На протяжении последних 20 лет развитие угольной отрасли мировых лидеров менялось разнонаправленно. В большинстве стран отмечен существенный рост добычи угля. Наибольший темп роста угольного производства за рассматриваемый период зафиксирован в Индонезии (более 10 раз). Также нарастили объемы добычи угля Китай (в 2,5 раза), Австралия и Индия (более чем в 2 раза), Россия (в 1,5 раза), ЮАР и Казахстан (в 1,2 раза).

Ряд мировых лидеров объемы добычи угля сократил: США и Германия — почти на 30%, Польша — на 65%. Причины сложившейся ситуации различны. В США в связи с началом промышленной добычи сланцевого газа большая часть предприятий электроэнергетики отказалась от использования угля и перешла на газовое топливо, вследствие чего спрос на уголь здесь резко упал. Европейские угледобытчики, Германия и Польша, вынуждены сокращать объемы производства под давлением Евросоюза, выступающего за сокращение вредных выбросов от сжигания угля с целью защиты окружающей среды, что негативно сказывается на состоянии экономики отельных стран — членов Евросоюза (в Польше, к примеру, более 90% электроэнергии до последнего времени производилось на угольных ТЭС). Кроме того, здесь достаточно сильно влияние экологической организации Greenpeace, также выступающей с природоохранных позиций.

Добыча угля в России

Несмотря на мировые тенденции, производство угля в России на протяжении последних лет неуклонно возрастает. В известной степени этому способствует спрос на российскую угольную продукцию на мировом рынке.

В 2017 году добыча угля впервые в истории современной России превысила показатель 400 млн т угля в год. Общепризнанным лидером в отрасли является «СУЭК», предприятия которого добывают уголь на всем протяжении от Кузбасса до Дальнего Востока. Добыча угля в компании второй год подряд превышает 100 млн тонн. К крупнейшим угольным компаниям России относятся также «Кузбассразрезуголь», «СДС-Уголь», «Распадская угольная компания» («РУК»), «Востсибуголь».

Перспективы дальнейшего роста объемов добычи угля в России связаны, прежде всего, с инвестиционной привлекательностью предприятий отрасли. Общий объем инвестиций в основной капитал предприятий в 2017 году превысил 100 млрд рублей. Ежегодный прирост производственных мощностей составляет около 10 млн т угля в год. Кроме того, благоприятная конъюнктура мирового угольного рынка обеспечивает сбыт прироста угледобычи на экспорт.

Потребление угля

Мировое угольное потребление год от года росло и достигло в 2014 году своего исторического максимума 3889,4 млн т н.э. Однако в дальнейшем потребление угля в мире начало снижаться темпами в 50–100 млн т н.э. в год. Наметившаяся негативная тенденция продолжается и в настоящее время. Следует, однако, отметить, что сокращение угольного потребления происходит не повсеместно, целый ряд государств продолжает наращивать потребление угля.

Среди крупнейших стран-потребителей угля Россия занимает пятое место в мире. Безусловным лидером здесь является Китай, обеспечивающий более половины мирового потребления. Всего же на долю первой десятки крупнейших углепотребителей приходится более 85% объема мирового потребления.

Потребление угля крупнейшими потребителями изменяется по‑разному. Рост потребления отмечается в Индии, Японии, Республике Корея, Индонезии. Сокращается потребление угля в Германии, Польше и других странах ЕС.

Отказ от использования угольного топлива многими энергосистемами США вызвал непредсказуемые последствия. Аномально низкие температуры зимнего периода 2017–2018 годов привели к повышенному расходу топлива на ТЭС, что, в свою очередь, привело к его дефициту. В этих условиях единственным эффективным решением стала срочная закупка сжиженного газа российского производства с целью недопущения снижения производительности энергосистем в экстремальных климатических условиях. Данный инцидент подтвердил, что списывать угольное топливо «в запас» пока рановато.

В России производство и потребление угля развивается также разнонаправленно. Если объем производства в последние годы постоянно растет, то потребление в стране сокращается в соответствии с общемировыми тенденциями.

Мировой экспорт угля

В 2017 году экспорт угольной продукции осуществляли более 80 государств, суммарный объем экспорта по всем видам углей составил 1072,2 млн т угля. Общая рыночная стоимость мирового экспорта за 2017 год превысила $105 миллиардов.

На сегодняшний день доля мировых поставок угля от объема его добычи относительно невелика и составляет всего около 15%. Это свидетельствует о том, что большинство добываемого угля (более 80%) используется угледобывающими странами все‑таки для собственных нужд. Однако некоторые государства направляют на экспорт больше половины добытого угля: Колумбия — 92,1%, Австралия — 79,3%, Индонезия — 71,6%, Канада — 50,2%. Следует отметить, что не все эти страны относятся к крупнейшим мировым углепроизводителям.

Из Рис. 3 видно, что сценарий развития угольного экспорта в целом повторяет изменение объемов добычи и потребления угля в мире — рост объемов до 2013 года с последующим незначительным снижением, однако это касается не всех участников мирового угольного рынка. Первая пятерка крупнейших угольных экспортеров несмотря ни на что наращивает объемы угольного экспорта. Это означает, что спрос на угольную продукцию в целом на мировом рынке не снижается.

Из Рис.3 следует также, что объем мирового угольного экспорта (каменный уголь) за последние 20 лет увеличился почти в 3 раза, в то время как добыча угля в мире за указанный период увеличилась только в 1,7 раза. Таким образом, темпы роста угольного экспорта значительно опережают темпы роста добычи угля.

Следует отметить, что и рыночная стоимость мирового угольного экспорта изменялась непропорционально его объему — при росте объема мирового угольного экспорта за последние 20 лет в 3,3 раза его стоимость возросла в 4,5 раза. Это объясняется общемировым ростом цен на энергоносители. Однако, поскольку в последние годы объем мирового угольного экспорта начал сокращаться, последовало и сокращение его рыночной стоимости.

На долю представленных в Табл. 6 десяти стран по итогам 2017 года приходилось более 98,0% общего объема мирового угольного экспорта.

На Рис. 4 можно видеть данные о структуре мирового экспорта каменных углей в разрезе крупнейших стран — экспортеров угля. Сведения приведены по итогам 2016 года по причине отсутствия статистической отчетности об экспорте угля некоторыми крупнейшими экспортерами за 2017 год, что приводит к искажению общей картины угольного экспорта.

Признанные лидеры мирового угольного экспорта — Австралия, Индонезия, Россия, Колумбия — за рассматриваемый период постоянно и устойчиво наращивали объемы экспортных поставок угля.

Российский угольный экспорт

Как угольный экспортер, Российская Федерация не имеет тех преимуществ, которыми обладают ее основные конкуренты — прежде всего это расстояние от угледобывающих регионов до ближайших угольных терминалов в морских портах. Если в Австралии и Индонезии это расстояние измеряется десятками километров, то в России, где основной поток экспортируемого угля идет из Кузбасса, это расстояние составляет более 4000 км до портов Тихоокеанского побережья и практически столько же — до западных границ России. Такое положение приводит к значительному росту транспортной составляющей в цене российской угольной продукции. Кроме того, постоянный рост тарифов на железнодорожные перевозки экспортного угля существенно снижает его конкурентоспособность на мировом рынке, поскольку ни один мировой угольный экспортер не осуществляет железнодорожные перевозки угля на такие огромные расстояния, как Россия.

Российский уголь сегодня поставляется в более чем 60 стран мира. Угольный экспорт является достаточно весомой статьей доходов страны, обеспечивая ежегодно около $10 млрд валютных поступлений. Несмотря на обострение конкуренции между странами-экспортерами угольной продукции, экспорт российского угля продолжает расти, по итогам 2017 года он составил 190,1 млн тонн.

Из Рис.4 следует, что в рассмотренных случаях доминирующее положение в экспортных поставках угля имеют Австралия и Индонезия, занимающие в списке крупнейших угольных экспортеров первое и второе место соответственно. А вот Россия, занимающая в этом списке третью позицию, имеет невысокие (до 20%) доли рынка. Это свидетельствует о наличии у Российской Федерации перспектив развития в данном направлении, хотя увеличение рыночной доли на азиатском сегменте представляется делом и долгим, и трудным.

Импорт угля

В 2017 году импорт угля и угольной продукции (код ТН ВЭД 2701) осуществляли более 110 государств мира, общий объем импорта составил 1169,8 млн т угля.

Что касается собственно мирового импорта угля, то крупнейшие страны-углепроизводители — Китай и Индия — также возглавляют и рейтинг-лист крупнейших угольных импортеров. Это связано с тем, что потребности растущей экономики этих стран собственное угольное производство удовлетворить не в состоянии. В результате они вынуждены дополнительно завозить весьма существенные объемы угля.

Во главе рейтинг-листа импортеров находятся и другие страны, расположенные в регионе АТР (Япония, Республика Корея). Таким образом, основной центр потребления угольной продукции находится в странах АТР. В то же время и основные экспортеры угля (Австралия, Индонезия и частично Россия) расположены также в регионе АТР. Это создает возможности для значительного сокращения расстояния перевозок угля морским путем и, соответственно, снижения транспортных издержек.

Как и многие другие угледобывающие страны, Россия уголь также завозит для своих нужд. При этом «чистый» импорт здесь невелик, по итогам 2017 года он составил всего около 380 тыс. тонн. Хитрость здесь заключается в том, что те 22 млн т угля, что были завезены на территорию России из Казахстана, на самом деле импортом не являются, поскольку и Россия, и Казахстан являются членами Евразийского экономического союза (ЕАЭС) и потому находятся на единой таможенной территории. В этом случае понятие «импорт» теряет смысл и заменяется термином «завоз». Однако статистика ООН показывает, что в 2017 году объем импорта угля в Российскую Федерацию составил 22,6 млн тонн. Очевидно, что в данном случае указан суммарный показатель завоза и импорта.

Дальнейшие перспективы

С учетом изложенного можно сделать вывод, что угольная отрасль в большинстве стран переживает не лучшие времена. С 2014 года практически во всех районах добычи угля мира наблюдается сокращение потребления угля (в странах Евросоюза это сокращение началось с 2013 года). Исключение составляют страны АТР, где вопреки мировым трендам потребление продолжает расти. В группе из 10 крупнейших углепотребителей также наблюдается рост потребления угля.

Снижение потребления приводит к сокращению объемов добычи. В США за последние 5 лет объемы производства угля снизились более чем на 150 млн тонн. Также сокращается добыча угля и в других крупнейших угледобывающих странах: ЮАР, Германии и Польше, соответственно уменьшаются и объемы международной торговли углем.

К числу основных вызовов, дестабилизирующих развитие мировой угольной промышленности, относятся нестабильность спроса и цен на угольную продукцию на мировом рынке, ужесточение экологических требований при использовании угля, а также стремление некоторых стран снизить зависимость от импорта угля через развитие возобновляемых источников энергии.

В соответствии с данными, представленными в аналитических обзорах Международного энергетического агентства, рост мирового спроса на уголь к 2020 году составит в лучшем случае 0,8% в год. Как и сегодня, его прежде всего будут определять страны АТР и Индия.

Роль России в мировом угольном экспорте также будет усиливаться. Вразрез с мировыми тенденциями, добыча угля в РФ постоянно растет. С целью расширения сбыта добываемого угля страна стремится наращивать долю на рынках стран АТР, где потребление угля увеличивается на 140 млн т в год. Доля России на указанном рынке составляет всего 8,6%, поэтому ближайшая цель — довести этот показатель до 15%. А в случае благоприятной ценовой конъюнктуры доля стран АТР в общих поставках российского угля может достичь 53%. Однако здесь существует и ряд сдерживающих факторов — недостаточная пропускная способность железных дорог в Тихоокеанском направлении, а также недостаточные мощности угольных терминалов морских портов Дальнего Востока по перевалке угля.

Несмотря на общее сокращение производства и потребления угля в странах Европы, экспорт российского угля возрастает и на этом направлении.

С целью повышения эффективности российского угольного экспорта, по мнению автора, российским углепроизводителям необходимо сфокусировать усилия в направлении тех стран, где существуют лучшие перспективы дальнейшего роста потребления угля и где России принадлежит наиболее существенная доля рынка. Из анализа стран-импортеров видно, что к этой группе относятся Япония, Китай и Республика Корея — все страны расположены в Азиатско-Тихоокеанском регионе. С учетом данных о динамике потребления угля в этих странах можно с достаточной вероятностью спрогнозировать объемы импорта угля этими странами в перспективе до 2030 года. Потребность в импорте угля в указанных странах может возрасти на 120–150 млн т в год, что создает весьма существенную рыночную нишу. В этих условиях российским углепроизводителям следует ориентировать свои поставки именно на этот достаточно перспективный рыночный сегмент.

Расчеты показывают, что при благоприятном развитии ситуации (отсутствие политических обострений со странами-импортерами, непредсказуемое изменение экономической ситуации, скачки валютных курсов и т. д.) объем российского угольного экспорта в соответствии с оптимистическим сценарием (с учетом потребности основных потребителей) может возрасти к 2030 году до уровня 240–250 млн тонн.

В то же время на сегодняшний день следует с осторожностью относиться к слишком оптимистичным прогнозам, поскольку в настоящее время темпы роста российского угольного экспорта начали несколько снижаться. Если по итогам 2017 года рост объема экспорта угля к уровню предыдущего года составил 114,8%, то за первое полугодие 2018 года этот показатель вырос (по оперативным данным) всего на 1,4% (по данным «ЦДУ ТЭК»). В этой связи существует и умеренный сценарий развития угольного экспорта, в соответствии с которым его объем к 2030 году не превысит 215–220 млн т угля.

Таким образом, в целом перспективы развития отечественной угольной отрасли в обозримом будущем представляются весьма благоприятными. Этой оценке способствуют:

- наличие достаточного объема запасов угля в недрах (уголь месторождение);

- весьма высокая инвестиционная привлекательность предприятий угольной отрасли, о чем свидетельствует динамика роста инвестиций в их основной капитал за последние годы;

- устойчивая тенденция роста производственных мощностей на предприятиях угольной отрасли (уголь шахта);

- наличие весьма перспективных международных рынков сбыта угля, и в первую очередь — в Азиатско-Тихоокеанском регионе.

Частичная или полная перепечатка материалов возможна только с письменного разрешения

ЦДУ ТЭК – филиал ФГБУ «РЭА» Минэнерго России

Все права защищены и охраняются законом. © 2002-2021 ФГБУ «РЭА» Минэнерго

(ЦДУ ТЭК – филиал ФГБУ «РЭА» Минэнерго России) +7 (495) 950-86-09

Источник