Кризис 2008 года: как это было?

Череда событий, сделавшая банкротами сотни тысяч людей, из которой стоит извлечь урок — кризис 2008 года. В этом году мировой финансовый кризис «празднует» 10 лет, причем нового кризиса в США многие ждут примерно с 2013-14 года. Рассмотрим причины и последствия катастрофы множества финансовых компаний — а также вспомним, как кризис отразился на России. Заодно уделим и некоторое внимание тем, кто сумел «поднять» на обвале десятилетней давности миллиарды долларов.

Ипотечный кризис в США

Первая половина 2000-х годов в США ознаменовалась большим ростом спроса на жилую недвижимость, а с ним — и на ипотечные кредиты. Желая удовлетворить потребности американцев и побольше на них заработать, банковские организации и специализированные ипотечные агентства стали раздавать ненадежные кредиты — в размере до 130% стоимости залогового имущества. А заемщики брали суммы, которые позволяли не только купить жилище, но и обставить его мебелью и/либо сделать дорогой ремонт.

Для сравнения : в сегодняшней России банки не слишком охотно дают ипотеку с первоначальным взносом 10%, а вообще без него – крайне редко и под большие проценты. Кредиторы предпочитают минимизировать риски, связанные с изменением стоимости недвижимости – чтобы если квартиры подешевеют, а многие ипотечники окажутся неплатежеспособными, продажа имущества всё равно позволила вернуть заемные деньги.

К тому же российские банки требуют у претендентов на ипотечный кредит подтверждения дохода и/либо наличия поручителей. В то же время в Штатах в 2000-е годы ипотека под невысокий процент оформлялась чуть ли не безработным заемщикам. Впрочем, справедливости ради стоит отметить, что потребительские кредиты в России тех лет на фоне бурного роста рынка также выдавались очень легко.

К росту цен привели низкие стандарты заёмщиков. В 1970-х дом стоил 60 тыс. долларов и требовалось внести 25 % как первоначальный взнос. Ипотека была намного дешевле аренды, но требовались стабильная работа, первый взнос и кредитный рейтинг.

В середине 90-х в Калифорнии и с 2000 года в остальных штатах первый взнос снизился до 10 %, кредитный рейтинг стал лояльней. С 2003-го появились кредиты без первого взноса вообще, а с 2005-го стало достаточно просто назвать свой доход. Потом банки придумали новую схему ипотеки: в первые годы ставка была очень низкая (даже семья уборщика могла ее себе позволить), а потом становилась выше.

Американские кредиторы рассчитывали, что если клиент не будет обслуживать ипотечный заем, должника можно будет выселить, а заложенный дом выгодно продать, поскольку цены на жилую недвижимость росли. В свою очередь заведомо неплатежеспособные ипотечники тоже надеялись подороже перепродать недвижимость, досрочно погасить кредит и остаться с прибылью.

При этом многие просто не понимали, что рынок недвижимости скоро окажется перенасыщенным и за ростом цен неизбежно последует снижение. Когда дома стали дешеветь, а ипотечники банкротиться, кредиторы не могли вернуть деньги даже путем продажи залогового имущества. Так и наступил ипотечный кризис — массовое банкротство ипотечных агентств и банков.

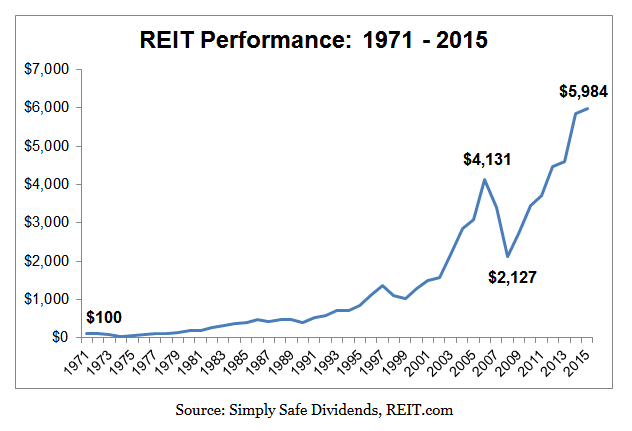

Еще до кризиса (по итогам октября 2007) жилая недвижимость в среднем по 20 самым крупным городам США подешевела на 6,1% против аналогичного периода предыдущего года. К сентябрю 2008-го в среднем по стране недвижимость упала на 20% по сравнению с докризисным уровнем, к ноябрю 2010-го — на 26%. Такое же падение недвижимости было в годы Великой депрессии. Инвестиционные трасты недвижимости, толкаемые вниз слухами о глобальном крахе, в 2009 году потеряли почти половину своей капитализации:

Обвал фондовых рынков

Итак, на фондовом рынке надулся огромный пузырь из облигаций, обеспеченных кредитными портфелями (автокредиты, ипотека, лизинговые активы). Их эмитентами выступали кредитующие банки, покупателями — инвестиционные банки.

Называются эти бумаги «обеспеченными долговыми обязательствами», по-английски — collateralized debt obligations, или CDO. Ипотечную разновидность обеспеченных долговых обязательств также называют collateralized mortgage obligation — CMO.

Пока большинство заемщиков исправно погашали свои кредиты, ипотечные организации тоже платили по облигациям. Когда ипотечники платить перестали, лопнул и пузырь CDO / CMO. Вообще говоря, данные бумаги являются новыми в истории США — они стали активно завоевывать рынок лишь в первой половине 1980-х годов.

В середине 2000-х их эмитенты делили их на три типа: надежные, с повышенным риском и высокорисковые (выданные условным уборщикам), где и доход изменялся соответственно. Бумаги первого типа имели наивысший кредитный рейтинг и продавались вплоть до пенсионных фондов Норвегии. Но вскоре при действующей кредитной политике несостоятельными оказались практически все.

В экономике всё взаимосвязано, и за крахом кредитования под залог недвижимости последовал обвал рынка ипотечных ценных бумаг и деривативов. Следом упал и стандартный индекс акций, потерявший в случае США на пике просадки в марте 2009 около 50% стоимости. Ну а затем упали и остальные рынки — наступил мировой финансовый кризис 2008 года.

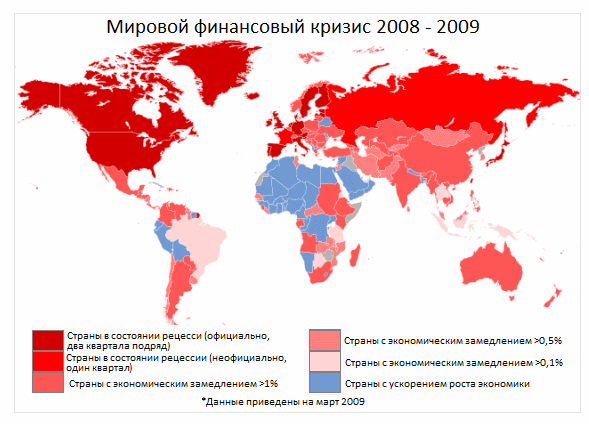

Как видим, кризис менее всего отразился на Африке и только частично затронул Южную Америку. Тем не менее все развитые и подавляющее большинство развивающихся стран ощутили последствия кризиса сполна.

Крах инвестиционных банков

Ушли с рынка, полностью обанкротившись, либо упразднили прежнюю деятельность успешные американские банки:

Lehman Brothers — самая крупная кредитно-финансовая организация США с историей в 150 лет оказалась не в силе уплатить своим клиентам кредитный своп — страховку от дефолта базовых заемщиков — по ипотечным деривативам после их тотального обесценивания;

Bear Stearns — был пятым банком в Штатах по величине. Стал первым, потерявшим львиную долю денег вкладчиков из-за деятельности собственных хедж-фондов, после чего произошло падение акций на 47% и началась паника на рынке;

Merrill Lynch — оказался обладателем одного из массивнейших пакетов «проблемных» CDO / CMO и других бумаг, потянувших его на дно. Был куплен Bank of America;

Goldman Sachs и Morgan Stanley — вынужденно отказались от инвестиционной деятельности, после чего их убытки покрыла ФРС.

Кризис 2008 года по индикаторам

Подвох кризиса 2008 года заключался в том, что по одному из наиболее известных показателей цена/прибыль (коэффициент P/E) рынок был на вполне среднем уровне:

В отличие от пузыря доткомов 2000 года, когда коэффициент взлетел на максимальный исторический уровень около 45, в 2008 году значение P/E было лишь около 19, т.е. близко к среднему по истории рынка. Впрочем, это вполне закономерно, так как сложившаяся до начала кризиса ситуация мало влияла на акции компаний, с недвижимостью не связанных. Примерно на том же уровне был и коэффициент CAPE. Ненамного лучшие данные давал так называемый индикатор Баффета, введенный им для анализа рынка:

Индикатор представляет из себя отношение капитализации американского рынка ценных бумаг к номинальному квартальному ВВП США. Рыночную капитализацию бумаг США можно отслеживать, например, по индексу Wilshire 5000 Total Market Index, на сегодня состоящему из более чем 6700 акций американских компаний. Как видно, по этому индикатору 2008 год дает значение около 100% или на одно стандартное отклонение выше среднего показателя.

Было ли это значение действительно высоким? Относительно: серьезный кризис начала 1970-х случился при меньших показателях индикатора в районе 80%, однако при прохождении этой отметки около 2003 года ипотечное кредитование только начало набирать обороты.

С другой стороны, в 2015 году индикатор поднялся на два стандартных отклонения близко к уровню 2000 года — однако глобального кризиса не случилось. Фактически хорошо сработал только один индикатор, основанный на разнице процентных ставок долгосрочных и краткосрочных облигаций.

Игра на понижение

Признаки падения рынка ипотечных бумаг сумел разглядеть финансист Джон Полсон. После чего ему удалось привлечь средства европейских инвесторов и вложить свыше 10 млрд долларов (от $12 до $28 млрд по разнящимся оценкам) в короткие позиции («шорт») на фондовых биржах, сыграв на понижение CDO / CMO.

Имя Джона Полсона прямо указано в книге «Игра на понижение. Тайные пружины финансовой катастрофы», которую в 2010 году написал успешный американский литератор Майкл Льюис. В 2015 году эта книга была экранизирована, а в 2016-м награждена «Оскаром» за лучший адаптированный сценарий. Из сценария фамилия Полсон исчезла, зато картина в доходчивой форме раскрыла историю, как несколько менеджеров хедж-фондов сколотили огромное состояние на понижении CMO. Некоторые цитаты из фильма:

Вы знаете, что эти кредиты выдают любому, что шевелится?

Я стою рядом с горящим домом. И предлагаю вам страховку от пожара.

Не знал, что на ипотечные облигации есть свопы. Теперь есть.

Вы поставили против американской экономики.

Он не просто считал, что вся система прогнила, он был уверен, что рушится весь мир.

Фильм получил немало положительных отзывов именно за историческую достоверность. Хотя нашлись и критики вроде обозревателя Холмана Дженкинса, утверждавшего, что у крупных банков «токсичные» ипотечные активы составляли где-то 2% портфеля, так что их было недостаточно, чтобы обвалить всю систему.

Последствия финансового кризиса 2008 года

Около миллиона американцев были вынуждены отдать залоговую жилую недвижимость кредиторам, около 100 тысяч семей остались без собственного жилья. Перенасыщение рынка недвижимости привело к спаду строительного сектора, ранее демонстрировавшего бурный рост и поддерживавшего национальную экономику.

Закрытие банков привело к увольнению персонала. Следом за ипотечным просел рынок автокредитования, что привело к обвалу объемов продаж автомобилей и уменьшению их производства как в США, так и странах-экспортерах авто. Кризис в банковском секторе привел к снижению объемов кредитования реальной экономики, спаду производства в других промышленных отраслях (помимо автомобилестроения).

Согласно заключению Вашингтонского института международных финансов, по итогам 2007 — первой половины 2008 года убытки мировой банковской системы достигли примерно $390 млрд., притом свыше половины пришлось на Еврозону. Капитализация компаний США резко снизилась на 30-40%, стран ЕС — на 40-50%. На 10% уменьшился объем мировой торговли.

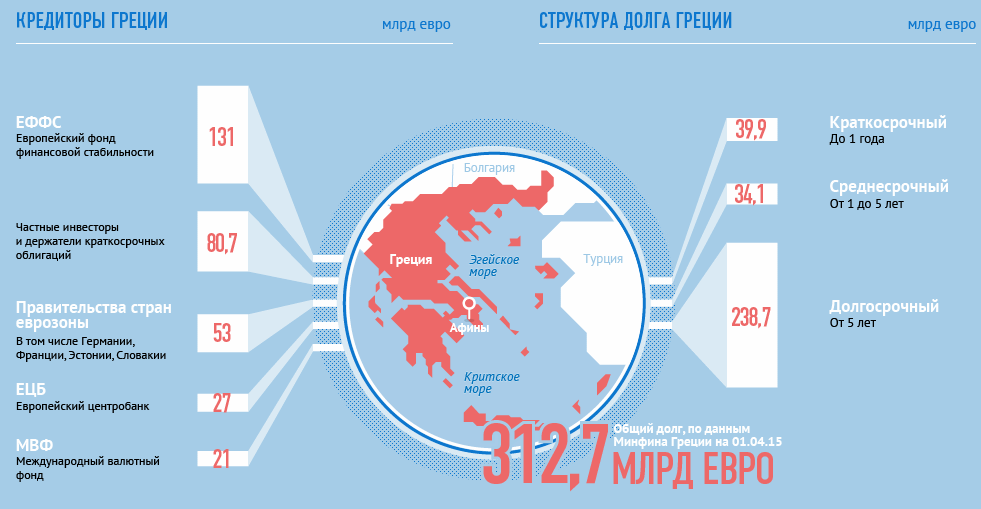

О том, что их страны попали в рецессию, официально объявляли власти Канады и Японии. Отголоском кризиса 2008 года стала последующая дефолтная ситуация с Грецией, вызвавшая головную боль в Европе.

Мировой экономический кризис и Россия

От кризиса 2008 в России первыми пострадали кредитно-финансовые организации Связь-банк и «КИТ Финанс». Владельцы первого были вынуждены продать 98% акций Внешэкономбанку, руководители второго — взять 22,5 миллиарда рублей кредита у Газпромбанка.

Только за сентябрь 2008 года на 54 млрд руб. (1,2%) уменьшились остатки на депозитных счетах физлиц в 50 крупнейших банковских организациях. Бегство вкладчиков обернулось банкротством нескольких банков, а многие другие преодолели кризис ликвидности только благодаря поддержке государства.

Финансовый кризис сильнейшим образом ударил по реальному сектору экономики, приведя к снижению на три четверти капитализации российских компаний за сентябрь-ноябрь 2008. Номинированный в долларах индекс РТС просел более, чем на 80%, т.е. заметно выше американского показателя. Оказавшись на пороге краха, предприятия были вынуждены снижать зарплаты и увольнять работников.

Также мировой экономический кризис привел к падению нефтяных цен до $61 за баррель со $147 — при том, что Россия принадлежит к крупным экспортерам, это оказалось вторым существенным ударом. В итоге темпы роста экономики РФ значительно сократились, а с ними и государственные проекты по строительству и развитию инфраструктуры.

Российские золотовалютные резервы «подтаяли» на 25%. Финансовый сектор страны и экономику России выручило наличие толстенной «кубышки» с запасами — ФНБ и Резервного фонда.

Уроки кризиса 2008

Если в 2000 году многие пребывали в неподдельной эйфории от высоких технологий, интернета и новых возможностей, то мировой финансовый кризис 2008 года оказался весьма рукотворным. Банки, в отличие от инвесторов, должны были понимать сложившуюся ситуацию — рыночные пузыри не новость в этой среде. При этом последствия кризиса отразились на множестве простых людей, тогда как в 2000 году пострадали в основном биржевые игроки. Этим 2008 год был похож на Великую Депрессию.

К счастью, спад был достаточно быстро преодолен и чрезвычайных мер вроде гувервилей, уличных похлебок и изъятия золота у населения (имевшего место в 1933 году) удалось избежать. Для оживления экономики использовалась минимальная процентная ставка, а также программа количественного смягчения.

При всех минусах финансового кризиса для корпораций и населения, для инвесторов любой серьезный кризис — это время возможностей. Особенно для новых инвесторов и особенно для молодых. Известный теоретик и практик инвестиций Бернштайн так и пишет: «если вы молоды, то встаньте на колени и помолитесь о падении фондового рынка».

Покупки в кризис сделали состояние многих инвесторов, в том числе Баффета. Кризис подобен распродаже — та же вещь, что вчера, сегодня имеет ценник со скидкой 30% или 40%. В реальной жизни вы непременно будете считать такую покупку выгодной, но на рынке вас пугает постоянное снижение цены и разговоры о крахе. Тем не менее зайдете ли вы в магазин, зависит только от вас.

Источник

кризис 2008

Кризис 2008 года, который послужил началом великой рецессии, стал самым серьезным мировым финансовым кризисом после Великой Депрессии США 1929 года.

Хронология кризиса 2008 (Основные даты):

Кризис 2008 года начался задолго до его кульминации в сентябре 2008 года.

В 2006 году прекратился рост цен на жилые дома в США. Дефолта по субстандартным ипотечным кредитам (subprime) стали расти. Первыми пострадали ипотечные кредиторы, которые выдавали рискованные кредиты.

5 мая 2006 года: банкротство Merit Financial. К концу 2006 года обанкротилось 10 таких учреждений. К марту 2007 году — полсотни.

2 апреля 2007 обанкротился 2 по величине сабпраймовый кредитор New Century Financial, утративший источники финансирования.

Май 2007: Бен Бернанке (ФРС) выступая перед конгрессом, признал, что рынок сабпраймовых кредитов столкнулся со множеством проблем, но не увидел в этом начало пандемии и представил ситуацию как локальную вспышку финансовой болезни.

В течение 2007 года индекс ABX вошел в состояние свободного падения, поскольку наиболее рискованные транши ипотечных ценных бумаг потеряли более 80% своей стоимости. Банки начали терпеть серьезные убытки.

Датой начала кризиса считают 9 августа 2007 года, когда французский банк BNP Paribas объявил о приостановке денег из своих трех фондов.

9 августа 2007 ЕЦБ предоставил $94,8 млрд кредитов примерно 50 банкам, 10 августа — еще 61 млрд. евро. ФРС за этот период направила на кредитование своих банков около $60 млрд.

август 2007 — вкладчики атаковали банк Countrywide Bank.

сентябрь 2007 — от набега вкладчиков пострадал британский банк Northern Rock. Правительству Великобритании, чтобы успокоить вкладчиков, пришлось распространить гарантии на все депозиты NR, а затем и на все банки на территории Великобритании.

К концу 2007 сложилось впечатление, что острая фаза кризиса осталась позади. Банки пополнили свой капитал:

- Citi +$7,5 млрд. от фонда Абу-Даби

- UBS +$11 млрд от сингапурского инвестиционного фонда + инвесторов с Ближнего Востока

- Merrill Lynch — $5млрд — сингапурский фонд

- Morgan Stanley — $5 млрд вложил Китай

- Washington Mutual — $3 млрд. фонды прямых инвестиций

- Wachovia — $7 млрд. фонды прямых инвестиций

декабрь 2007

ФРС начинает выдавать банкам долгосрочные ссуды.

ФРС+ЕЦБ: Система срочных кредитных аукционов (TAF)

к марту 2008 [1]:

банки мира объявили о списании $260 млрд по потерям

потери Citi составили $40 млрд

AIG — $30 млрд.

Wachovia — $47 млрд

14 марта 2008 акции Bear Stearns упали на 92% на новостях о том, что ФРС спасает банк, а его акции покупает JPMorgan за $2. Bear Stearns был крупным игроком на рынке CDO, и имел большое количество токсичных бумаг на своем балансе. Вкладчики банка поспешили забрать деньги, 88% активов Bear было потрачено в результате отказа кредиторов пролонгировать краткосрочное финансирование. Интересы кредиторов и контрагентов банка были полностью удовлетворены.

май 2008: Генри Полсон объвяил: «Похоже, худшее осталось позади», «Мы сейчас ближе к концу рыночной суматохи, чем к ее началу».

июнь 2008 — крах двух хедж-фондов Bear Stearns. Фонды работали с большим кредитным плечом, вкладывали капитал в ценные бумаги, созданные на основе сабпраймовых ипотечных ссуд.

кредитное плечо у банков в июне 2008:

Credit Suisse 33:1

ING 49:1

Deutsche Bank 53:1

Barclay’s 61:1

Lehman Brothers 31:1

Bank of America 11:1

В субботу 13 сентября 2008 Генри Полсон собрал в офисе Федерального Резервного Банка Нью-Йорка представителей финансовой элиты, и в духе Джона П. Моргана (1907) обратился к банкирам с призывом к содействию в прекращении паники: «Мы все в одной лодке». Но банкиры не стали спасать Lehman Brothers.

15 сентября 2008 — «шок Lehman» — крах банка Lehman Brothers. Долговые бумаги на сотни миллиардов долларов, выпущенные Lehman, обнулились. Это вызвало панику среди фондов и инвесторов, державших ценные бумаги Lehman в своих портфелях. Начался отток вкладчиков из фондов денежного рынка. Банки начали резко повышать ставки своим контрагентам. Событие нанесло серьезный удар по денежным рынкам, вызвав сокращение объемов кредитования.

Рейтинговые агентства понижают кредитный рейтинг страховщику AIG, которая выдавала гарантии по CDO с рейтингом AAA на сумму $500 млрд. Это автоматом ставило под удар эти CDO и способствовало дальнейшему падению их цены. В этот же день правительство США вливает в AIG $85 млрд.

Сентябрь 2008 на грани банкотства европейские банки: Hypo Real Estate, Dexia, Fortis, Bradford&Bingley.

4 октября 2008 FDIC объявляет о том, что будет обеспечивать все новые долговые обязательства банков и банковских холдингов. Беспрецедентное вмешательство в банковскую систему, которое означает, что долги банков теперь также надежны, как долги правительства США.

7 октября 2008 ФРС создает новый инструмент, позв. выдавать ссуды компаниям, выпускающим коммерческие бумаги.

В 2008 году крах потерпели более 300 небанковских ипотечных кредиторов

декабрь 2009 — властям Абу-Даби пришлось спасать государственную компанию Dubai World, вовлеченную в спекуляции на рынке жилья.

Причины кризиса.

- политика Алана Гринспена по надуванию пузырей

- дерегулирование финансового сектора в США

- финансовые инновации

- рост масштабов теневой банковской системы

- полное попустительство рейтинговых агенств

- кризис доверия на рынках

- паралич рынка межбанковского кредитования

- эффект домино после обрушения рынка инструментов CDO

Многие экономисты, такие как Пол Кругман, Нуриэль Рубини, отмечают важную роль, которую сыграл бывший председатель ФРС Алан Гринспен (см. статью) в надувании пузыря, который закончился кризисом 2008

В основе кризиса находился финансовый пузырь на рынке жилой недвижимости в США. После многолетнего бума на рынке жилой недвижимости, пик начал ослабевать осенью 2005 года после многократного повышения процентных ставок ФРС. Слабость рынка стала заметной только лишь в конце весны 2006 года, а затем цены на недвижимость начали явно снижаться.

Весной 2008 года падение цен в среднем составило 15% от пиковых значений. В тех регионах, где пузырь был наиболее ощутимым (например Флорида), падение произошло еще более значительное.

Но рынок жилья — это лишь верхушка айсберга. Жилье в США покупалось с использованием ипотечных кредитов. Субстандартные ипотечные кредиты (subprime mortages) выдавались заемщикам с низкой степенью надежности. Пока цены на дома растут, вопроса о платежеспособности вообще не возникает — дом всегда можно продать дороже, вернуть ипотеку и даже заработать на росте цен. Но когда цены падают, все становится намного сложнее. Когда пик на рынке недвижимости прошел, начали расти изъятия домов за неуплату ипотеки.

Но это тоже еще не все. Большую часть кредитов выдавали не банки, а компании-оригинаторы займов (loan originators). Эти компании выступали посредником между банком и заёмщиком, получая доход с каждой сделки. Посредники зачастую прибегали к мошеннической практике, чтобы скрыть реальную неплатежеспособность заёмщика, заключить сделку и получить свои комиссионные.

Роль рейтинговых агентств в кризисе 2008

Ведущие рейтинговые агентства Fitch, Moody’s, Standard&Poor’s не забили вовремя тревогу, по поводу кредитного качества производных инструментов, ведь они хорошо зарабатывали на секьюритизации и с превеликим удовольствием помогали превращать токсичные ссуды в позолоченные ценные бумаги, подразумевающие получение безрисковой прибыли их покупателями[1].

Но и это еще не все. В основе кризиса 2008 лежала масштабная теневая банковская система.

В начале 2007:

- объем активов 5 крупнейших банков США составлял чуть больше 6, а вся банковская система США $10 трлн. При этом

- коммерческие бумаги в структурированных схемах $2.2 трлн

- активы, финансируемые в сделках РЕПО $2,5 трлн

- активы у хедж-фондов составляли $1,8 трлн

Методы борьбы с кризисом 2008.

- Правительство США вливает в AIG $85 млрд

- 4 октября 2008 — FDIC распространяет гарантии на все новые долговые обязательства банков и банк. холдингов

- 7 октября 2008 ФРС создает новый инструмент, позв. выдавать ссуды компаниям, выпускающим коммерческие бумаги.

- ФРС США к декабрю 2008 довела ставку рефинансирования до 0%.

- В 2009 ФРС начала программу выкупа активов — количественное смягчение (QE), которая составила $1,7 трлн

- В ноябре 2010 была запущена программа QE2 объемом $600 млрд.

- В сентябре 2011 ФРС запустила операцию Twist

- В сентябре 2008 Германия спасает банк Hypo Real Estate.

- Ирландия предоставила госгарантии 6 крупнейшим кредиторам

- Великобритания фактически национализировала большую часть банковской системы

- Канада прогарантировала долги банков

Последствия кризиса 2008

- цены на нефть упали со $145 до $30 за баррель

- как ни парадоксально, доллар США укрепился против всех основных валют

- индекс Baltic Dry Index упал на 90% — глобальная торговля встала

Последствия для зарубежных рынков:

Падение экспорта на пике кризиса в начале 2009:

- Китай, Германия — 30%

- Сингапур -37%

- Япония -45%

- Экономика Китая затормозилась с +13% до +7%.

- Тысячи китайских фабрик были закрыты.

- Bear Sterns, Lehman Brothers — прекратили существование

- Merrill Lynch был поглощен Bank of America

- Goldman Saschs и Morgan Stanley избежали участи благодаря получения доступу к дисконтному окну ФРС.

- Денежный фонд Reserve Primary Fund “разменял доллар”, то есть вложенный доллар стал стоить меньше номинала. После этой новости инвесторы начали паниковать и выводить деньги из фондов денежного рынка. Чтобы остановить панику, правительство США предоставило полную гарантию всем фондам денежного рынка.

- Вкладчики выводили средства из хедж-фондов, что вынуждало последних распродавать свои активы, снижать уровень кредитного рычага.

- Банкротство крупнейшей страховой компании AIG — спасение за счет средств бюджета США.

- В конце 2009 ЕЦБ повысил оценку объемов списания убытков до 550 млрд евро.

Хронология кризиса, 2006 год:

Хронология кризиса, 2007 год:

Источники:

[1] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

Статья неполная. Пожалуйста, дополняйте — пишите комментарии.

Источник