- Экспортная пошлина: роль в экономике

- Роль таможенного тарифа

- Когда и как используется экспортная пошлина

- Польза для государства

- Пошлина и экономика

- Влияние налога на политику

- Таможенные пошлины

- Виды таможенных пошлин

- Функции таможенных пошлин

- Ввозная таможенная пошлина

- Вывозная таможенная пошлина

- Размер таможенной пошлины

- Специфические таможенные пошлины

- Уплата вывозных таможенных пошлин

- Общая информация о вывозных пошлинах

- Установление пошлины на товары национального характера

- Что используется для расчета

- Существующие льготы по тарифам

- Понятие о дополнительных расходах

- Существующий порядок уплаты

Экспортная пошлина: роль в экономике

Экспортные, импортные пошлины — это один из методов регулирования экономических отношений, применяемый государством. Используется таможенный тариф чаще всего в снижении импорта для защиты местных изготовителей от сторонней конкуренции. Также возникают ситуации, когда требуется уменьшение экспорта.

Экспортная пошлина накладывается на отечественные товары, вывозимые за границы территории страны и реализуемые сторонними субъектами деятельности. Также стоит отметить выполнение политических и фискальных функций.

Роль таможенного тарифа

Ввиду того, что данная пошлина относится к стоимостной категории, анализируя использование, можно применять методику, которая предлагается для общего исследования пошлины. Критерий доминирования конкретных функций представляет собой соотношение между мировыми и национальными стоимостями на выбранный товар. Начинается вывоз товаров при положительном соотношении в пользу стоимости местного изготовителя. Экспортные таможенные пошлины приобретают протекционную характеристику при превышении разницы между расценками. При базировании на разнице между мировыми и национальными ценами преобладает фискальное действие. В случае если ставка становится незначительной, в сравнении с разделением имеющихся цен, то это мероприятие выполняет роль регулятора вывозных операций.

Когда и как используется экспортная пошлина

Для защиты отечественного рынка используется несколько вариантов применения. Целесообразно использование тарифа на вывоз в случае, если стоимость конкретного товара контролируется государством и находится ниже мирового уровня за счет субсидирования. Государство рассматривает ограничение вывоза как необходимые действия для нормализации на внутреннем рынке высокого предложения и профилактики излишнего экспорта субсидированных товаров.

Налог некоторых государств определяется на установленный период, чаще всего при недостатке сырья. Формируется, таким образом, преграда для вывоза сырьевого продукта за пределы страны, так как высокая стоимость при экспорте оказывает влияние на конкурентоспособность. Внутренние переработчики за счет этого приобретают дополнительные возможности из-за расширения области получения сырья и стабильности цен на рынке ввиду отсутствия операций по вывозу.

Польза для государства

Естественно, власти могут иметь заинтересованность в определении тарифа на вывоз, особенно при потребности в повышении доходов госбюджета. Экспортная пошлина намного чаще встречается в странах с существенной частью внутренней валовой продукции, сбываемой на мировом рынке.

Если государство при вывозе продукции имеет монопольные права на определение товарной стоимости, оно может в личных интересах применять таможенные пошлины. Их размер при этом пропорционален числу импортеров, зависящих от поставок товара. На налогообложение зачастую оказывает влияние монопольное положение государства, из-за чего другие страны вынуждены переплачивать за ввозимую продукцию.

Пошлина и экономика

Для борьбы с инфляцией также применяется введение экспортного налога. Большее количество валютных поступлений положительно сказывается на платежном балансе, что влияет на стабильность национального курса.

Перераспределение доходов внутри государства также является одним из поводов использования пошлины. Это связано с использованием налога по вывозу монопольной продукции. В качестве примера можно привести пошлину на какао в Гане. Также применение обосновывается при общем увеличении цен на нефть и благоприятном развитии внешнего рынка.

Влияние налога на политику

Экспортная пошлина обладает и торгово-политической ролью, выражаемой в том, что страна при помощи нее способна влиять на политическую ситуацию. Яркий пример – это взаимоотношения Украины и России. До тех пор, пока для Украины отсутствует альтернативный вариант приобретения энергии, в данном направлении тарифная политика РФ будет иметь значительное влияние. При этом нужно отметить, что пользуются экспортным тарифом чаще всего государства с экономикой переходного этапа и развивающиеся страны. В развитых странах он применяется в редких случаях, также есть государства, в которых на законодательном уровне запрещено подобное налогообложение. В таких случаях акцент приходится на нетарифные способы регулирования.

Если на пути экспортируемой продукции присутствует таможенный барьер, изготовители испытывают больше трудностей в обеспечении требуемого уровня дохода от вывозимых операций. Возможна и остановка продаж, в случае если ставка экспортных пошлин больше прибыли от предполагаемой сделки. Так, при уточнении уровня тарифа должно производиться сравнение доходов и ставки для совершения выгодных торговых операций.

Источник

Таможенные пошлины

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Другими словами, это платеж, который заплатит каждый, кто решит перевести товар через границу России. При этом ввозится ли товар или вывозится, каждое из перечисленных передвижений отражается только на формуле расчета этого платежа. В любом случает, он выплачивается государству.

Так как вариантов перевести товар через границу много (способ перевоза, сроки, вид товара и многое другое) да и количество стран-участников процесса продажи перевозимого товара может быть большое, Правительство РФ ежегодно утверждает поправки, изменения и дополнения в таможенном законодательстве. Не говоря уже о том, что оно, законодательство, с каждым годом расширяется новыми правовыми актами.

Проанализировав этот «пласт» в законе, всю многочисленную информацию можно выделить в основные разделы.

Виды таможенных пошлин

Разнообразие видов таможенных пошлин определяется большим спектром товаров, условий их транспортировки, а так же обширным списком стран-сотрудников и стран-посредников в международных торговых отношениях.

Функции таможенных пошлин

Таможенные пошлины выполняют три основные функции:

- фискальная – как и налоговые платежи, таможенные пошлины выполняют функции пополнения казны государства;

- протекционистская (защитная) – таможенная пошлина ограничивает ввоз некачественного импортного товара на территорию государства;

- балансировочная – таможенная пошлина регулирует внутреннюю цену на импортные и экспортные товары.

Стоит отметить, что хоть пошлина и близка с общим понятием налога, но при рассмотрении функций каждого из них можно выявить явные отличия в частности в регулярности. Обязательство по оплате таможенной пошлины возникает только тогда, когда товар пересекает границу страны.

Ввозная таможенная пошлина

Комиссией Евразийского экономического союза определяется размер ставок данного вида пошлины, который действует на оговоренных территориях стран-участниц союза.

Средний размер таможенной ставки, применяемой в отношении товаров, которые были произведены в стране, входящей в описанное выше экономическое содружество, составляет 75 % от ставок ввозных таможенных пошлин Единого таможенного тарифа Евразийского экономического союза.

11 главой Таможенного кодекса определяется порядок уплаты таможенных пошлин. Данная норма установлена Протоколом о порядке зачисления и распределения сумм ввозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие), их перечисления в доход бюджетов государств – членов Евразийского экономического союза (приложение № 5 к Договору Союзе).

Вывозная таможенная пошлина

Как понятно из названия данный вид пошлин применяется к товарам, которые вывозятся за пределы страны. Стоит отметить, что этот обязательный платеж применим только к товарам российского производства, соответственно не применяется к импортным товарам, даже при пересечении товаром территории России.

Ставки вывозной таможенной пошлины так же установлены в Таможенном Кодексе, если же в данном документе не будет необходимой информации, то следует обратиться к внутренним законам страны.

Однако не все товары, вывозимые с территории нашего государства, облагаются пошлиной. К группе не облагаемых товаров относится: гуманитарная помощь, иностранная валюта, личные вещи представителей нашей страны в посольствах, пожарно-технические материалы.

Оплата начисленных вывозных таможенных пошлин, чаще всего осуществляется в кассах таможенных организаций. Однако все более популярным становится способ оплаты обязательного платежа через кассы и банкоматы «Сбербанка».

Важным нюансом оплаты остается факт того, что ни в одном правовом акте не прописаны сроки уплаты пошлины, но не стоит злоупотреблять этим «белым пятном» в законодательстве. Последствия чреваты.

Размер таможенной пошлины

Размер таможенной пошлины определяется таможенной ставкой. Основным документом, прописывающим величину ставки на тот или иной товар, является Таможенный Кодекс.

На практике: адвалорная таможенная пошлина чаще применяется к сырью, а специфическая – к готовой продукции.

Однако следует помнить, что таможенная ставка не единственная сумма, которую следует заплатить за товар на границе. Оформление ввозимого или вывозимого товара стоит в районе 500-1000 руб. однако это средний показатель, который может изменяться в зависимости от вида груза и его объемов.

Как рассчитать таможенную пошлину

Существует общая формула, которая поможет спрогнозировать размер таможенного платежа (ТП).

ТП = СТО + ПИ + АС + СНДС, где:

- СТО – сбор за таможенное оформление (фиксированная ставка в размере 0,1% в рублях и 0,05% в свободно конвертируемой валюте (СКВ) от таможенной стоимости);

- ПИ – импортная пошлина;

- AC – сумма акциза;

- СНДС – сумма налога на добавленную стоимость.

Однако данная формула может применять некоторые изменения, в зависимости от применяемого налогового режима.

Для того чтобы расчет оказался верным важно заострить свое внимание на таком показателе как процентная ставка пошлины.

Чтобы не ошибиться во всем многообразии этих ставок необходимо воспользоваться информацией, прописанной в грузовой таможенной декларации, которая заполняется на государственной границе.

Ещё одним значимым фактором является определение таможенной стоимости товара. Если данное значение будет умышлено занижено в таможенной декларации, по сравнению со статистической стоимостью товаров-аналогов, инспектор налоговой службы РФ имеет право провести корректировку полученных данных. В следствии чего, придется произвести очередные таможенные платежи на сумму выявленных расхождений.

Специфические таможенные пошлины

Примером такого вида пошлины может стать взимаемая плата за каждый килограмм экзотического фрукта или литр спиртного.

Данная таможенная пошлина, в отличие от ввозной и вывозной, не зависит от стоимости товара. Однако нельзя однозначно назвать данную особенность преимуществом. Если на потребительском рынке произошел рост цен на какую либо группу товаров, например из-за повышенного спроса на него, то это не как не отразится на сумме специфической таможенной пошлины, что влияет на качество выполняемой ею фискальной функции.

С другой стороны, размер данной пошлины так же останется неизменным и в случае снижения таможенной стоимости товара.

На сегодняшний день существует перечень условий, при котором возможно применение льготных тарифов пошлин, но данная практика не становится нормой, ни в отношении каких-либо поставщиков или покупателей, ни в отношении каких-либо стран.

Это скорее временное исключение, применяемое на недлительный период.

Порядок правового единства между всеми участниками торговых отношений (от небольших фирм до целых государств) позволяет соблюдать порядок и справедливость в каждом отдельном случае.

Источник

Уплата вывозных таможенных пошлин

За каждый ввоз или вывоз товара за установленные территориальные границы России обязательно должна уплачиваться таможенная пошлина. Существует определенный порядок уплаты и строгие правила расчета, льготы для определенной группы стран при вывозе товара, а также ставки вывозных таможенных пошлин, которые имеют конкретный размер в 2021 году (ежегодно вносятся изменения).

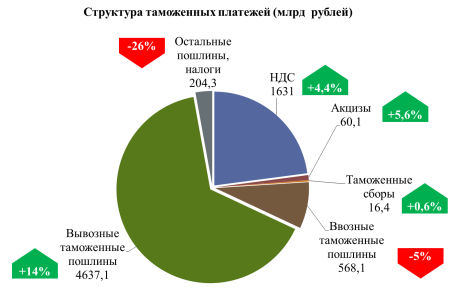

Структура таможенный платежей

Общая информация о вывозных пошлинах

Одной из разновидностей существующих пошлин в 2021 году, уплачиваемых при вывозе с территории страны определенной товарной группы, является таможенная вывозная пошлина. Ее функция и общее назначение заключается в поощрении экспортирования и регулярном внесении средств в основной бюджет государства. Важно учитывать, что вывозные таможенные пошлины не устанавливаются на продукцию зарубежного происхождения.

В целом сборы, установленные на вывоз, нужны с целью осуществления управления торговым балансом рассматриваемой страны, как правило, это мера временного характера. Вывозные сборы назначаются как пошлины за такую продукцию, как произведения искусства или антикварные предметы, то есть определенную группу.

Ставки вывозных таможенных пошлин имеют право устанавливать правительства стран, находящихся в Евразийском экономическом союзе. Их размер указывается в специальном документе (Таможенном кодексе), а при отсутствии в нем какой-либо информации или интересующих сведений следует обратиться к законопроектам конкретного государства.

Некоторые ставки на товары, вывозимые с территории России, приведены в таблице.

| Наименование | Ставка, доллары |

| Семена подсолнечника, бобовые, семена горчицы массой в одну тонну | 20, но не меньше 30 |

| Природный газ в газообразном состоянии | 30 |

| Минеральные удобрения, в состав которых входят калий и фосфор | 7 |

| Удобрения в формах таблеток или любых других аналогичных формах с массой, не превышающей 10 кг | 5 |

| Шкуры крупного рогатого скота в необработанном виде, за 1 тонну | 500 |

| Необработанные лесоматериалы: хвойные породы, бук, эвкалипт, тополь (за куб. м) | не менее 4 |

| Алмазы в любой обработке, но без оправы | 6,5 |

| Платина в необработанном виде или порошковом | 6,5 |

| Лом черных металлов за одну тонну | 15 |

Установление пошлины на товары национального характера

Таможенная пошлина считается одним из основных инструментов, используемых определенной страной с целью регулирования отношений внешнеэкономического характера. Вводится он для того, чтобы ограничить приток импортных товаров. Это нужно для защиты производителей своей страны от конкуренции из-за границы. Бывают случаи, когда ограничить экспорт просто необходимо. Самый распространенный метод этого использование на национальную продукцию экспортной пошлины, начисляемой на продукцию, реализуемую иностранными производителями, и в дальнейшем вывозимую за границы государства, в котором товар может быть применен.

Для некоторых государств характерно установление экспортных пошлин на конкретный временной период. Это связано с нехваткой в стране сырья, что, соответственно, создает ограничение для вывоза продукции за пределы государства, так как высокая стоимость прежде всего влияет на конкурентоспособность товара. Применение или роль в торговле и политике вывозных таможенных пошлин проявляется, в первую очередь, в том, что страна может непосредственно влиять не только на межгосударственную экономику, но и обстановку в политике.

Яркий пример — это внутренние энергетические отношения России и Украины. Последняя не имеет возможности получения носителей энергии, поэтому значительным оказывается влияние тарифов России на регулирование потока рассматриваемого товара.

Экспортная тарификация используется, как правило, государствами с переходным типом экономики или развивающимися странами. В некоторых государствах обложение налогами экспорта полностью исключается (с высокой развитостью в промышленности).

Примеры — Соединенные Штаты, а также Аргентина, в которых акценты проставляются на других регулировочных методах, называющихся нетарифными, к примеру, квотах или лицензиях.

Стоит учесть, что в России, как и во многих других странах, высокий таможенный барьер оказывает существенное влияние на прибыль производителя от экспортных операций, так как ее довольно тяжело поддерживать на должном уровне. Возможно даже торможение экспорта продукции, если установлены ставки пошлины, которые значительно превышают доход от планируемой сделки. По этой причине всегда должен производиться сравнительный анализ доходов с устанавливаемой ставкой. После такого сопоставления можно объективно указать на то, какого размера будет экспортная ставка пошлины.

Экспорт пошел: что Россия готова предложить Западу, кроме нефти, газа и оружия

Что используется для расчета

Расчет рассматриваемого вида пошлины проводится по данным на 2021 год о таможенной стоимости. Последняя может вычисляться по определенным показателям:

- Стоимости текущей сделки с продукцией, посланной на экспорт.

- Цене операции с однотипным товаром.

- Стоимости процесса с грузом подобного или однородного типов.

- Сумме цен.

- Разности стоимостей.

Расчет стоимости, который считается наиболее актуальным на сегодняшний день, проходит по финансовой стороне сделки. В расчет должны обязательно входить данные о ставках к продукции на экспорт, которые напрямую зависят от разновидности груза.

Расчет ставки (адвалорная разновидность) происходит путем умножения ставки перенаправляемого за территорию страны товара на стоимость таможенного типа. Помимо этого, существуют и другие виды: комбинированные, а также специфические.

Примерный расчет первой рассматриваемой разновидности выглядит следующим образом:

- Организация отправляет на экспорт драгоценные камни, общая стоимость которых составляет 100 000 долларов.

- Ставка равняется 10 %.

- Соответственно, 10 000 долларов — это пошлина

Если расчет идет по ставке специфического типа, то ее необходимо умножить на налоговую базу. При экспорте 10 000 литров определенной марки алкогольного пива величина будет составлять за один литр один доллар, пошлина же будет равна 10 000 долларов. Если же расчет проходит по ставке комбинированного типа, то выбирается большая пошлина из расчетов величин ставок двух предыдущих видов.

В целом можно подвести итог: расчет пошлин осуществляется путем определения величин ставки и стоимости.

Государство определяет ставки, а от их типа зависит и способ расчета. На абсолютно каждый товар определяется собственная величина ставки, а размер пошлины за счет разнообразных льгот и установленных квот значительно уменьшается.

Таможенная процедура «Экспорт» (ЭК 10)

Существующие льготы по тарифам

Формы тарифных льгот в 2021 году предлагаются в разнообразных вариантах, основные из которых следующие:

- Льготы, на установление которых напрямую оказывает влияние конкретное государство, являющееся местом произведения товара: в случае с Российской Федерацией есть определенные преимущества для некоторых государств с режимом наибольшего благоприятствования в торговле (это, прежде всего, страны СНГ).

- Отмена пошлины в полной мере.

- Квоты.

- Возврат внесенной суммы пошлины.

- Снижение размера ставки.

Все льготы по тарифам носят общий характер, но иногда они устанавливаются и индивидуально.

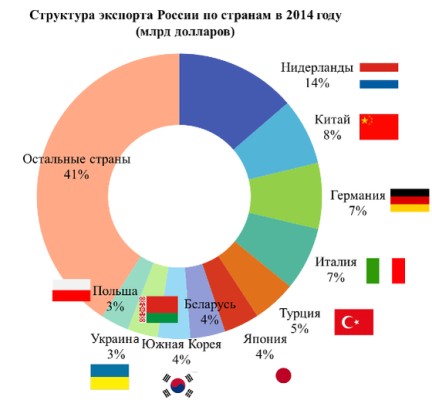

Структура экспорта России по странам

Выбранный порядок общего равенства необходим для соблюдения баланса между всеми участвующими в торговле и равенством. Кроме того, нельзя злоупотреблять льготами в ущерб государственному бюджету страны. Незапланированные расходы могут возникнуть при слишком частом их предоставлении, в результате чего средства в бюджет попадают не в полном объеме.

В Российской Федерации не облагаются пошлинами следующие вывозимые товары:

- Гуманитарная помощь.

- Продукция морского дела, добывающаяся лицами из РФ.

- Изделия пожарно-технические.

- Любые материалы для программ социально-экономического характера.

- Личные вещи лиц, представляющих зарубежное государство.

- Любая иностранная валюта.

Довольно нечастое явление для страны ввод экспортных пошлин. Если государство и считает необходимым принять эту меру, то только в целях стабилизации цен на внешнем рынке внутри страны. Это гарантирует безопасность существующих на территории государства ресурсов.

Регулярно устанавливают пошлины на вывоз развивающиеся страны, имеющие монополию на конкретную продукцию. Например, введена вывозная пошлина Абхазией на орехи.

Понятие о дополнительных расходах

При отсутствии установки налогов и пошлин на вывозимую продукцию в экспортном режиме их стоимость (таможенная) не может быть заявлена или определена. В этом случае в роли основы выступает указанная в контракте стоимость продукции, установленная для конкретного зарубежного покупателя.

Существуют и разные дополнительные расходы:

- Цена упаковочной тары, проводимых упаковочных работ и используемых при работе материалов.

- Прибыль от использования продукции, ее перенаправления или перепродажи, которые поступает косвенным или прямым путем и является частью прибыли покупателя.

- Вознаграждения, которые уплачиваются покупателем, брокерского и комиссионного типов.

- Налоги, не входящие в категорию платежей на таможне, которые взимаются на территории Российской Федерации, исключение составляют компенсируемые.

- Цена тары многооборотного типа, если она расценена как одно целое с вывозимой продукцией.

- Стоимость товаров или же услуг, использованных при производственном процессе вывозимой продукции и предоставленных по низкой стоимости (в некоторых случаях бывает и бесплатно).

- Платежи, связанные с лицензией, или же любые другие, направленные на применение интеллектуальной собственности.

В случаях безвозмездных поставок, то есть по отношению к вывозимой продукции отсутствует договор о покупке и продаже, стоимость определяется исходя из бухгалтерского отчета, включающего информацию о списании с баланса экспортируемой продукции.

Еще один способ – ориентирование на сведения о тратах компании, вывозящей товар на экспорт, а также сумму доходов организации, которая составляется из общей стоимости аналогичных или однотипных товаров, вывозимых с территории страны.

Существующий порядок уплаты

Все выплаты экспортно-таможенного характера осуществляются через казначейство Российской Федерации.

Кроме пошлин, на счет поступают и налоги на товары для индивидуального использования. Оплата производится в кассах таможенной организации: любое физическое лицо может оплатить рассматриваемые налоги и пошлины.

Существует и централизованный порядок уплаты, основанный на частях таможенного кодекса и ориентированный на выплаты пошлин и налогов на счета всей продукции, которая предлагается на ввоз в страну или вывоз с территории Российской Федерации. Причем устанавливается определенный временной период, за который таможенная декларация должна быть рассмотрена независимо от того, в какой орган таможни документ будет подан.

Выплата налогов и пошлин при централизованном порядке может быть осуществлена органами таможни, физическими лицами, которые заключили соглашение с любым органом исполнительной власти федерального типа, уполномоченным в сфере дел таможни и, соответственно, любым федеральным органом.

Оплата пошлины через Сбербанк. Как оплатить пошлину с помощью Сбербанка

На 2021 год действует соглашение, по которому отсутствуют положения об освобождении каких-либо лиц от установленных законодательством страны или таможенным союзом требований, касающихся точного установленного срока оплаты и полного ее объема. Важно соблюдение введенных в действие процедур на таможне. Наказание в случае несоблюдения этих условий бывает разное: вся подробная информация об этом указывается в таможенном законодательстве.Источник