Кризис 1907 года

Этот кризис, охвативший девять стран, содержал в себе большое количество атрибутов ранних финансовых шоков. Толчком для данного кризиса послужило то, что в 1906 г. Банк Англии начал поднимать свою дисконтную ставку с 3,5% до 6% для преодоления утечки золота из страны. Эта операция в условиях тесной взаимосвязи денежных рынков двух стран привела к обратному потоку золота из США. В начале 1907 г. биржевая паника разразилась в Соединенных Штатах и деловая экономическая активность стала снижаться.

Однако кризис 1907 г. в США имел и ряд внутренних причин. Классическим среди них являются спекулятивно-криминальные операции бизнесменов, использовавших ресурсы коммерческих банков. Когда же 14 октября совместная компания этих олигархов потерпела неудачу, восемь связанных с ней банков оказались в затруднительном положении и обратились за помощью в Нью-йоркскую ассоциацию Клиринговой палаты. К 21 октября привела в порядок дела обратившихся банков, и казалось, что кризис миновал. Однако в тот же день стало известно, что президент «Никербокер Траст компании», третьей крупнейшей трастовой компании Нью-Йорка, был замешан в инвестициях олигархов. Недоверие к этой трастовой компании привело к отказу «Нэшионал Банк оф Коммерс» продолжать сотрудничество. На следующий день «Никербокер Траст Компани» обратилось за финансовой помощью в Нью-йоркскую ассоциацию, но та ответила отказом, что было их ошибкой.

23 октября вкладчики атаковали вторую крупнейшую трастовую компанию Нью-Йорка «Траст Компани оф Америка», а 24 октября и «Линкольн Траст Компани». Несмотря на то, что на этот раз Клиринговая палата предоставила финансовые ресурсы, помощь оказывалась слишком медленно и неэффективно. 24 октября началась паника на фондовом рынке. В целом с января по ноябрь индекс Доу-Джонса упал по промышленным акциям на 40%, по железнодорожным — на 33%.

Благодаря помощи компании «Джей Пи Морган» в размере 35 млн. долларов, направленной «Траст Компани оф Америка», банковский кризис в Нью-Йорке оказался под контролем. Тем не менее страх распространился по всем Соединенным Штатам, и провинциальные банки стали снимать огромные суммы со своих корреспондентских счетов банков Нью-Йорка. Только когда ситуация оказалась практически безнадежной для нью-йоркских банков, 26 октября Клиринговая палата наконец-то выпустила сертификаты. Однако операция была бесполезной. В конце октября держатели депозитов атаковали трастовые компании, а чуть позже этот набег вкладчиков распространился и коммерческие банки. Денежные запасы резко сокращались, банки приостановили выплаты наличностью, в результате экономика была повергнута в глубокую рецессию. Кризис удалось преодолеть лишь в декабре, а возобновление платежей в металлических монетах было осуществлено только в начале января 1908 г.

Кроме США кризис распространился во Францию и Италию.

Источник

кризис 1907

кризис 1907 года — один из самых знаменательных кризисов XX века. Кризис 1907 года был вызван коллапсом кредитных организаций, привел к возникновению четырехлетней рецессии и привел к образованию центрального банка США — Федеральной Резервной Системы в 1913 году.

В основе кризиса 1907 года была положена спекулятивная деятельность кредитных организаций — нью-йоркских трастов. Трасты отличались от банков тем, что изначально управляли средствами состоятельных клиентов, а также большими наследствами. Считалось, что они осуществляют операции с крайне низким риском, поэтому трасты практически никак не регулировались, имели более низкие требования к резервам, чем банки.

Однако, в начале XX века был экономический бум, сопровождавшийся ралли на фондовом рынке, что вовлекло трасты в активные спекуляции с недвижимостью и ценными бумагами. Банкам было запрещено спекулировать, поэтому популярность трастов, показывающих больший доход, быстро росла и к 1907 активы трастов в США сравнялись с активами банков. [1]

Паника в 1907 году началась с падения траста Knickerboker Trust, основанным еще в 1884 другом и одноклассником Дж.П.Моргана Фредериком Элдриджем. В 1907 году, президент траста Чарльз Барни решил использовать средства траста для того, чтобы создать корнер на рынке меди. Денег не хватило, — траст понес убытки.

21 октября 1907 года National Bank of Сommerce сообщает о том, что больше не принимает чеки Knickerbocker Trust Company. Сообщение вызвало набег вкладчиков в траст, которые хотели получить свои деньги назад. Чарльз Барни попросил встречи с Морганом, чтобы получить финансовую помощь, но ему было отказано. 14 ноября 1907 он застрелился. [2]

Падение Knickerbocker Trust вызвало цепную реакцию — вкладчики других трастов также выстроились в очередь. Государство отказалось помогать трастам, что привело к тому, что в течение 2 дней два десятка трастов прекратили существование.

Кредитный рынок оказался парализованным, фондовый рынок рухнул, — покупателей не было, так как никто не мог получить кредит под свои операции.

Падение фондового рынка в период с января 1906 года по ноябрь 1907 года составило 48%.

Урегулирование паники

Прекращению паники на фондовом рынке в значительной степени способствовал Дж.П. Морган. Понимая, что кризис вскоре затронет и здоровые финансовые институты, и трасты и банки, Морган собрал влиятельных людей, в т.ч. Рокфеллера и министра финансов США, и призвал выделить банкам и трастам резервы, чтобы остановить лавину изъятий активов. Тогда он сказал свою знаменитую фразу о том, что «если вы не воспользуетесь вашими резервами сейчас, то потом они вам уже вообще не понадобятся».

В какой-то момент, незадолго до наступления утра, Морган запер двери библиотеки и спрятал ключ в карман. Затем он выдвинул ултиматум: либо вы поддержите Trust Company, либо рискуете стать жертвой следующей паники. Совещание закончилось в 04:45 утра. Банкиры подписались под соглашением об оказании помощи. Вскоре после этого паника сошла на нет. [3]

Последствия кризиса 1907 года.

За кризисом последовала рецессия на 4 года: производство снизилось на 11%, а безработица выросла с 3 до 8%.

Была проведена банковская реформа, основным итогом которой стало создание федеральной резервной системы (ФРС).

Источники:

[1] Пол Кругман, «Возвращение великой депрессии»

[2] http://en.wikipedia.org/wiki/Knickerbocker_Trust_Company

[3] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

здание Knickerbocker Trust рядом с отелем Waldorf Astoria

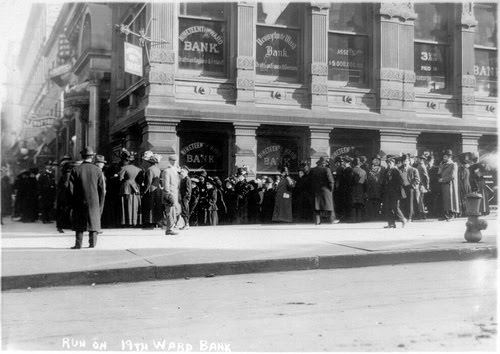

Очереди вкладчиков, желающих получить свои деньги:

Источник

Кризис 1907 года страны

Октябрь — один из самых опасных месяцев для игры на бирже.

Остальные опасные месяцы: июль, январь, сентябрь, апрель, ноябрь, май, март, июнь,

декабрь, август и февраль

Марк Твен (1835-1910)

американский писатель и журналист

Статья о панике на Уолл-стрит 1907 года. Причины, хроника, последствия.

Первый значительный кризис на Уолл-стрит ХХ века, апогей которого пришелся на четверг 24.10.1907, набирал силы задолго до «черного» октября.

ТРИ СОБЫТИЯ. ТРИ ТОЛЧКА

1. 18 апреля 1906 года, Сан-Франциско, штат Калифорния.

Людей парализовал ужас.

С одной стороны город захлестывали океанские волны, с другой – накрывало зарево пожара.

– Боже правый! Неужели мы все погибнем!?

– Сгорим заживо или захлебнемся…

– Не сейте панику. Объявлена эвакуация жителей через бухту.

– Где же нас всех разместят?

– Говорят, что в парке и на пляже. Там ставят палатки

– Господи, скорей бы…

Сан-Франциско после землетрясения 18.04.1906 [1]

В 05.12 утра по местному времени 18.04.1906 г. в океане, в трех километрах к западу от Сан-Франциско, произошло землетрясение. О его сокрушительной силе говорят такие цифры: амплитуда – 7,7-7,9; число жертв – 2500-3000 человек; разрушено (сгорело) – 80% строений [1] .

В день катастрофы мэр Сан-Франциско Е. Шмитц издает приказ о расстреле мародеров на месте. Приговорили 500 человек. Печально, но грабежами занимались и военнослужащие армии США, призванные поддерживать порядок.

Без крова осталось от 225 до 300 тыс. жителей города. Население Фриско (разговорное название города) составляло тогда 400 тыс. человек [1] .

Финансовой системе Штатов был нанесен тяжелейший удар, последствия которого ощущались не один год. Сгоревшие банки с наличностью, разорившиеся страховые компании. Колоссальные суммы требовались на ликвидацию последствий стихийного бедствия. Ущерб от землетрясения в ценах 2006 г. составил $6,5 млрд [1] .

Единственным городским банком в котором сохранился сколько-нибудь крупный объем купюр стал Банк Италии с 80 тыс. долларами.

2. Ставки и курсы. Мартовская турбулентность.

Финансовая обстановка, складывающаяся накануне осени 1907 г. была довольно мрачной. Рынки ощущали дефицит наличности, ликвидность сужалась.

Еще в конце 1906-го цена денег (учетная ставка) в нью-йоркских банках поднялась с 5,3% до 6,3% годовых [2] . Американскими финучреждениями дело не ограничилось. Примерно тогда же свой рынок взялся защищать и Банк Англии [3] , самая мощная, по тем временам, государственная финансовая организация.

Он также повысил ставку. Причина – ограничить и без того существенный отток британских средств, вызванный большими выплатами английских страховщиков в пользу пострадавших от землетрясения в Сан-Франциско.

Ситуация усугублялась тем, что в те годы, как это ни странно, в США отсутствовал центральный банк, способный выровнять ликвидность или, по крайней мере, частично компенсировать ее недостаток. Функции такого регулятора позже взяла на себя Федеральная резервная система США, учрежденная 23.12.1913 г. [4]

В январе 1906 года индекс Доу-Джонса пробивает снизу вверх круглую отметку в 100 пунктов и достигает уровня 106 [3] . Благодаря таким инструментам, как акции ж/д компании Union Pacific и ее президенту Эдварду Харриману рынок приобретает невиданное ранее ускорение. По итогам 1906-го на Нью-Йоркской фондовой бирже было продано 284 млн бумаг на $23 млрд [2] . Надулся огромный «бычий» пузырь.

Первые признаки надвигающегося краха появились еще летом того же года. К июлю Доу просел на 18% от январского пика [3] . Одной из причин стало принятие закона Хепберна, позволившего ограничить максимальные размеры тарифов на ж/д перевозки [3] .

Железная дорога – локомотив американской экономики начала прошлого века. Железнодорожные акции оказывали решающее влияние на биржевой климат. С июля 1906 по март 1907 фондовый рынок теряет еще 7,7% капитализации [3] .

А в марте 1907-го отдельные слабые сигналы близкой беды превратились в отчетливо слышимые удары колокола.

Рынок разорвала повышенная волатильность по итогам уже не месяцев, а отдельных дневных сессий.

Волатильность (от английского volatility) – показатель [5] , оценивающий изменчивость стоимости ценной бумаги, товарного актива, дериватива.

В середине месяца рынок обвалился, восстановившись на следующий день.

13 марта 20% ($2 млрд) стоимости теряют ж/д компании [2] .

14-го числа индекс Доу-Джонса потерял за одну сессию 8,29%. Этот день стал № 8 в списке худших суточных значений индекса [6] . На следующей сессии, 15 марта Доу отыграл 6,7%. Такие качели тоже привели к небольшому рекорду, но уже со знаком «+». 15.03.1907 занимает 22 место в перечне лучших дней для индекса.

В целом, март-1907 оказался крайне нервным в истории Доу. Его падение по итогам месяца составило 11,47% и заняло 30-ую строчку в табели худших месяцев главного индекса Уолл-стрит.

Дополнительные потрясения на рынке акций не заставили себя ждать. За первые 9 месяцев драматичного 1907-го рынок проседает на четверть [3] .

Торговля акциями выходит на улицу, становится плохо организованной и трудно регулируемой. Толпа за пределами Нью-Йоркской фондовой биржи в будущем оформится в другую национальную торговую площадку – Американскую фондовую биржу (АФБ).

Но это произойдет потом.

А сейчас масса неуправляемых брокеров – прекрасный источник панических настроений и раскачивания рынка.

Уличные брокеры, Нью-Йорк, 1906

Неспокойно становится далеко за пределами Штатов. Япония, Египет, Чили, Германия. Обеспокоенные вкладчики атакуют банковские офисы и снимают депозиты.

Денег становится все меньше.

3. Конец «медного короля». Корнер на рынке акций и бегство вкладчиков.

Братья посмотрели друг на друга

– Отто, ты все продумал? – спросил Фриц.

– Ну да, а что тебя смущает? Дело верное, мы же это проделывали не раз.

– Пойми, это не какой-нибудь средний банк или паршивая страховая компания, черт возьми! Это рынок меди. Моя фирма. Наша фирма. Если мы просчитаемся… Отти, на кон много поставлено, слишком много.

– Не дрейфь старик, все пройдет, как по маслу, У нас и так почти контрольный пакет в United Copper – уверенно бросил Отто. Про себя подумал: «О Боже, ну в кого он такой? Наверное, в мамашу, осторожную и скупую ирландку».

В 1906 году (по другим источником в 1907) в деловой жизни Нью-Йорка произошло событие, сыгравшее роль спускового крючка в кризисе-1907.

В бизнес-столицу переехал некто Фриц Август Хайнце, потомок немецких и ирландских эмигрантов, один из трех «медных королей» города Бьютт, штат Монтана.

Медь в Нью-Йорке не добывали.

Этот город давал иные возможности.

Фриц А. Хайнце (1869-1914)

фото 1910 г. [7]

Деньги можно было заработать по-другому.

Акции, банки, страховые и трастовые компании, фондовая биржа.

Хайнце создал группу биржевых дельцов, целью которой было получение тотального контроля над кредитно-финансовыми организациями Нью-Йорка.

Костяк команды корпоративных рейдеров состоял из Фрица, его братьев Отто и Артура и крупного банкира Чарльза Морса. Офис своей United Copper Company Хайнце открыл на Бродвей, 42, на углу с Уолл-стрит [7] .

Отто и Артур вели брокерский бизнес семьи. Помещение их конторы Gross & Kleeberg [3] размещалось рядом с кабинетом Фрица [7] .

Специализация группы Хайнце – враждебное поглощение предприятий, прежде всего, финансовых через корнер.

Корнер (английское corner — угол) — скупка лицом, фирмой, группой лиц акций, биржевых контрактов и реального товара с целью захвата в свои руки контроля над ходом биржевого процесса и взвинчивания цен путём создания искусственного дефицита актива на рынке и последующей перепродажи. Такие действия биржевыми правилами официально запрещены [8] .

С помощью корнера «Хайнце и К» к осени 1907 г. контролировали шесть банков национального уровня и десять региональных банков (в пределах одного штата), пять трастовых и четыре страховых компании [7] .

Финансовый спрут Хайнце и Морса действовал следующим образом.

Gross & Kleeberg проводили агрессивную скупку акций финучреждения с целью получения контрольного пакета. Далее, под давлением нового собственника банк выдавал ему кредиты под выкупленные акции. С помощью этих денег осуществлялась следующая скупка. Опять кредит и новая охота.

Особого регулирования на кредитном и фондовом рынке США тогда и в помине не было. Кредиты на одно лицо или группу связанных лиц выдавались без ограничений какими-либо нормативами.

Все шло неплохо, пока брат Фрица Хайнце и один из владельцев Gross & Kleeberg Отто Хайнце не начал рискованную игру на повышение акций компании United Copper.

В чем была цель хитроумной комбинации Отто точно сказать нелегко. Из того, что пишут источники ( [3] и [7] ) можно заключить, что он хотел «вытряхнуть» медведей по медным акциям и показать, «кто в доме хозяин».

Клан Хайнце полагал, что полностью контролирует «медное семейное» предприятие. Но была заноза и беспокоившая, и раздражавшая.

Ряд игроков держали короткие позиции по United Copper, продавая заимствованные бумаги. Неслыханная наглость.

Загнав курс акций «на потолок» Хайнце ожидали, что при закрытии шортов медведи смогут купить акции только с рынка, (т.е. фактически у Хайнце) и понесут большие убытки. Соответственно «медные короли» зафиксируют отличную прибыль и отучат всяких биржевых выскочек лезть в их бизнес.

В несчастливый понедельник 14 октября 1907 года Отто Хайнце пошел в атаку на продавцов United Copper. За пару дней ему удалось взвинтить цену с $39 до $60 за штуку [2] .

Но к среде 16 октября стало понятно, что-то пошло не так. План был сломан.

То ли некстати подошли данные по излишней добыче меди, непокрытой спросом [2] , то ли хитрые медведи смогли где-то найти дешевые акции для прибыльного закрытия коротких позиций [7] . Есть версия. что за крахом медных акций стояли Джон Д. Рокфеллер и еще несколько очень влиятельных игроков [2] . Полной ясности нет.

Но итог оказался печальным для «медных» быков.

16.10.1907 курс United Copper рухнул.

С 60 до 10 долларов за штуку.

Брокерская контора Отто закрывается [3] .

Но это далеко не полный итог «медной» авантюры.

Пострадали банки империи Хайнце, финансировавшие скупку United Copper. Клиенты бросились изымать вклады. Следующая волна накрыла связанные с Хайнце трастовые компании. Всего таких структур было не меньше 21 (см. выше).

Что бывает с кредитным учреждением, когда все вкладчики приходят за депозитами объяснять не надо. Итог один и тот же, и сейчас и 100 лет назад.

17 октября о неплатежеспособности объявляют Сбербанк Монтаны (Бьютт), Mercantile National Bank и ряд других финорганизаций империи Хайнце.

В воскресенье (!) 20 октября (очевидно дело не терпело отлагательств) Нью-Йоркская клиринговая палата накладывает запрет на ведение банковской деятельности лично на Фрица Хайнце и Чарльза Морриса [3] .

К большому сожалению, и этим дело не закончилось.

Под удар попали мажоритарные (ключевые) акционеры United Copper, в том числе и знаменитая в начале ХХ века Knickerbocker Trust Company.

Более, чем серьезный удар по рынку банковских услуг.

Что такое Knickerbocker Trust Company образца 1907 года?

Третья по величине и значению трастовая компания Нью-Йорка [3] .

Роскошный офис на углу 34-ой стрит и пятой авеню, напротив отеля «Уолдорф-Астория». Стены облицованы мрамором.

18 тысяч клиентов и $65 млн вкладов.

22 октября Knickerbocker Trust Company объявляет о банкротстве. Президент траста Чарльз Т. Барни кончает жизнь самоубийством [2] .

Биржевая турбулентность октября 1907 г. стала истоком глубокого банковского кризиса в США.

Наступает четверг 24 октября 1907 года.

ЧЕРНЫЙ ЧЕТВЕРГ. ХРОНИКА

Этот день я не забуду никогда – 24.октября 1907 года [9]

Джесси Ливермор (1877-1940)

известный биржевой спекулянт первой трети ХХ века.

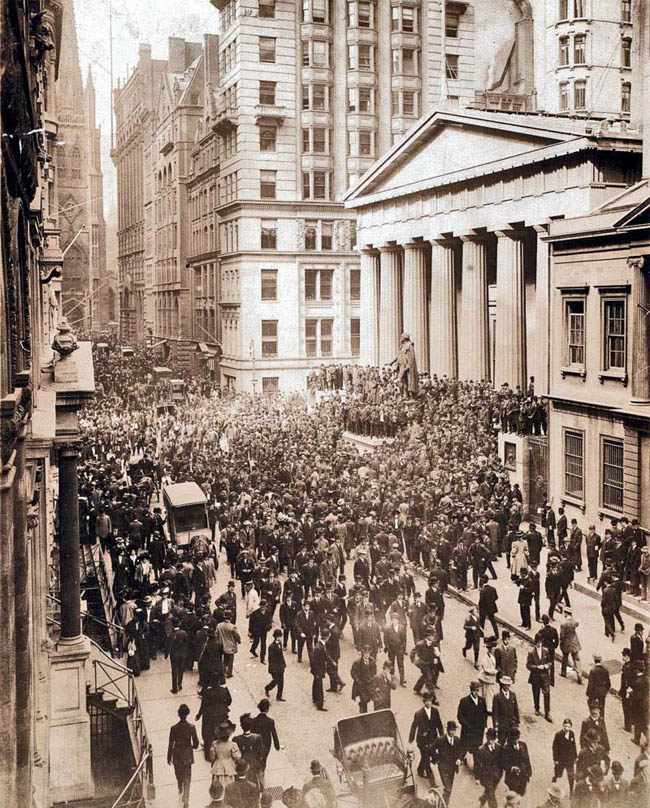

Толпы на Уолл-стрит во время октябрьской паники 1907 г.

Справа – здание Федерал Холла и памятник Дж. Вашингтону

(фонд Нью-Йоркской публичной библиотеки) [3]

Реконструкция событий на основе книги Эдвина Лефевра «Воспоминания биржевого спекулянта».

Денег отчаянно не хватало.

Точнее, их просто не было.

Уже несколько дней редкие кредиторы предоставляли заемщику право самим выбирать ставку процента. Своеобразный аукцион. Предложения начинались от 100% годовых и уходили в 150%.

Но и по такой цене деньги в начале третьего дня 24 октября, для проведения биржевых расчетов отсутствовали.

Если живых долларов не будет, брокерам придется сбрасывать акции, в том числе внесенные ими в качестве маржи.

Но покупателей нет и стоимость бумаг стремится к нулю.

Достаточно нескольких объемных приказов на продажу и рынок сорвется в крутое пике.

Действие нулевой ликвидности на участников рынка трейдеры сравнивали с эффектом стеклянного колпака, которым накрывают мышь, перекрывая ей доступ кислорода.

Брокеры продолжали стоять у расчетной стойки, тщетно ожидая свои доллары. Когда стало очевидно, что ждать больше нечего, президент Нью-Йоркской фондовой биржи мистер Р. Г. Томас сделал звонок другому президенту. Президенту «Нейшнл Сити бэнк», господину Дж. Стиллмену.

Диалог руководителей NYSE и одного из богатейших банков США выглядел примерно так:

– Мистер Стиллмен, бирже крайне необходима наличность, причем немедленно.

– Не меньше 10 миллионов.

– В моем банке нет такой суммы.

– Что же делать, положение критическое.

– Подходите ко мне, зайдем к Джей Пи [10] .

Джон Пирпонт Морган (1837-1913)

Морган посмотрел на двух джентльменов тяжелым взглядом из-под кустистых бровей.

– Возвращайтесь в торговый зал и передайте, что деньги будут. Сегодня.

– Кто же их предоставит?

– Банки, – проворчал Джей Пи. – Кто ж еще…

Джон Аттербэри, брокер, работавший на Моргана, быстрыми шагами подошел к денежной стойке и поднял правую руку.

Его голос звучал в полной тишине, сотни глаз со страхом и надеждой смотрели на него.

– Господа, я уполномочен раздать кредиты. На 10 миллионов. Надеюсь, денег хватит на всех.

Живая очередь из десятков брокеров медленно, но верно двигалась в сторону Аттербэри. На листе бумаги он записывал имя заемщика и требуемую сумму. Банк-кредитор определялся чуть позже.

Как только NYSE стали «заливать» деньгами, большие «медведи», к числу которых принадлежал легендарный Джесси Ливермор, закрыли короткие позиции, зафиксировали миллионные прибыли и приступили к массовой скупке обесценившихся акций.

Джесси Ливермор (1877-1940)

В своих воспоминаниях [9] Дж. Ливермор описывает визит целой делегации банкиров, биржевиков и прочих финансистов, умолявших его не продавливать и дальше рынок вниз, взывавших к патриотическим чувствам и гражданской ответственности.

Но не это оказало решающее влияние на Джесси и других игроков на понижение. Главное – перелом тенденции, наметившийся к концу дня 24 октября, когда на биржу пришли деньги и желание, во что бы то ни стало, обратить гигантскую бумажную прибыль от шортов в реальные доллары. После закрытия сессии 24 октября Ливермор «весил больше миллиона долларов».

Так, возможный потомок именитого пирата Генри Моргана, любивший называть себя «корсаром», Джей Пи Морган спас в 1907 году Нью-Йоркскую фондовую биржу. Всего Джей Пи «выбил» на защиту биржи $23 млн [2] .

25 октября NYSE продолжила работу в штатном режиме.

Без жертв не обошлось.

2 ноября значимое имя в биржевой среде, брокерский дом Moore & Schley оказывается на грани неплатежеспособности [3] .

В конце последнего торгового дня октября промышленный индекс Доу-Джонса находился на отметке 42,27 пунктов. От пикового значения января 1906-го (106) снижение составило 60%.

1907 г. закрывается на уровне 43,04 пп., минус 37,73% по отношению к закрытию 1906-го. !907-ой вошел под номером 2 в перечень худших лет для Доу. № 1 – 1931 год. Начало Великой депрессии.

Уже по итогам 1908 г. индекс прибавил 46,63%, достигнув 63,11 пунктов [6] .

Последствия кризиса в американской банковской системе ощущались еще на протяжении нескольких лет.

Спасением Нью-Йоркской биржи «корсар» не ограничился.

Через 5 дней после «черного» четверга, во вторник 29 октября, он приобретает на $30 млн городские облигации Нью-Йорка и спасает его от банкротства [3] .

РАБОТА НАД ОШИБКАМИ

Кризис 1907 года привел к существенным изменениям в банковско-финансовой системе Соединенных Штатов.

1. Создание ФРС США.

Так получилось, что к 1907 г. Соединенные Штаты подошли без Центробанка. Крупный спад был неминуем.

Нельзя сказать, что всю свою, более чем вековую историю со дня провозглашения независимости, Штаты жили без главного национального банка. В 1791-1811 и 1816-1836 его роль выполняли Первый и Второй банк США соответственно. В 1837-1862 гг. финансовый центр полностью отсутствовал. Этот период получил название «Эры свободных банков». В 1863-1913 гг. регуляторную функцию исполняли национальные банки [4] .

Кризису 1907-го предшествовали финансовые катаклизмы 1873 и 1893 годов.

Так жить дальше было нельзя.

В 1908 году Конгресс США приступил к созданию Центрального банка – главного национального регулятора и единого центра ликвидности. Процесс был завершен накануне Рождества (символично) 1913 года, а именно 23 декабря, учреждением Федеральной резервной системы США – ФРС США.

2. Bank of America

Банк Италии (Bank of Italy), единственный оставшийся целым в Сан-Франциско после землетрясения 1906 г., стал предшественником одного из самых масштабных современных американских финучреждений – Bank of America.

Выходец из итальянской эмигрантской семьи Амадео Джаннини основал Банк Италии всего за два года [11] до катастрофы в Фриско для кредитно-финансового обслуживания своих земляков-итальянцев.

После 18 апреля 1906 г. банк Джаннини принял самое деятельное участие в ликвидации последствий землетрясения и помощи пострадавшим.

В 1929 г. Банк Италии слился с Банком Америка из Лос-Анджелеса, образовав современный Bank of America – № 2 рейтинга американских банков 2015 г. [12] и № 23 в списке крупнейших компаний мира по версии Forbes 2015 г. [13] .

3. Американская фондовая биржа (АФБ)

American Stock Exchange, AMEX (АФБ) была основана через 4 года после «черного» четверга 1907-го. У ее истоков стояли уличные брокеры, начавшие торговать вне NYSE накануне кризиса, и во многом усилившие его негативное влияние.

Первое название площадки – New York Curb Market Association. Привычное наименование American Stock Exchange пришло много лет спустя, в 1953 г.

История биржи под брендом AMEX завершилась в 1998 году, когда она была выкуплена NASDAQ. Позже прошло ее объединение с Нью-Йоркской фондовой биржей [13] .

ЗАКЛЮЧЕНИЕ

Так начинался, проходил и завершился первый значительный биржевой и банковский кризис в США XX века.

Финансовая Америка получила передышку.

Ровно на 22 года.

До следующего «черного» октября, размах которого будет несравним с 1907-ым годом.

Источник