- Двойное налогообложение России с другими странами

- Что значит двойное налогообложение

- Причины возникновения вопросов о двойном налогообложении

- Что такое договор об устранении двойного налогообложения

- Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

- Что нужно для получения льгот на налоги в межгосударственных сделках

- Налогообложение на прибыль от сдачи недвижимости в аренду

- Налог на прибыль с продажи недвижимости

- Соглашение России и Германии

- Двойное налогообложение России и США

- Двойное налогообложение

- Содержание

- Защита от двойного налогообложения в отношении недвижимости

- Договор об устранении двойного налогообложения

- Устранение двойного налогообложения в России

- Избежание двойного налогообложения на Украине

Двойное налогообложение России с другими странами

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

- Гражданство и источник прибыли в разных государствах. Человек живет в одной стране, а прибыль получает в другой. В этом случае на доходы налогоплательщика претендуют оба государства. Это касается владельцев недвижимости, тех, кто ведет бизнес за рубежом, приезжает на заработки и т. п. В таких ситуациях одна из двух стран должна освободить человека от уплаты налогов. Если этого не происходит, в силу вступает двойное налогообложение.

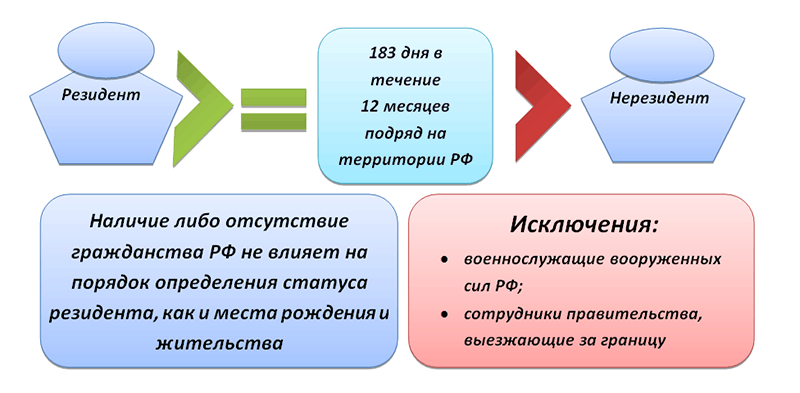

- Человек имеет резидентство сразу в нескольких странах. Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом. Например, иностранцы, проживающие на территории РФ более 183 дней, приобретают статус резидента. Если между двумя государствами не заключено соглашение об избежании двойного налогообложения, то резидент будет выплачивать налоговый сбор и на родине, и в стране, где получает прибыль. Вследствие этого доход может значительно сократиться или исчезнуть совсем.

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2021 году:

- Прописаны типы налогов и перечислены лица, на которые это соглашение распространяется.

- Установлен порядок распределения налоговых сборов от всех доходов между странами.

- Указаны срок действия и условия прекращения соглашения.

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

В этом списке в 2021 году:

- Все страны — члены ЕС, кроме Эстонии.

- Австралия, Австрия, Азербайджан, Армения, Аргентина, Албания, Алжир, Беларусь, Бельгия, Бразилия, Ботсвана, Венесуэла, Великобритания, Венгрия, Вьетнам, Германия, Греция, Гонконг, Дания, Египет, Израиль, Индия, Индонезия, Исландия, Ирландия, Иран, Испания, Италия, Казахстан, Канада, Киргизия, Кипр, Катар, КНДР, Китай, Куба, Корея, Кувейт, Латвия, Ливан, Литва, Люксембург, Македония, Мали, Малайзия, Мексика, Марокко, Монголия, Молдова, Намибия, Новая Зеландия, Норвегия, ОАЭ, Польша, Португалия, Румыния, Саудовская Аравия, Сербия, Сирия, Сингапур, США, Словакия, Словения, Таджикистан, Туркменистан, Таиланд, Турция, Украина, Узбекистан, Франция, Финляндия, Филиппины, Хорватия, Черногория, Чили, Чехия, Швейцария, Швеция, Шри-Ланка, Эквадор, ЮАР, Япония.

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Полная таблица стран по алфавиту и даты подписания договора с ними есть на сайте consultant.ru

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

- Необходимо подтвердить наличие иностранного партнера у российского налогоплательщика, который выплачивает ему прибыль. А также следует подтвердить нахождение партнера за рубежом.

- Зарубежный партнер должен документально подтвердить, что он получает прибыль и находится на территории государства, с которым у России подписано соглашение об отмене двойных налоговых платежей.

- Одно из частых требований к документам — наличие апостиля. Бумаги следует перевести на русский язык и представить до выплаты прибыли. Если они будут предъявлены позже, налог придется оплатить согласно условиям внутреннего НК. Позже сбор можно вернуть, а иностранному партнеру доплатить прибыль.

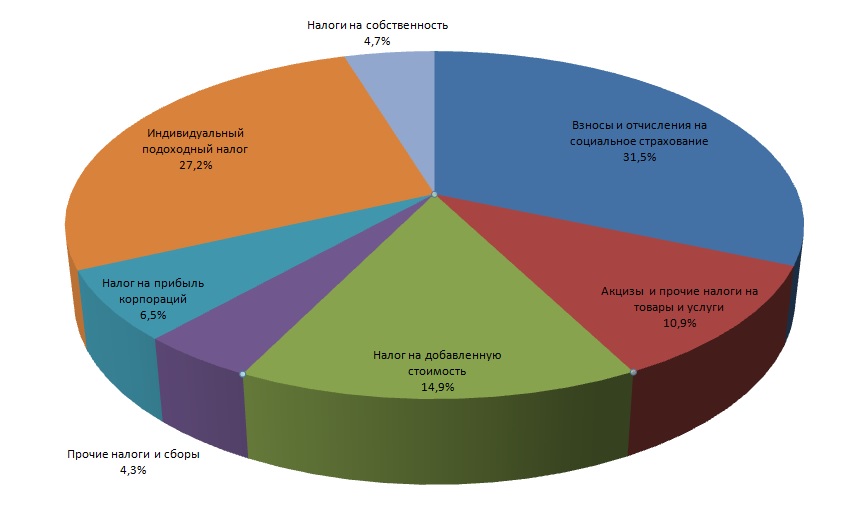

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

- Подтверждение постоянного пребывания резидента в стране. Перевод документа на русский язык обязателен.

- Подтверждение права иностранного партнера получать доход.

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

- Подтверждение размера прибыли и оплаченного налога. В нем указываются тип и размер дохода, год его получения, сумма начисленного сбора и дата его оплаты.

- Нотариально заверенная налоговая декларация на русском языке, которую подали в другой стране. Дополнительно потребуется ксерокопия платежки, свидетельствующей об оплате сбора.

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

- Гражданин РФ имеет в Германии недвижимость и получает прибыль со сдачи ее в аренду. Налоговая ставка от аренды в Германии составляет 23,4 %, в России — 13 %. Оплачивая сбор в ФРГ, где была получена прибыль, резиденту не придется что-то платить в России, так как подоходный налог в стране ниже.

- Вычеты, предоставленные резиденту за рубежом, не учитываются при начислении налогового сбора в России. Например, у россиянина есть коттедж во Франции, от сдачи в аренду которого его годовой доход составляет 18 000 €. По местному закону собственник может потребовать половину налогооблагаемой суммы в счет содержания своей недвижимости. Следовательно, налогом будут облагаться не 18 тысяч, а — девять. Налоговая ставка нерезидентов составляет 20 %, а значит, 1800 € нужно будет отдать в счет налога.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

- Объект был приобретен ранее 1 января 2016 года и до продажи он находился в собственности более трех лет.

- Недвижимость приобретена после 1 января 2016 года и до момента продажи в собственности — пять и более лет. В случаях наследства, дарения, пожизненного содержания с иждивением срок собственности составляет три года и более.

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

- Человек имеет доходы на территории Германии и там же платит налог.

- Соответствующие органы представляют эту информацию в Россию.

- Подоходный налог для резидентов в РФ — 13 %.

- Прибыль налогоплательщика умножается на 13 %, это и есть сумма сбора в России.

- Из суммы налога в Германии вычитается налоговый сбор в России, и получается разница, которую и должен оплатить налогоплательщик. Если разницы нет или налог в РФ меньше, чем в Германии, тогда платить российским налоговым службам ничего не нужно. Если больше, чем в ФРГ, то вносится разница.

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

- Резидент одной из стран, которые подписали соглашение об устранении двойных налогов, платит налог только одному государству.

- Если человек не является резидентом Америки и не собирается в ней жить, он может зарегистрировать организацию с ограниченной ответственностью. Регистрация компании осуществляется на территории США, но экономическая деятельность здесь проводиться не будет. Таким образом, платить налог в Америке не нужно.

- Если зарегистрировать организацию в офшоре, а деятельностью заниматься в США, можно обойти прямое налогообложение.

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

Источник

Двойное налогообложение

Двойное налогообложение — одновременное обложение в разных странах одинаковыми налогами доходов. Двойное налогообложение вызвано тем, что налоговый нерезидент (физическое и юридическое лицо не проживающее постоянно на территории страны, гражданином или субъектом которой оно является) должен платить налоги от общемировой прибыли одновременно и по месту своего фактического нахождения и по месту своего гражданства. Для избежания подобных коллизий, страны подписывают соглашения об избежании двойного налогообложения.

Различают международное экономическое двойное налогообложение (два различных субъекта облагаются налогом в отношении одного и того же дохода) и международное юридическое двойное налогообложение (один и тот же доход одного и того же субъекта облагается более чем одним государством).

У каждого государства при конструировании системы налогов существует два принципиальных подхода: либо облагать налогами все мировые доходы своих резидентов (принцип резидентности), либо взимать налоги по месту осуществления экономических операций (принцип территориальности).

Если бы все страны мира договорились и стали использовать один из этих двух подходов, основываясь на одних и тех же критериях определения источников дохода и места деятельности, проблем бы не возникало. Но так как в разных странах различаются уровень развития и тяжесть налогообложения, большинство государств пользуется и тем и другим принципами одновременно. Это приводит к международному двойному налогообложению — взиманию сопоставимых налогов в двух государствах с одного и того же налогоплательщика в отношении одного и того же объекта за один и тот же период, возникающему вследствие коллизии налогового законодательства двух и более стран.

Проблема решается двумя путями. Первый — зачет в инициативном порядке своим резидентам налогов, уплаченных за рубежом. Второй — разработка правил, по которым будут разделены юрисдикции между страной, где компания является резидентом, и страной, откуда она этот доход получает [ источник не указан 2042 дня ] .

Содержание

Защита от двойного налогообложения в отношении недвижимости

Соглашения об избежании двойного налогообложения между странами в отношении недвижимости, как правило, основаны на следующем принципе: недвижимость облагается налогом как актив, доходы от неё облагаются налогом как доход в стране, где она находится. Вторая страна — участница соглашения (страна проживания собственника недвижимости) или освобождает недвижимость от своих налогов, или производит зачет налогов, взимаемых другой страной [1] .

Договор об устранении двойного налогообложения

Договоры об избежании двойного налогообложения представляют собой международные межправительственные соглашения, призванные не допустить неограниченное налогообложение одного и того же дохода в нескольких государствах. Договоры, как правило, заключаются в целях поощрения экономического сотрудничества между разными странами.

При этом надо понимать, что подобные договоры распространяются на ограниченный круг лиц (резидентов договаривающихся сторон) и действуют в отношении чётко определённых видов налогов. На компании, работающие в офшорном секторе или пользующиеся льготными налоговыми режимами, действие договоров об устранении двойного налогообложения обычно не распространяется. Таким образом, воспользоваться преимуществами договора об устранении двойного налогообложения могут только компании, зарегистрированные в офшорах (например, на Кипре, в Великобритании, Нидерландах и так далее) [2] , и только в отношении так называемых «прямых» налогов: на прибыль, на прирост капитала и на имущество. Правила обложения «косвенными» налогами, например НДС, договоры не регулируют.

Чтобы воспользоваться преимуществами договора об устранении двойного налогообложения, офшорная компания должна получить по месту своей регистрации свидетельство из налогового органа, подтверждающее, что она действительно считается налоговым резидентом этой страны [ источник не указан 2042 дня ] .

Устранение двойного налогообложения в России

В России достаточно много собственников недвижимости, которые:

- являются иностранными гражданами, постоянно проживающих за пределами России;

- граждане России, которые уехали за рубеж на ПМЖ и постоянно проживают за границей;

- являются иностранными гражданами (бывшие граждане России и сменившие фамилию).

Все эти лица по законам РФ являются налоговыми нерезидентами.

Налогом на доходы физических лиц (НДФЛ) облагаются все доходы, полученные налоговыми нерезидентами от источников в РФ, в том числе от реализации недвижимого имущества. НДФЛ для налоговых резидентов составляет 13 %, в то время как для нерезидентов — 30 % (за исключением случаев получения дивидендов — 15 %, за работу по патенту или являясь высококвалифицированными специалистами, беженцами, моряками и пр. — 13 % [3] ).

При этом на налоговых нерезидентов не распространяются правила:

- о налоговых льготах, предусмотренных пунктом 17 статьи 217 Налогового кодекса (правило об освобождении от уплаты НДФЛ с дохода, полученного от продажи недвижимости, которая находилась в собственности налогоплательщика — продавца три года (пять лет) и более);

- об имущественных вычетах при продаже имущества и покупке жилой недвижимости, предусмотренных статьей 220 НК.

Надо учитывать и то, что доходы, полученные иностранцем (нерезидентом или резидентом) в России, являются также объектом налогообложения и в стране его проживания, т.е. налог в этом случае уплачивается дважды: в первый раз по законам РФ, во второй — по законам страны проживания иностранца (где, как правило, уплачивается налог на всемирный доход) [4] .

Для того чтобы не платить налоги дважды, государства заключают друг с другом международные соглашения об избежании двойного налогообложения, так как международные договоры и соглашения имеют приоритет над национальными нормами любой страны. Список стран, с которыми заключены соглашения об избежании двойного налогообложения, приведен на официальном сайте Федеральной налоговой службы РФ[1].

Правовое регулирование осуществляется в соответствии со статьёй 232 НК РФ: «Устранение двойного налогообложения».

Избежание двойного налогообложения на Украине

Резиденты Украины, имея дело с контрагентами из других стран, должны помнить о возможности оптимизации налоговой нагрузки с помощью механизма избежания двойного налогообложения. Для реализации этого механизма достаточно получить справку от компетентного органа, которую даже не во всех случаях необходимо легализировать. Аналогичная ситуация и с доходами нерезидентов, полученными из Украины.

Основным документом для реализации резидентами своего права на избежание уплаты двойного налогообложения является Приказ ГНА Украины № 173 от 12.04.2002 «О подтверждении статуса налогового резидента Украины» [5] .

К странам Европы с которыми действуют соглашения об избежании двойного налогообложения относятся: Австрия, Бельгия, Беларусь, Болгария, Великобритания, Греция, Дания, Эстония, Исландия, Испания, Италия, Кипр, Латвия, Литва, Македония, Молдова, Нидерланды, Норвегия, Польша, Португалия, Республика Сербия, Республика Черногория, Российская Федерация, Румыния, Словакия, Словения, Турция, Венгрия, Финляндия, Франция, ФРГ, Хорватия, Чехия, Швейцария, Швеция. Среди других стран мира следует выделить следующие: Азербайджан, Алжир, Бразилия, Вьетнам, Грузия, Египет, Израиль, Индия, Индонезия, Иран, Казахстан, Канада, Китай, Республика Корея, Кувейт, Малайзия, ОАЭ, ЮАР, Сирия, Сингапур , США, Туркменистан, Япония и др. [6]

Применения международного договора Украины в части освобождения от налогообложения или применения сниженной ставки налога разрешается только при условии предоставления нерезидентом лицу (налоговому агенту) документа, который подтверждает статус налогового резидента. Основанием для освобождения от налогообложения доходов с источником их происхождения из Украины является предоставление нерезидентом лицу (налоговому агенту), которое выплачивает ему доходы, справки (или её нотариально заверенной копии), которая подтверждает, что нерезидент является резидентом страны, с которой заключен международный договор Украины, а также других документов, если это предусмотрено международным договором Украины.

Источник