СПРАВКА — Мировой финансовый кризис 2008 года

МОСКВА, 15 сен /ПРАЙМ/. Десять лет назад американский банк Lehman Brothers объявил о своем банкротстве. Этот день считается началом мирового финансового кризиса 2008 года.

Ниже приводится справочная информация.

Глобальный финансовый кризис начался 15 сентября 2008 года крахом одного из системообразующих банков США Lehman Brothers.

Возникновение кризиса связывают с рядом факторов: общей цикличностью экономического развития, перегревом кредитного рынка и явившегося его следствием ипотечного кризиса, высокими ценами на сырьевые товары (в том числе, нефть), перегревом фондового рынка.

Предшественником мирового финансового кризиса 2008 года стал кризис в США, начавшийся в 2006 году с обвала рынка ипотечного кредитования. К августу 2007 года кризис распространился на Европу. Мировая система начала испытывать дефицит ликвидности. 30 мая 2008 года прекратил существование пятый по величине инвестиционный банк США Bear Steams, имевший масштабные вложения в долговые обязательства. В сентябре министерство финансов США взяло на себя управление двумя крупнейшими финансовыми институтами страны: Федеральной национальной ипотечной ассоциацией (Fannie Mae) и Федеральной корпорацией жилищного ипотечного кредита (Freddie Mac), через которые финансировались около 70% всех сделок по ипотеке в США. Совокупные потери компаний в результате ипотечного кризиса составили около 14 миллиардов долларов.

15 сентября о своей несостоятельности объявил шестой по величине инвестиционный банк в США – Lehman Brothers. Он увлек за собой крупнейший в мире страховой холдинг American International Group (AIG). В тот же день инвестиционный банк Merrill Lynch был продан Bank of America. Инвестиционные банки Morgan Stanley и Goldman Sachs перешли под регулирование ФРС как банковские холдинговые компании, фактически утратив статус инвестиционных банков, о чем было объявлено 22 сентября.

Банкротство Lehman Brothers стало сигналом к падению биржевых котировок. Индекс Dow Jones уменьшился на 504,48 пункта (4,42%), S&P 500 снизился на 59 пунктов (4,71%) индекс NASDAQ понизился на 81,36 пункта (3,6%). Крупное падение котировок наблюдалось и на других мировых биржах. 16-17 сентября 2008 года катастрофическое падение регистрировалось на фондовом рынке в России. 17 сентября торги были вообще приостановлены, но к этому времени потери по индексу ММВБ достигали 10%. За время торгов акции Сбербанка и ВТБ теряли по 30%.

В сентябре 2008 года мощная волна банкротств перекинулась из США в Европу. Ряд европейских банков был частично национализирован, либо получил масштабную государственную помощь. В Великобритании была повышена доля государства сначала у ипотечного Northern Rock Bank, затем у Bradford & Bingley, далее у второго крупнейшего в стране Royal Bank of Scotland (RBS) и в банке Lloyds Bank Group. В Германии помощь со стороны государства была оказана Hipo Real Estate. В Италии в трудном положении оказались UniCredit и другие банки, во Франции – Natixis (четвертый банк страны), в Ирландии – Allied Irish Bank и Bank of Ireland. В Нидерландах, Бельгии и Люксембурге было выделено 16,1 миллиарда долларов для спасения крупнейшего бельгийского банка Fortis.

Мировая экономика мгновенно отреагировала на кризисные процессы в экономике США. Произошло сокращение экспорта стран БРИК в ЕС и США. Уменьшился экспорт ЕС и Японии в США. Снизился экспорт инвестиционных товаров в Китай и Индию. Произошла потеря ликвидности ведущих финансовых институтов зоны ЕС, Великобритании, Швейцарии, Японии, БРИК в среднем на 10-30%, падение мирового промышленного производства на 10-35% и сокращение ВВП на 1-10%. Во всех странах наблюдался рост безработицы на 6-15% (в среднем 10%). Произошел рост государственного внутреннего и внешнего долга к ВВП от 60% (США, Германия, Канада) до 170% (Япония). Большинство стран не избежали роста дефицита государственного бюджета до 10% ВВП.

Финансовый и экономический кризис 2008-2009 годов стал серьезным испытанием для ЕС. Совокупный ВВП упал на 4%, инвестиции сократились на 13%, безработица выросла с 7,1 миллиона до 9 миллионов человек. Бюджетный дефицит в среднем по Евросоюзу составил 6%, а по зоне евро – 7%. Только за 2009 год совокупный государственный долг стран ЕС вырос с 62% почти до 75%. В Греции он приблизился к 130%, а в Италии – к 120% ВВП.

Глобальный кризис затронул и Россию. Первыми в сентябре 2008 года стали «КИТ Финанс» и Связь-банк. Банк ВТБ и ряд других российских банков, получил господдержку.

Кризис быстро перекинулся в реальный сектор экономики. Капитализация российских компаний снизилась за сентябрь-ноябрь 2008 года на три четверти; золотовалютные резервы сократились более чем на 150 миллиардов долларов, или на 25%, в том числе на 80 миллиардов долларов только за октябрь; банковские вклады населения снизились впервые за многие годы даже в номинальном выражении почти на 10%; обанкротилось несколько крупных инвестиционных и коммерческих банков. В предбанкротном состоянии находилось множество компаний. Начались увольнения работников, отправка их в административный отпуск, сокращение ставок оплаты труда.

Падение мировых цен на основные товары российского экспорта резко снизило поступления в бюджет, существенно ухудшило платежный баланс и привело к сокращению притока валюты в страну. Это привело к понижению (девальвации) курса рубля к доллару и другим валютам; создало проблемы погашения внешних корпоративных долгов (номинированных в долларах). Падение спроса на основные товары российского экспорта также негативно повлияло на динамику развития соответствующих отраслей.

Финансовый кризис спровоцировал падение цен на нефть. Произошло сокращение темпов роста российской экономики. Например, при росте экономики в 2007 году на 8,7%, за 9 месяцев 2008 года рост составил 4,9% к соответствующему периоду предыдущего года. 2008 год стал последним годом прироста трудоспособного населения. Произошло сокращение государственных проектов в области инфраструктуры и строительства.

В глобальной экономике мировой финансово-экономический кризис 2008-2009 годов впервые в истории потребовал солидарных действий правительств и монетарных властей G20, производящих 90% ВВП мира. Страны-члены МВФ направили на спасение финансового сектора мировой экономики 11,4 триллиона долларов. Развитые страны направили на антикризисные программы 9,2 триллиона долларов, развивающиеся – 1,6 триллиона долларов, G20 – 2% ВВП, в том числе: 4,6 триллиона долларов на государственные гарантии по долговым обязательствам, 2,5 триллиона долларов на поддержание ликвидности национальных банковских систем, 1,9 триллиона долларов на приобретение проблемных активов, 1,1 триллиона долларов на укрепление капитальной базы.

Российские власти в разгар кризиса на поддержку финансового рынка и реального сектора экономики предоставили 9,1 миллиарда долларов. Всего же на реализацию антикризисных мер было зарезервировано суммарно 10 триллионов рублей из разных источников, что сопоставимо с годовым бюджетом страны.

Источник

Кризис 2008 года: как это было?

Череда событий, сделавшая банкротами сотни тысяч людей, из которой стоит извлечь урок — кризис 2008 года. В этом году мировой финансовый кризис «празднует» 10 лет, причем нового кризиса в США многие ждут примерно с 2013-14 года. Рассмотрим причины и последствия катастрофы множества финансовых компаний — а также вспомним, как кризис отразился на России. Заодно уделим и некоторое внимание тем, кто сумел «поднять» на обвале десятилетней давности миллиарды долларов.

Ипотечный кризис в США

Первая половина 2000-х годов в США ознаменовалась большим ростом спроса на жилую недвижимость, а с ним — и на ипотечные кредиты. Желая удовлетворить потребности американцев и побольше на них заработать, банковские организации и специализированные ипотечные агентства стали раздавать ненадежные кредиты — в размере до 130% стоимости залогового имущества. А заемщики брали суммы, которые позволяли не только купить жилище, но и обставить его мебелью и/либо сделать дорогой ремонт.

Для сравнения : в сегодняшней России банки не слишком охотно дают ипотеку с первоначальным взносом 10%, а вообще без него – крайне редко и под большие проценты. Кредиторы предпочитают минимизировать риски, связанные с изменением стоимости недвижимости – чтобы если квартиры подешевеют, а многие ипотечники окажутся неплатежеспособными, продажа имущества всё равно позволила вернуть заемные деньги.

К тому же российские банки требуют у претендентов на ипотечный кредит подтверждения дохода и/либо наличия поручителей. В то же время в Штатах в 2000-е годы ипотека под невысокий процент оформлялась чуть ли не безработным заемщикам. Впрочем, справедливости ради стоит отметить, что потребительские кредиты в России тех лет на фоне бурного роста рынка также выдавались очень легко.

К росту цен привели низкие стандарты заёмщиков. В 1970-х дом стоил 60 тыс. долларов и требовалось внести 25 % как первоначальный взнос. Ипотека была намного дешевле аренды, но требовались стабильная работа, первый взнос и кредитный рейтинг.

В середине 90-х в Калифорнии и с 2000 года в остальных штатах первый взнос снизился до 10 %, кредитный рейтинг стал лояльней. С 2003-го появились кредиты без первого взноса вообще, а с 2005-го стало достаточно просто назвать свой доход. Потом банки придумали новую схему ипотеки: в первые годы ставка была очень низкая (даже семья уборщика могла ее себе позволить), а потом становилась выше.

Американские кредиторы рассчитывали, что если клиент не будет обслуживать ипотечный заем, должника можно будет выселить, а заложенный дом выгодно продать, поскольку цены на жилую недвижимость росли. В свою очередь заведомо неплатежеспособные ипотечники тоже надеялись подороже перепродать недвижимость, досрочно погасить кредит и остаться с прибылью.

При этом многие просто не понимали, что рынок недвижимости скоро окажется перенасыщенным и за ростом цен неизбежно последует снижение. Когда дома стали дешеветь, а ипотечники банкротиться, кредиторы не могли вернуть деньги даже путем продажи залогового имущества. Так и наступил ипотечный кризис — массовое банкротство ипотечных агентств и банков.

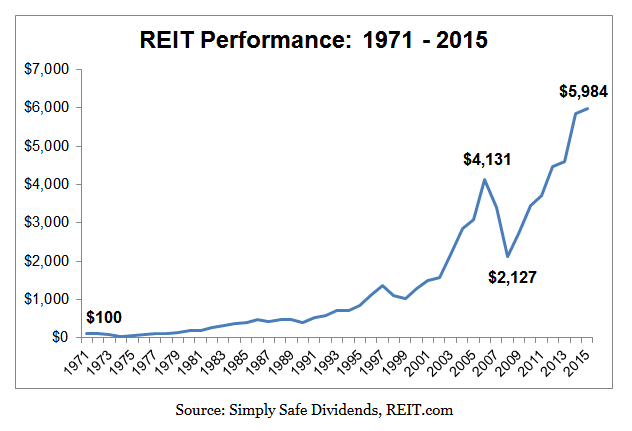

Еще до кризиса (по итогам октября 2007) жилая недвижимость в среднем по 20 самым крупным городам США подешевела на 6,1% против аналогичного периода предыдущего года. К сентябрю 2008-го в среднем по стране недвижимость упала на 20% по сравнению с докризисным уровнем, к ноябрю 2010-го — на 26%. Такое же падение недвижимости было в годы Великой депрессии. Инвестиционные трасты недвижимости, толкаемые вниз слухами о глобальном крахе, в 2009 году потеряли почти половину своей капитализации:

Обвал фондовых рынков

Итак, на фондовом рынке надулся огромный пузырь из облигаций, обеспеченных кредитными портфелями (автокредиты, ипотека, лизинговые активы). Их эмитентами выступали кредитующие банки, покупателями — инвестиционные банки.

Называются эти бумаги «обеспеченными долговыми обязательствами», по-английски — collateralized debt obligations, или CDO. Ипотечную разновидность обеспеченных долговых обязательств также называют collateralized mortgage obligation — CMO.

Пока большинство заемщиков исправно погашали свои кредиты, ипотечные организации тоже платили по облигациям. Когда ипотечники платить перестали, лопнул и пузырь CDO / CMO. Вообще говоря, данные бумаги являются новыми в истории США — они стали активно завоевывать рынок лишь в первой половине 1980-х годов.

В середине 2000-х их эмитенты делили их на три типа: надежные, с повышенным риском и высокорисковые (выданные условным уборщикам), где и доход изменялся соответственно. Бумаги первого типа имели наивысший кредитный рейтинг и продавались вплоть до пенсионных фондов Норвегии. Но вскоре при действующей кредитной политике несостоятельными оказались практически все.

В экономике всё взаимосвязано, и за крахом кредитования под залог недвижимости последовал обвал рынка ипотечных ценных бумаг и деривативов. Следом упал и стандартный индекс акций, потерявший в случае США на пике просадки в марте 2009 около 50% стоимости. Ну а затем упали и остальные рынки — наступил мировой финансовый кризис 2008 года.

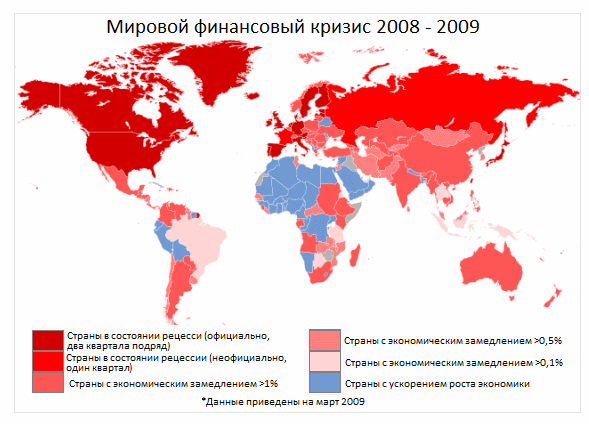

Как видим, кризис менее всего отразился на Африке и только частично затронул Южную Америку. Тем не менее все развитые и подавляющее большинство развивающихся стран ощутили последствия кризиса сполна.

Крах инвестиционных банков

Ушли с рынка, полностью обанкротившись, либо упразднили прежнюю деятельность успешные американские банки:

Lehman Brothers — самая крупная кредитно-финансовая организация США с историей в 150 лет оказалась не в силе уплатить своим клиентам кредитный своп — страховку от дефолта базовых заемщиков — по ипотечным деривативам после их тотального обесценивания;

Bear Stearns — был пятым банком в Штатах по величине. Стал первым, потерявшим львиную долю денег вкладчиков из-за деятельности собственных хедж-фондов, после чего произошло падение акций на 47% и началась паника на рынке;

Merrill Lynch — оказался обладателем одного из массивнейших пакетов «проблемных» CDO / CMO и других бумаг, потянувших его на дно. Был куплен Bank of America;

Goldman Sachs и Morgan Stanley — вынужденно отказались от инвестиционной деятельности, после чего их убытки покрыла ФРС.

Кризис 2008 года по индикаторам

Подвох кризиса 2008 года заключался в том, что по одному из наиболее известных показателей цена/прибыль (коэффициент P/E) рынок был на вполне среднем уровне:

В отличие от пузыря доткомов 2000 года, когда коэффициент взлетел на максимальный исторический уровень около 45, в 2008 году значение P/E было лишь около 19, т.е. близко к среднему по истории рынка. Впрочем, это вполне закономерно, так как сложившаяся до начала кризиса ситуация мало влияла на акции компаний, с недвижимостью не связанных. Примерно на том же уровне был и коэффициент CAPE. Ненамного лучшие данные давал так называемый индикатор Баффета, введенный им для анализа рынка:

Индикатор представляет из себя отношение капитализации американского рынка ценных бумаг к номинальному квартальному ВВП США. Рыночную капитализацию бумаг США можно отслеживать, например, по индексу Wilshire 5000 Total Market Index, на сегодня состоящему из более чем 6700 акций американских компаний. Как видно, по этому индикатору 2008 год дает значение около 100% или на одно стандартное отклонение выше среднего показателя.

Было ли это значение действительно высоким? Относительно: серьезный кризис начала 1970-х случился при меньших показателях индикатора в районе 80%, однако при прохождении этой отметки около 2003 года ипотечное кредитование только начало набирать обороты.

С другой стороны, в 2015 году индикатор поднялся на два стандартных отклонения близко к уровню 2000 года — однако глобального кризиса не случилось. Фактически хорошо сработал только один индикатор, основанный на разнице процентных ставок долгосрочных и краткосрочных облигаций.

Игра на понижение

Признаки падения рынка ипотечных бумаг сумел разглядеть финансист Джон Полсон. После чего ему удалось привлечь средства европейских инвесторов и вложить свыше 10 млрд долларов (от $12 до $28 млрд по разнящимся оценкам) в короткие позиции («шорт») на фондовых биржах, сыграв на понижение CDO / CMO.

Имя Джона Полсона прямо указано в книге «Игра на понижение. Тайные пружины финансовой катастрофы», которую в 2010 году написал успешный американский литератор Майкл Льюис. В 2015 году эта книга была экранизирована, а в 2016-м награждена «Оскаром» за лучший адаптированный сценарий. Из сценария фамилия Полсон исчезла, зато картина в доходчивой форме раскрыла историю, как несколько менеджеров хедж-фондов сколотили огромное состояние на понижении CMO. Некоторые цитаты из фильма:

Вы знаете, что эти кредиты выдают любому, что шевелится?

Я стою рядом с горящим домом. И предлагаю вам страховку от пожара.

Не знал, что на ипотечные облигации есть свопы. Теперь есть.

Вы поставили против американской экономики.

Он не просто считал, что вся система прогнила, он был уверен, что рушится весь мир.

Фильм получил немало положительных отзывов именно за историческую достоверность. Хотя нашлись и критики вроде обозревателя Холмана Дженкинса, утверждавшего, что у крупных банков «токсичные» ипотечные активы составляли где-то 2% портфеля, так что их было недостаточно, чтобы обвалить всю систему.

Последствия финансового кризиса 2008 года

Около миллиона американцев были вынуждены отдать залоговую жилую недвижимость кредиторам, около 100 тысяч семей остались без собственного жилья. Перенасыщение рынка недвижимости привело к спаду строительного сектора, ранее демонстрировавшего бурный рост и поддерживавшего национальную экономику.

Закрытие банков привело к увольнению персонала. Следом за ипотечным просел рынок автокредитования, что привело к обвалу объемов продаж автомобилей и уменьшению их производства как в США, так и странах-экспортерах авто. Кризис в банковском секторе привел к снижению объемов кредитования реальной экономики, спаду производства в других промышленных отраслях (помимо автомобилестроения).

Согласно заключению Вашингтонского института международных финансов, по итогам 2007 — первой половины 2008 года убытки мировой банковской системы достигли примерно $390 млрд., притом свыше половины пришлось на Еврозону. Капитализация компаний США резко снизилась на 30-40%, стран ЕС — на 40-50%. На 10% уменьшился объем мировой торговли.

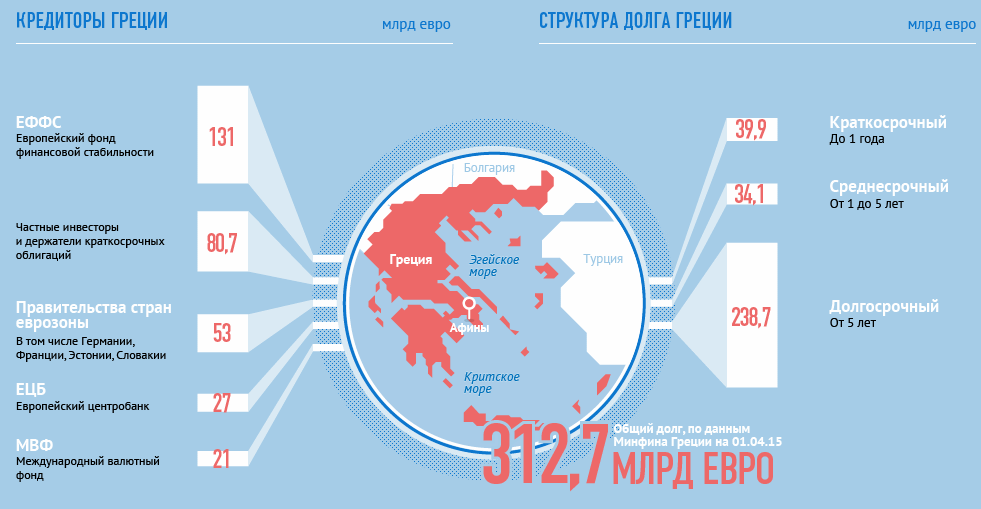

О том, что их страны попали в рецессию, официально объявляли власти Канады и Японии. Отголоском кризиса 2008 года стала последующая дефолтная ситуация с Грецией, вызвавшая головную боль в Европе.

Мировой экономический кризис и Россия

От кризиса 2008 в России первыми пострадали кредитно-финансовые организации Связь-банк и «КИТ Финанс». Владельцы первого были вынуждены продать 98% акций Внешэкономбанку, руководители второго — взять 22,5 миллиарда рублей кредита у Газпромбанка.

Только за сентябрь 2008 года на 54 млрд руб. (1,2%) уменьшились остатки на депозитных счетах физлиц в 50 крупнейших банковских организациях. Бегство вкладчиков обернулось банкротством нескольких банков, а многие другие преодолели кризис ликвидности только благодаря поддержке государства.

Финансовый кризис сильнейшим образом ударил по реальному сектору экономики, приведя к снижению на три четверти капитализации российских компаний за сентябрь-ноябрь 2008. Номинированный в долларах индекс РТС просел более, чем на 80%, т.е. заметно выше американского показателя. Оказавшись на пороге краха, предприятия были вынуждены снижать зарплаты и увольнять работников.

Также мировой экономический кризис привел к падению нефтяных цен до $61 за баррель со $147 — при том, что Россия принадлежит к крупным экспортерам, это оказалось вторым существенным ударом. В итоге темпы роста экономики РФ значительно сократились, а с ними и государственные проекты по строительству и развитию инфраструктуры.

Российские золотовалютные резервы «подтаяли» на 25%. Финансовый сектор страны и экономику России выручило наличие толстенной «кубышки» с запасами — ФНБ и Резервного фонда.

Уроки кризиса 2008

Если в 2000 году многие пребывали в неподдельной эйфории от высоких технологий, интернета и новых возможностей, то мировой финансовый кризис 2008 года оказался весьма рукотворным. Банки, в отличие от инвесторов, должны были понимать сложившуюся ситуацию — рыночные пузыри не новость в этой среде. При этом последствия кризиса отразились на множестве простых людей, тогда как в 2000 году пострадали в основном биржевые игроки. Этим 2008 год был похож на Великую Депрессию.

К счастью, спад был достаточно быстро преодолен и чрезвычайных мер вроде гувервилей, уличных похлебок и изъятия золота у населения (имевшего место в 1933 году) удалось избежать. Для оживления экономики использовалась минимальная процентная ставка, а также программа количественного смягчения.

При всех минусах финансового кризиса для корпораций и населения, для инвесторов любой серьезный кризис — это время возможностей. Особенно для новых инвесторов и особенно для молодых. Известный теоретик и практик инвестиций Бернштайн так и пишет: «если вы молоды, то встаньте на колени и помолитесь о падении фондового рынка».

Покупки в кризис сделали состояние многих инвесторов, в том числе Баффета. Кризис подобен распродаже — та же вещь, что вчера, сегодня имеет ценник со скидкой 30% или 40%. В реальной жизни вы непременно будете считать такую покупку выгодной, но на рынке вас пугает постоянное снижение цены и разговоры о крахе. Тем не менее зайдете ли вы в магазин, зависит только от вас.

Источник