- Рейтинг стран по уровню налоговой нагрузки на бизнес 2019

- Страны с самой низкой налоговой нагрузкой на бизнес

- 10. Кипр

- 9. Макао

- 8. Молдова

- 7. Науру

- 6. Парагвай

- 5. Киргизстан

- 4. Андорра

- 3. Венгрия

- 2. Туркменистан

- 1. Узбекистан

- В каких странах самая высокая налоговая нагрузка на бизнес

- Страны, где бизнес не облагается налогами

- Корпоративные налоги в России 2019

- Сколько налогов платят в России и мире

- Рейтинг налоговой нагрузки стран мира

- 28 комментариев для “Рейтинг налоговой нагрузки стран мира”

Рейтинг стран по уровню налоговой нагрузки на бизнес 2019

Список самых выгодных с точки зрения развития бизнеса стран составила Tax Foundations – некоммерческая налоговая организация. Ее эксперты уже более 80 лет занимаются подсчетом, кто где когда и сколько заплатил налогов.

Для составления рейтинга стран по уровню налоговой нагрузки на бизнес были изучены налоговые ставки на бизнес в более чем 200 странах мира. И оказалось, что за последние 30 лет ставка корпоративного налога постоянно снижается.

- В 1980 году средняя ставка налогов на прибыль была 46,63%.

- Сейчас усредненный показатель по 208 странам составляет примерно 23,03%.

- Даже США, традиционно придерживающиеся точки зрения, что бизнес должен платить (долгое время ставка налога там была одной из самых высоких в мире), немного ослабили налоговую хватку. Сейчас они ближе к середине списка.

Страны с самой низкой налоговой нагрузкой на бизнес

| Страна | Налоги |

|---|---|

| Кипр | 12.5% |

| Ирландия | 12.5% |

| Лихтенштейн | 12.5% |

| Macao | 12% |

| Молдова | 12% |

| андорра | 10% |

| Босния и Герцеговина | 10% |

| Болгария | 10% |

| Гибралтар | 10% |

| Киргизия | 10% |

| Бывшая югославская Республика Македония | 10% |

| Науру | 10% |

| Парагвай | 10% |

| Катар | 10% |

| Восточный Тимор | 10% |

| Республика Косово | 10% |

| Венгрия | 9% |

| Черногория | 9% |

| Туркменистан | 8% |

| Узбекистан | 7.5% |

10. Кипр

Ставка корпоративного налога: 12,5%

Европа в целом считается одним из самых благоприятных регионов для бизнеса с точки зрения налоговой нагрузки. В среднем налог на прибыль составляет там 18,38%. Что касается Кипра, он давно уже считается своего рода Мекка богачей, где серьезные бизнесмены отмывают деньги.

Правда, сами киприоты горячо протестуют против такой характеристики и утверждают, что привлекают бизнесменов со всего мира исключительно благоприятным налоговым режимом и облегченным процессом открытия собственного дела. А налогообложение страны полностью соответствует требованиям Евросоюза и ОЭСР.

Помимо Кипра, такая же ставка налога на бизнес есть в Ирландии и Лихтенштейне. Однако, у Ирландии своя специфика: 12,5% там берутся только с доходов, полученных от торговли. А вот если предприниматель что-нибудь производит или поставляет услуги, то ставка там уже более серьезная – 25%.

9. Макао

Ставка корпоративного налога: 12%

Следующей в рейтинге мест с самой низкой налоговой нагрузкой на бизнес идет Макао – наследие колониальной эпохи, которое Китай смог вернуть только в самом конце прошлого века.

Эта второй после Гонконга так называемый специальный административный район Китая. То есть территория, которая во многих отношениях остается самостоятельной. Например, у Макао собственная валюта. А в 2001 году был принят закон, легализирующий азартные игры. Благодаря ему на настоящий момент «китайский Лас-Вегас» является одним из ведущих игровых центров не только Азии, но и всего мира.

8. Молдова

Ставка корпоративного налога: 12%

А вот и первая постсоветская страна в списке государств с самой низкой налоговой нагрузкой на бизнес в 2019 году. Ставка корпоративного налога в Молдове составляет всего 12%, однако за истекшие 14 лет она не раз колебалась.

Самая высокая (20%) была зафиксирована в 2004 году, а самая низкая (0%) — в 2008 году. Возможно, благодаря такой низкой ставке крепнет внешняя торговля страны. За последние пару лет ее объем увеличился на 18,4%.

7. Науру

Ставка корпоративного налога: 10%

Это крошечное государство, расположенное на маленьком коралловом островке в Тихом Океане, с населением всего 10 тысяч человек. У страны даже нет собственной столицы, да она и не нужна при площади в 21 км2.

После варварской добычи фосфоритов остров переживает тяжелую экологическую катастрофу, и в попытке заработать денег в начале 90-х годов прошлого века было решено превратить Науру в оффшорную зону. Она стала настолько популярной, что финансовая организация, борющаяся с отмыванием капиталов, была вынуждена запретить создание на острове оффшорных банков. Однако и по сей день ставка корпоративного налога в Науру остается одной из самых низких в мире.

6. Парагвай

Ставка корпоративного налога: 10%

Важную часть экономики Парагвая составляет так называемый режим «Макила» – это когда крупные иностранные компании организовывают в странах Латинской Америки заводы по сборке изделий, пользуясь дешевизной местной рабочей силы и перспективами контрактной почасовой оплаты. Разумеется, никаких больничных и отпусков для работников не предусмотрено.

Занимаются этим в основном бизнесмены из США. «Почему именно они?», — можете спросить вы, взглянув на карту и отметив, что Парагвай от США находится дальше, чем Мексика, где подобные предприятия очень распространены. Все очень просто: ставка налога в Парагвае – самая низкая по всей Латинской Америке.

5. Киргизстан

Ставка корпоративного налога: 10%

Что общего у бывшей союзной республики СССР, самого безопасного государства в мире, занимающегося экспортом нефти и газа, и небольшого островного государства в Индийском океане? Только одно – низкая ставка корпоративного налога. Первая страна — Киргизстан, а два вторых — это Катар и Восточный Тимор.

4. Андорра

Ставка корпоративного налога: 10%

Крошечное государство, зажатое между Францией и Испанией выгодно отличается от своих соседей налоговой политикой. Например, андоррцы ввели подоходный налог только в 2015 году и то под давлением Европейского союза. Однако эта небольшая страна по-прежнему считается идеальной стартовой позицией для эмигрантов, мечтающих заработать деньги. В ней нет ни налога на имущество, налога на дарение и даже налога на наследство, а налог на доходы начисляется только при продаже имущества. Причем стать гражданином страны можно, только либо создав в стране предприятие, либо путем инвестирования в уже существующее.

Помимо Андорры десятипроцентным налогом на бизнес может похвастаться Болгария — одна из самых любимых европейскими предпринимателями стран. Кроме низкой налоговой ставки (кстати, для частных лиц это те же самые 10%), бизнесменов привлекает ее удобное территориальное расположение, развитая инфраструктура и традиционные для стран бывшего Восточного блока низкие зарплаты работников.

3. Венгрия

Ставка корпоративного налога: 9%

Несмотря на то что Венгрия все еще остается страной, зависимой от Европейского союза и его дотаций, прогнозы ее развития самые благоприятные. Правительство Орбана (премьер-министра страны) сумело добиться роста ВВП и общего улучшения благосостояния населения.

Возможно, не последнюю роль в этом сыграла одна из самых низких корпоративных налоговых ставок в Европе. Венгерское правительство не только завлекает иностранные компании, но и поддерживает рост своих собственных малых предприятий. А на рынке труда полным-полно квалифицированных специалистов по более низкой, чем обычно в Европе, цене.

Пример с Венгрии берет и Черногория – небольшое балканское государство, пытающееся выжить за счет привлечения иностранных инвесторов. Ее выгодно отличает как низкая ставка налога на предпринимательство, так и прозрачность налоговой системы. Черногория просто вынуждена вести себя прилично, ведь иначе ее не пустят в ЕС, чего страна всеми силами пытается добиться.

2. Туркменистан

Ставка корпоративного налога: 8%

Столь приятная для бизнесменов цифра относится только к резидентам – жителям Туркменистана. Именно их предприятия облагаются налогом в 8%. Для индивидуальных предпринимателей-резидентов ставка еще ниже и составляет всего 2%.

А вот иностранцам придется платить уже побольше. Для них ставка корпоративного налога составляет 20% в соответствии с «Законом о нефти».

1. Узбекистан

Ставка корпоративного налога: 7,5%

Такая низкая ставка корпоративного налога — это своего рода «общая температура по больнице». В Узбекистане для разных предприятий ставка разная.

- Стандартная – 12%.

- Для коммерческих банков – 20% (ее еще и снизили с 22%, как было в прошлом году).

- А вот операторам мобильной связи придется платить больше – для них ставка увеличилась с 14 до 20%.

- Малым же бизнесом заниматься в Узбекистане с налоговой точки зрения чуть выгоднее. Для него ставка налога уменьшилась до 4%.

В каких странах самая высокая налоговая нагрузка на бизнес

| Страна | Налоги |

|---|---|

| Объединенные Арабские Эмираты | 55% |

| Коморские острова | 50% |

| Пуэрто-Рико | 39% |

| Суринам | 36% |

| Чад | 35% |

| Демократическая Республика Конго | 35% |

| Экваториальная Гвинея | 35% |

| Гвинея | 35% |

| Индия | 35% |

| Кирибати | 35% |

| Мальта | 35% |

| Сен-Мартен | 35% |

| Судан | 35% |

| Замбия | 35% |

| Синт-Мартен | 35% |

| Франция | 34.43% |

| Бразилия | 34% |

| Венесуэла | 34% |

| Реюньон | 33.33% |

| Камерун | 33% |

Лидируют тут Объединенные Арабские Эмираты с ужасающей для бизнесмена цифрой – 55%. Уточним, что такой налоговой ставкой облагаются только иностранные компании, занимающиеся добычей и переработкой нефти, а также зарубежные банкиры. А вот к своим предпринимателям в ОАЭ отношение гораздо мягче.

Потом идут развивающиеся страны с неустойчивой экономикой, расположенные в Африке и Южной Америке. Ставка налога у них от 50 до 33%. Из крупных, динамично развивающихся стран самая высокая налоговая ставка у Индии и Бразилии (35 и 34% соответственно).

В списке «прижимистых» стран есть даже две европейские – Франция (ставка 34,43%) и Мальта (35%). Немудрено, что французы предпочитают организовывать бизнес где-нибудь за пределами собственной страны.

Страны, где бизнес не облагается налогами

- Ангилья

- Багамские острова

- Бахрейн

- Бермуды

- Каймановы острова

- Гернси

- Остров Мэн

- Джерси

- Палау

- Острова Теркс и Кайкос

- Вануату

- Британские Виргинские Острова

Корпоративные налоги в России 2019

Российские корпоративные налоги и налоговые обязательства варьируются в зависимости от структуры бизнеса. Вот как выглядит таблица налоговой нагрузки в России в 2019 году в зависимости от различных видов экономической деятельности по данным ФНС.

Источник

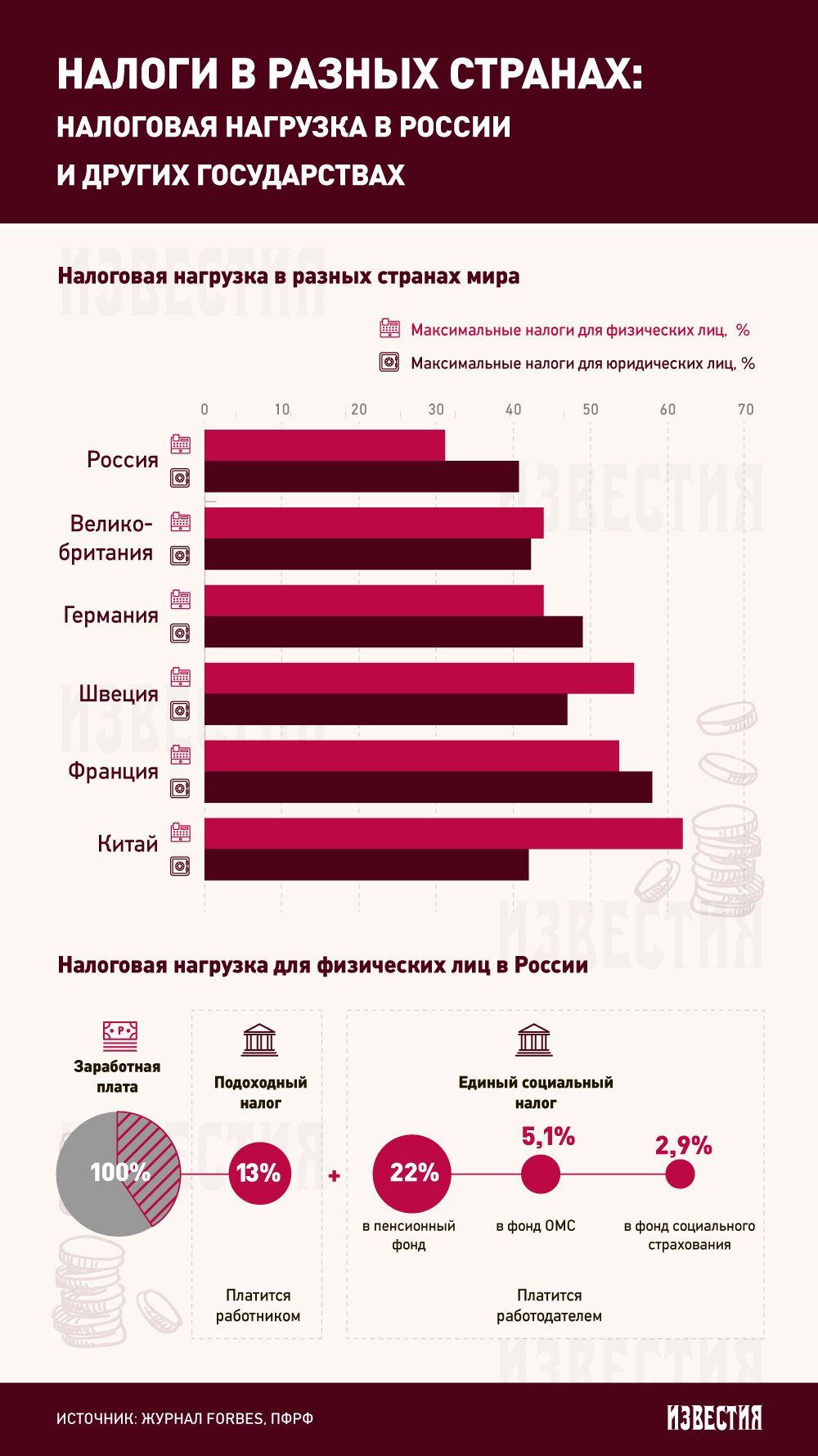

Сколько налогов платят в России и мире

Известно, что в России — одни из самых невысоких налогов для физических лиц по сравнению с другими развитыми странами. При этом сами россияне отчисляют в бюджет только 13% от своей зарплаты, а большую часть выплат — в пенсионный фонд, фонд ОМС и фонд социального страхования — делает на них работодатель. В результате общая сумма налоговых выплат составляет около 30%, что вдвое ниже, чем, например, в Китае. Там отчисления граждан в бюджет составляют около 60% от зарплаты.

При этом налоговая нагрузка на юридических лиц в России находится на среднем мировом уровне и составляет около 40% от дохода. Этот показатель близок к уровню налоговой нагрузки в Великобритании и немного ниже, чем налоги для юрлиц в Германии, — там в казну отчисляется около 50% от дохода. Самые высокие налоги для юридических лиц во Франции, где они составляют почти 60%.

Как живется налогоплательщикам в разных странах мира, и сколько российские работодатели отчисляют на пенсии и здравоохранение — в инфографике «Известий».

Авторское право на систему визуализации содержимого портала iz.ru, а также на исходные данные, включая тексты, фотографии, аудио- и видеоматериалы, графические изображения, иные произведения и товарные знаки принадлежит ООО «МИЦ «Известия». Указанная информация охраняется в соответствии с законодательством РФ и международными соглашениями.

Частичное цитирование возможно только при условии гиперссылки на iz.ru.

АО «АБ «РОССИЯ» — партнер рубрики «Экономика»

Сайт функционирует поддержке Федерального агентства коммуникациям.

Ответственность за содержание любых рекламных материалов, размещенных на портале, несет рекламодатель.

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций. Свидетельства о регистрации ЭЛ № ФС 77 — 76208 от 8 июля 2019 года, ЭЛ № ФС 77 — 72003 от 26 декабря 2019 года

Все права защищены © ООО «МИЦ «Известия», 2021

Источник

Рейтинг налоговой нагрузки стран мира

В своей работе менеджера я постоянно использую различные показатели деятельности (KPI). Меня заинтересовали своего рода KPI макроэкономического уровня. Ранее я рассказал о том, каким является уровень коррупции в России и странах мира по оценкам Центра антикоррупционных исследований и инициатив Transparency International. Затем я рассмотрел динамику еще одного макроэкономического показателя – рейтинга экономической свободы, формируемого Американским исследовательским центром «Фонд наследия» (The Heritage Foundation) и газетой The Wall Street Journal.

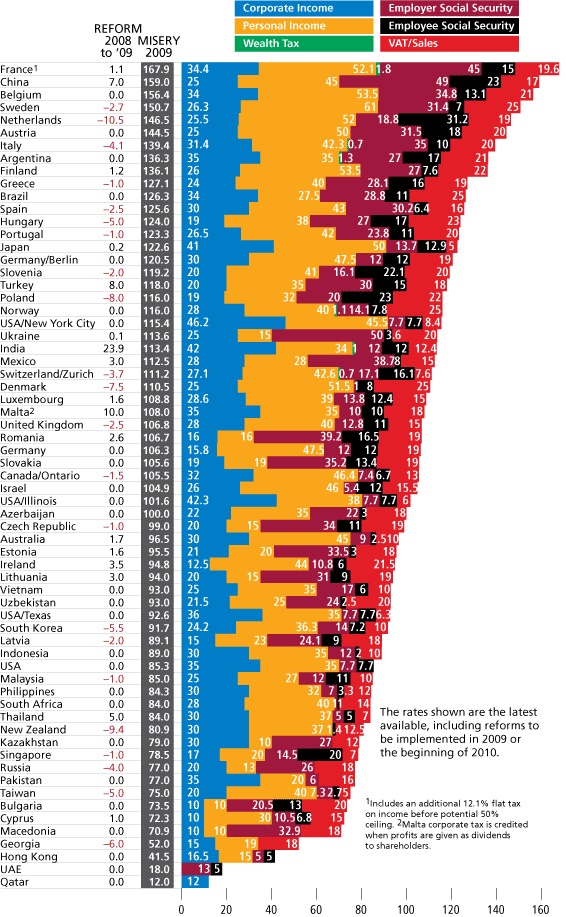

Сегодня – несколько слов и картинок о налоговой нагрузке в странах мира. Этот рейтинг с середины 2000-х публикует журнал Forbes. Последний, найденный мною, анализ относится к 2009-му году (рис. 1). Мне не попалась информация, почему Forbes перестал публиковать такой рейтинг.

Рис. 1. Рейтинг налоговой нагрузки по данным журнала Forbes, 2009. Corporate Income – налог на прибыль, Personal Income – НДФЛ, Wealth Tax – налог на богатство, Employer Social Security – налог на социальное обеспечение, взимаемый с работодателя, Employee Social Security – налог на социальное обеспечение, взимаемый с работника, VAT/Sales – НДС / налог с продаж. Все числа – проценты. Первая колонка – изменение суммарной ставки за год; вторая колонка – суммарное налоговое бремя; далее – вклад различных налогов.

Скачать заметку в формате Word, графики в формате Excel

Видно, что в Российской Федерации налоговая нагрузка одна из самых низких в мире. Любопытно, что в некоторых странах имеется несколько налоговых режимов. Например, в США, Канаде, Германии, Швейцарии.

Самый высокий налог на прибыль в штате Нью-Йорк, 46,2%; в Объединенных арабских эмиратах налога на прибыль нет (рис. 2). По налогу на доходы физических лиц лидирует социалистическая Швеция – 61%. И в целом страны Западной Европы наверху этого рейтинга.

Рис. 2. Рейтинг налога на прибыль и налога на доходы физических лиц. Числа – проценты; ; чтобы увеличить изображение кликните на нем правой кнопкой мыши и выберите Открыть картинку в новой вкладке

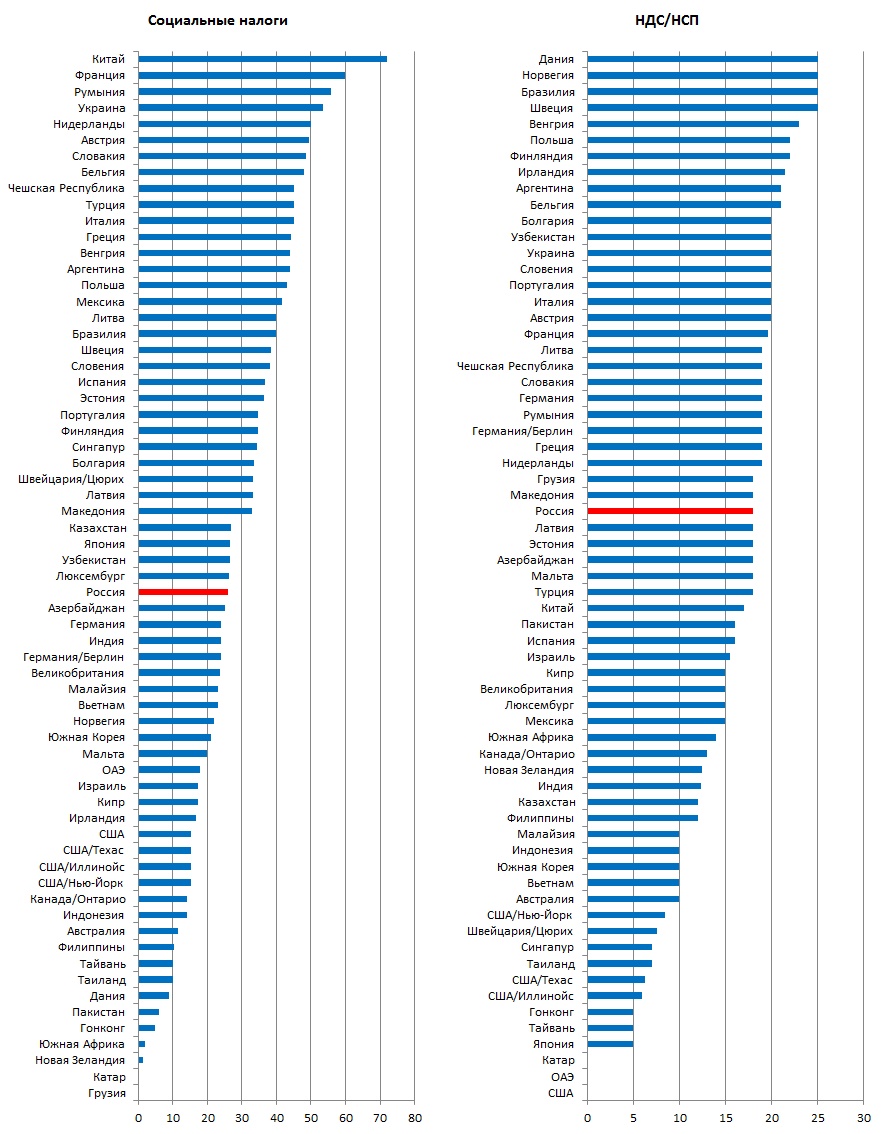

В то время, как по налогу на прибыль и НДФЛ Россия среди «лидеров», по социальным налогам и НДС мы в серединке рейтингов (рис. 3).

Рис. 3. Рейтинг социальных налогов и НДС/НСП. Числа – проценты

Налог на богатство используется лишь в шести регионах: Аргентине, Индии, Италии, Норвегии, Франции, Цюрихе (Швейцария).

И еще одна любопытная деталь, ранее я писал, что индексы восприятия коррупции и экономической свободы весьма сильно коррелируют (коэффициент корреляции – 76%). В то же время между налоговой нагрузкой и индексом экономической свободы наблюдается довольно слабая отрицательная корреляция, то есть чем выше экономическая свобода, тем ниже налоговая нагрузка (рис. 4).

Рис. 4. Корреляция налоговой нагрузки (выраженной в процентах) и индекса экономической свободы (условные единицы, 0 – мало свободы, 100 – абсолютная свобода)

Позже проверю, нет ли корреляции между налоговой нагрузкой и ВВП на душу населения.

28 комментариев для “Рейтинг налоговой нагрузки стран мира”

Спасибо за статью, познавательно. Но по сравнению ставок налогов, судить о величине налогообложения, по моему нельзя, важно рассматривать, как рассчитывается налогооблагаемая база. Понятно, что сделать это сложно, давно интересен вопрос, все что читал на эту тему привело к мнению, что сравнивать налоги можно только по совокупным налогам которые платят похожие организации в разных странах, например интересная статья в таком ключе по США http://habrahabr.ru/post/140963/.

Очень полезная статья! Благодарю от всей души. Единственный нюанс, не могли бы вы указать единицы измерения на всех графиках? Заранее спасибо.

Юля, все числа в процентах – ведь это налоговые ставки. Добавил в подрисуночные подписи.

Итого общая налоговая нагрузка в России 65%. И от неё не отвертеться.

Ещё как отвертеться. От налога на прибыль легко уйти , вернее значительно его уменьшить. Самый противный это НДС. Вот от него не отвертеться.

давно это было — сейчас несколько другая ситуация. во вторых — проценты процентами но деньги деньгами — если у меня после выплат остаётся миллион при нынешних ценах — да хоть 90 пусть берут налогов процентов а если у меня после выплат остаётся 15 тысяч — то как то душновато

и не забывайте что есть такая вещь как таможенные пошлины- так в англии тонер для Ксерокс дс12 стоит 800 руб за тубу, в москве предлагаю за 1800 самое дешовое а в красноярске у меня под 4000 требуют. вот вам и ставки налогов. тоже самое и с бензином — в нём 50 % цены акцизы — а это тоже налог есть. так что считайте ещё и скрытые налоги и после этого наши налоги можно смело на 1.5 умножить

В США нет НДС, там налог с продаж

там некорректно перевели «VAT/Sales», что означает «НДС или НСП»

Анализ в корне не точный, и даёт малую оценку о ситуации по странам. Верно было сказано, что не учитываются таможенные платежи, при этом в стране с подавляющим импортной составляющей. Любой налог, ложиться на конечного потребителя, поэтому добавляем смело налог на добычу полезных ископаемых-одна из причин, почему бензин стоит у нас 33 руб за литр, а не 12 как в некторых нефтедобывающих. Т.е. необходимо смотреть постпления в бюджет от налогов и учитывать все ставки указанные там.

Согласно постулатам А.Смита, всё в конечном итоге ложится в цену. 🙂 Вы также учтите и то, что некоторые страны берут налогов больше в одном месте (с одной деятельности или продуктов) и за счёт этого дотируют в другом месте. Например, наши страховые выплаты на обязательное медиц.страхование и нашу бесплатную медицину. А в других странах — наоборот.

а у нас всё платит гражданин , пока работает

Mike, я готов вступить с Вами в обсуждение, если изложите свою точку зрения в корректной форме

Могу добавить, что с 2008 года во многих странах изменения были в налогообложении и выдавать их сейчас в сравнении бессмысленно

Реальные ОБЯЗАТЕЛЬНЫЕ налоги на ЗП, Тем кто думает что у нас 13% Налог на доходы физических лиц (НДФЛ)

Налогом облагаются доходы физического лица, получаемые у работодателя, – его заработная плата, премии и т.п. Обязанность перечислять НДФЛ в бюджет возложена на работодателя. Таким образом, работодатель начисляет работнику заработную плату, рассчитывает за него НДФЛ и перечисляет его в бюджет, а работнику выдает на руки зарплату за минусом налога.

В большинстве случаев ставка НДФЛ составляет 13%. Это означает, что для того чтобы работник получил на руки 10 000 рублей, работодатель должен начислить ему заработную плату в размере 11 500 рублей, из этой суммы удержать и перечислить в бюджет 13%, т.е. 1500 рублей, а физическому лицу выдать на руки остаток – 10 000 рублей.

НДФЛ перечисляется в бюджет ежемесячно не позднее дня выдачи работникам заработной платы.

Взносы во внебюджетные фонды

Работодатели также обязаны ежемесячно с начисленной заработной платы сотрудника рассчитывать взносы во внебюджетные фонды: на обязательное пенсионное страхование, на обязательное медицинское страхование, на обязательное социальное страхование на случай временной нетрудоспособности и на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний.

Размер взносов зависит от системы налогообложения компании или ИП и от осуществляемого вида деятельности. Общий размер взносов для большинства компаний и ИП составляет 30,2%.

Указанные взносы рассчитываются ежемесячно и перечисляются в бюджет не позднее 15-го числа следующего месяца. Отчетность по уплаченным взносам представляется ежеквартально в пенсионный фонд и фонд социального страхования.

Таким образом, чтобы выплатить работнику заработную плату в 10 000 рублей, работодатель должен потратить: 11 500 (зарплата на руки + НДФЛ) + 11 500*30.2% (взносы в фонды) = 14973 рубля.

Но это ещё не всё. Все физические лица «платят» налог на добавленную стоимость НДС 18% и никто им его никогда не вернёт. Дело в том что всё что у нас продаётся производится плательщиками НДС и им возмещают его, но такой процедуры нет для обычных людей. Ко всей продукции сразу приклеевается НДС и с улыбкой продаётся физ. лицам. Есть фирмы не плательщики НДС, но они ведь вынуждены покупать составляющие товара с НДС. В товаре на рынке тоже есть НДС, образно он выражается в том что цена формируется исходя из цены в крупном магазине в котором НДС уже включён.

Итого общая налоговая нагрузка в России 65%. И от неё не отвертеться.

Налоговая нагрузка в стране выше 65%, но не так просто считается, как у Вас, т.к. зарплата в конечном продукте не превышает 20%, значит и налоги от ФОТ 7-8%. А НДС существует практически во всех странах, в различных вариантах (5-25,5%).

Источник