- Доходность акций и облигаций по странам мира

- Как изменился мировой рынок ценных бумаг за сто лет

- Историческая доходность акций и облигаций по странам

- 1900-2014 (115 лет)

- 1965-2014 (50 лет)

- 2000-2014 (15 лет)

- Реальный рост вложений за 115 лет

- Сравнение реальной доходности акций и облигаций

- Выводы

- Динамика нормы прибыли в США и необходимые выводы для России

Доходность акций и облигаций по странам мира

Автор: Алексей Мартынов · Опубликовано 18.05.2015 · Обновлено 16.08.2015

Для этого я взял ежегодный отчет банка Credit Suisse Global Investment Returns Yearbook 2015. Исследование охватывает 25 стран и 115 лет (1900-2014). Список включает в себя:

- две страны Северной Америки: США и Канада;

- десять европейских государств, входящих в Евросоюз: Австрия, Бельгия, Финляндия, Франция, Германия, Ирландия, Италия, Нидерланды, Португалия и Испания;

- шесть европейских стран, не входящих в состав Евросоюза: Дания, Норвегия, Россия, Швеция, Швейцария и Великобритания;

- четыре страны азиатско-тихоокеанского региона: Австралия, Китай, Япония, Новая Зеландия;

- одна страна Африканского континента: ЮАР.

В отчете содержится много интересной информации, в том числе данные по реальной доходности акций, облигаций и краткосрочных векселей с учетом инфляции. То есть доходность отражает реальное увеличение покупательной способности вложений.

Как изменился мировой рынок ценных бумаг за сто лет

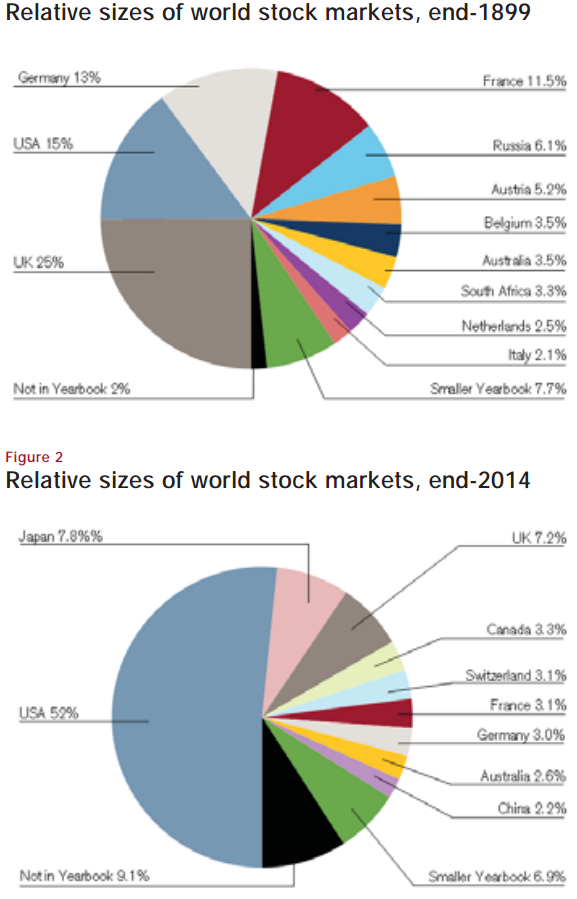

В 1900 году эти 25 стран составляли 98% общей капитализации глобального рынка ценных бумаг. За сто с лишним лет структура мировой экономики поменялась, и в 2014 году их доля уменьшилась до 90%.

В 1900 году крупнейшим фондовым рынком был рынок Великобритании, он занимал четверть мирового рынка ценных бумаг. На втором месте по капитализации шел рынок США, третьим был рынок Германии, четвертым Франции, пятым — России. В Российской Империи торги проходили на Санкт-Петербургской фондовой бирже. Тогда фондовый рынок Российской Империи бурно рос и развивался, а доходность российских акций с 1865 года опередила доходность акций на нью-йоркской фондовой бирже. Доля российского фондового рынка в общей мировой капитализации превышала 6%.

К 2014 году структура мирового рынка ценных бумаг изменилась. Теперь крупнейшую долю в мире по капитализации занимает рынок США с долей 52%, на втором месте рынок Японии, третье место занимает рынок акций Великобритании, четвертое место — Канада, на пятом месте идут Швейцария, Франция и Германия. Сегодня Российский фондовый рынок по капитализации не входит даже в первую десятку. После Октябрьской революции в 1917 году Санкт-Петербургская фондовая биржа закрылась и не открывалась до 90-х годов. Инвесторы, имевшие вложения в ценные бумаги Российской Империи, потеряли все свои вложения.

Историческая доходность акций и облигаций по странам

Отчет содержит данные по среднегодовой реальной доходности инвестиций в акции (equites), долгосрочные облигации (bonds) и краткосрочные векселя (bills). На основе этих данных можно оценить, какую среднюю ежегодную реальную доходность получил бы инвестор, вложив свои деньги в ценные бумаги той или иной страны. Результаты за вычетом инфляции и с учетом реинвестирования доходов. Данные поделены на три периода:

- 115 лет (1900-2014)

- 50 лет (1965-2014)

- 15 лет (2000-2014)

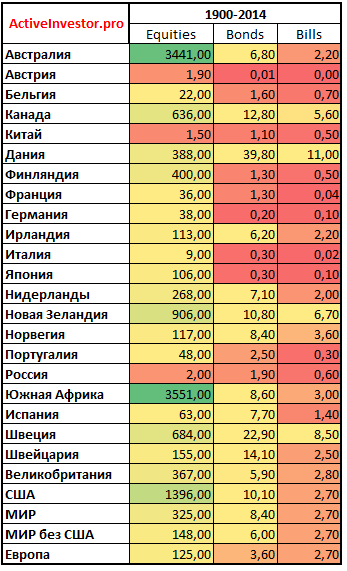

Цифры по всем 25 странам я собрал в единую таблицу, которую предлагаю вашему вниманию.

1900-2014 (115 лет)

За 115 лет наибольшую прибыль принесли акции Южной Африки (7,4%), Австралии (7,3%) и США (6,5%). Среди облигаций эффективнее всего были бумаги Дании (3,3%), Швеции (2,8%) и Швейцарии (2,3%). Вложения в краткосрочные векселя принесли наименьшую выгоду, в некоторых государствах они даже не спасли вложения от инфляции. Хуже всего в 20-м веке пришлось ценным бумагам Австрии, России и Китая, где инвесторы потеряли 100% своих вложений.

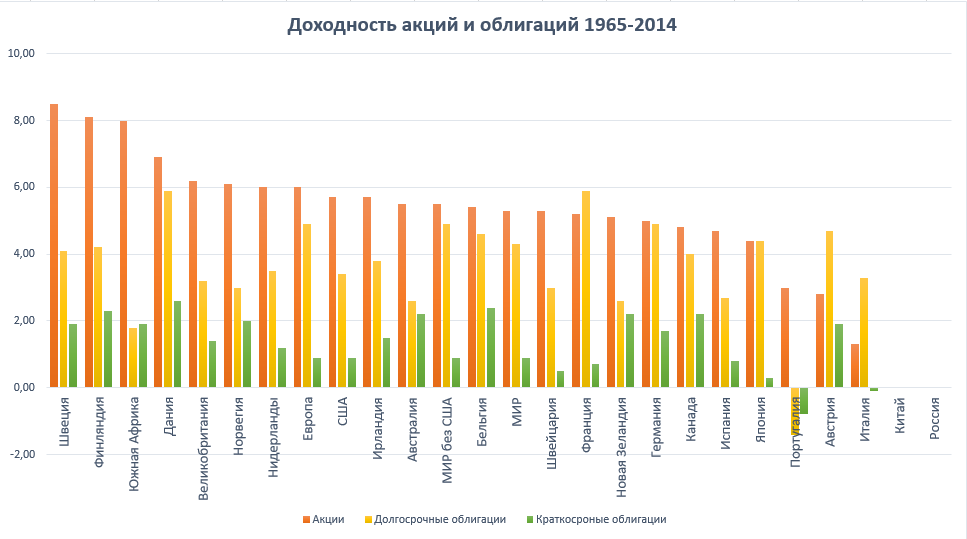

1965-2014 (50 лет)

За 50 лет выгоднее всего оказались акции Швеции (8,5%), Южной Африки (8%) и Финляндии (8,1%). Вложения в долговые бумаги наиболее эффективны были в Дании (5,9%), Франции (5,9%) и Германии (4,9%). Наихудшие результаты показали ценные бумаги Португалии и Италии.

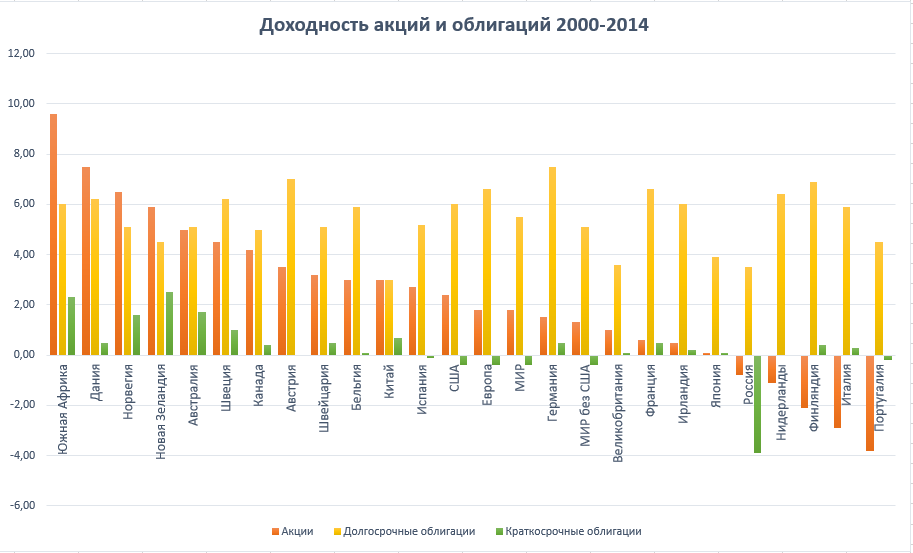

2000-2014 (15 лет)

В 21-м веке за 15 последних лет лучший результат показали акции Южной Африки (9,6%), Дании (7,5%) и Норвегии (6,5%). Среди бондов эффективнее всего оказались бумаги Германии (7,5%), Австрии (7%) и Финляндии (6,9%). Так как в 90-х годах российский фондовый рынок возродился, а Россия получила инвестиционный рейтинг, то исследователи включили ее в отчет за последние 15 лет. Реальная доходность российских ценных бумаг оказалась следующей: акции -0,8%, долгосрочные бонды 3,5%, краткосрочные облигации -3,9%. К сожалению, из отчета не ясно, каким образом был получен данный результат и какова методика расчетов, так как доходность российских акций в рублях с 2000 года опередила рублевую инфляцию, то есть оказалась положительной. Если знаете правильный ответ, напишите в комментариях.

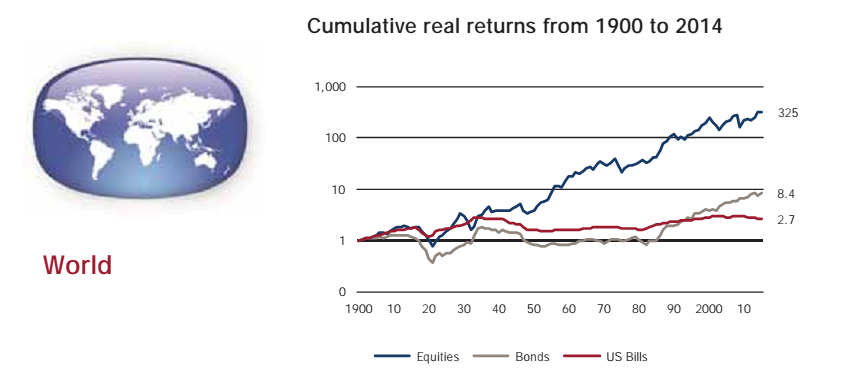

Реальный рост вложений за 115 лет

Важно понимать, что столь небольшие цифры — это проценты сверх инфляции. Если бы инвестор вложил в 1900 году 1 доллар в акции, то к 2014 году его доллар в реальном выражении вырос бы до значений, представленных в этой таблице.

Суммы в этой таблице соответствуют реальной покупательной способности. За 115 лет доллар, вложенный в акции ЮАР в 1900 году, вырос бы до 3551 сегодня. На втором месте акции Австралии, где вложения выросли бы в 3441 раз. Бонды Швеции и Дании увеличили бы 1 доллар в 22,9 и 39,8 раз соответственно. В среднем по миру, акции увеличили покупательную способность вложений в 325 раз, долгосрочные облигации в 8,4 раза, краткосрочные векселя в 2,7 раза.

Сравнение реальной доходности акций и облигаций

Картинки ниже показывают данные из таблицы выше в графическом виде. Результаты упорядочены в порядке убывания.

Если рассматривать период с 1900 по 2014 год, то можно заметить, что во всех странах эффективность акций превзошла остальные инструменты. Наихудшие результаты показали европейские государства, которые в 20-м веке пережили две крупномасштабные войны на своих территориях: Австрия, Бельгия, Франция, Германия. Но что интересно, даже с учетом войн за 115 лет акции показали положительную реальную доходность, то есть обогнали инфляцию. А наибольшую прибыль принесли страны удаленные от военных конфликтов: Австралия, ЮАР, США, Канада, Новая Зеландия. Средняя доходность по миру составила 5,2% — акции, 1,9% — бонды, 0,9% — векселя.

Если взять период с 1965 по 2014 год, то и на этом отрезке акции оказались лучше. На этот раз в лидерах оказались многие европейские государства: Швеция, Финляндия, Дания, Великобритания, Норвегия. Средняя результаты по миру: 5,3% по акциям, 4,3% по облигациям и 0,9% по векселям.

В начале 21-го века тенденция сменилась: в большинстве стран бонды опередили доходность акций. В среднем по миру доходность акций составила 1,8%, долгосрочных бондов 5,5%. Это говорит о том, что акции не всегда превосходят облигации.

Выводы

Выводы

На долгосрочных периодах 100 и 50 лет акции опередили облигации в большинстве государств. В целом по миру годовая эффективность акций за 115 лет составила 5,2%, бондов 1,9%, векселей 0,9%. Но во второй половине 20-го века доходность долговых бумаг сильно приблизилась к доходности акций: за 50 лет она составила 5,3% и 4,3% соответственно. А в начале 21-го века активы поменялись местами: прибыльность долгосрочных облигаций опередила акции.

Вложения в краткосрочные облигации и векселя показали наименьшую эффективность на всех отрезках времени. То есть депозиты, которые служат в этой роли в России, являются наихудшим способом вложения денег на долгий срок.

Наилучшие результаты показали акции тех стран, которые были удалены от военных конфликтов и на территории которых не происходило крупномасштабных боевых действий. То есть удаленность от горячих точек и геополитических конфликтов благоприятно отражается на прибыли ценных бумаг. К примеру деньги, вложенные в европейские акции, пережившие две войны, увеличились бы в 125 раз, а деньги, вложенные в акции всего мира, в 325 раз. Это говорит о необходимости страновой диверсификации вложений.

Источник

Динамика нормы прибыли в США и необходимые выводы для России

Опубликовано 27.12.2009 автором Владимир Сидоров в разделе Экономическая реальность комментариев 36

|

Сейчас уже почти все считают, что все началось с банкротства крупнейшей страховой структуры «Леман бразерс». Хотя началось все раньше – с банкротства целого ряда американских банков. Но само по себе рутинное банкротство нескольких банков, пусть даже крупных, не могло впечатлить Запад.

Дело в том, что на Западе было налажено производство эдакого эликсира финансового бессмертия – страховок вкладов в банках. На производстве и продаже такого «эликсира» и специализировались «братья Леманы». Когда выяснилось, что «эликсир финансового бессмертия» в виде лемановских «страховок» абсолютно не помогает – только тогда западным вкладчикам стало страшно. И зловеще зазвучали шипящие в конце этого интернационального слова — «депрессия».

Однако это все о том, КАК. Нас же должно больше интересовать не как, а ПОЧЕМУ.

Все самые подробные рассказы о финансовых проблемах в США, о невозвратах кредитов и так далее по сути только отвлекают от основного вопроса. Конечно, нетрудно взять имеющуюся в изобилии статистику и прочитать целую лекцию о том, как миллионы американцев не вернули кредиты. Бесплодность таковой лекции станет очевидной, если после нее просто слегка переформулировать основной вопрос: а ПОЧЕМУ миллионы американцев не вернули кредиты (= почему наступила депрессия)?

Первопричина этой «депрессии», как и любой другой – в динамике математических соотношений между объемами задействуемых капиталов и прибылью. В принципе это очень просто! Допустим, группа капиталистов авансировала («вложила») миллиард долларов и через год получила 200 миллионов долларов прибыли. В таком случае НОРМА ПРИБЫЛИ (это понятие придется еще разобрать!) равна 20 процентам.

Взбодренные успехом, те же капиталисты на следующий год авансировали («вложили») тот же миллиард и еще половину от прибыли, то есть всего авансировали миллиард сто миллионов долларов. Нашлись и еще группы капиталистов, которые решили последовать примеру своих удачливых конкурентов и перебросили в данную сферу вложений еще миллиарда два-три. Таким образом, экспансия капитала в эту прибыльную сферу экономики уже оценивается цифрой в три-четыре миллиарда.

Но по всем законам производства, торговли и финансового обращения прибыль возрастает гораздо медленнее. Даже при невероятных темпах роста на 50% в год прибыль окажется равной 300 миллионам долларов, а отношение ее к авансированному капиталу (НОРМА ПРИБЫЛИ!) снизится более чем вдвое. Чем быстрее рост инвестиций в данную сферу – тем быстрее падает норма прибыли, тем скорее наступает коллапс, та самая «депрессия».

Для знакомых с системой американской статистики исчисление нормы прибыли в экономике США в принципе не представляет собой никакой сложности, если бы этот вопрос не был просто запутан в различных монографиях. Правда, с одной «сложностью» разобраться придется: использовать ли при вычислениях прибыль ДО уплаты налогов или же ПОСЛЕ уплаты налогов? В первом случае исчисляется прибыль не капиталистов как таковых, а прибыль воображаемой единой общенациональной американской корпорации. Но в таком случае показатель теряет смысл, так как настоящие стимулы капиталистического роста – именно в индивидуальной или корпоративной прибыли. Поэтому следует брать прибыль ПОСЛЕ уплаты налогов.

Еще одна тонкость состоит в том, что американская общенациональная статистика трактует понятие «после уплаты налогов» как прибыль, остающуюся после уплаты только общефедеральных налогов, не принимая во внимание налоги отдельных штатов и муниципалитетов. Все эти тонкости рассмотрены мною в работе «Кардиограмма капитализма », которая доступна в сети Интернет.

В первой же главе этой работы графически показана годовая динамика нормы прибыли в США с 1947 года. Во избежание ошибок из-за неучета местных налогов график «подстрахован» еще одним публикуемым в США показателем – отношением прибыли к продажам. Этот показатель несколько занижает норму прибыли, так как оставляет в знаменателе прибыль и налоги, хотя они к авансированному капиталу не относятся. Зато такое «занижение» компенсирует возможную ошибку вследствие игнорирования местных налогов. В целом на графике получаются две близких идеально повторяющих друг друга кривые, которые дают объективное представление о норме прибыли в США в разные годы.

Предыдущий раунд «игры» между инвестируемым капиталом и нормой прибыли состоялся в 1993 – 2001 годах. Период между депрессиями 1993 года и 2001 года характеризовался нормой прибыли до 7 процентов. В следующем цикле этот показатель был превзойден и достиг 9%. Казалось, еще немного – и повторится начало пятидесятых годов, когда норма прибыли достигала 11%. Но полувековой рекорд был уже сам по себе предупреждением: чем выше взлетала норма прибыли, чем больше возбуждался к инвестициям капитал, тем ниже, тем глубже должно было оказаться падение. А на горизонте все больше вырастала и еще одна роковая для капитализма проблема, которая неминуемо превращала обычный кризис в катастрофу…

Известная из марксистских учебников общая историческая тенденция нормы прибыли к понижению всегда была предметом споров и спекуляций. Внятно марксисты показать эту тенденцию во второй половине двадцатого века не смогли. Но не потому, что тенденция не существовала. Просто в марксистских источниках этого периода само понятие времени и истории трактовалось слишком буквально – как течение времени по годам. Но на соответствующих графиках норма прибыли выделывала весьма затейливые выкрутасы, и только при очень уж внимательном взгляде и при большом желании можно было высмотреть общую тенденцию к понижению со второй половины двадцатого века.

В принципе ее можно увидеть и на вышеупомянутом графике, но при повышенном внимании и, возможно, при повышенном желании. Дело, однако, меняется, если понимать время еще и как процесс смены технологий, как последовательность технологических эпох. При таком подходе изучение все той же нормы прибыли в отраслевом разрезе приводит к выводам потрясающим. Во второй главе «Кардиограммы капитализма» мною приведен график прибылей в целом в обрабатывающей промышленности в США и на его фоне – в отраслях «электрооборудование и приборостроение» и «компьютеры и электроника». По последним двум позициям линия стартует от 1998 года, так как до этого времени американская общенациональная статистика от публикации соответствующих данных воздерживалась. Очевидно, не случайно.

Дело в том, что и отрасли компьютеров и электроники, и отрасли электрооборудования и приборостроения практически не приносят прибыли и просто напрашиваются к отнесению их к числу «планово-убыточных». При общих с 1959 года колебаниях возле нулевой отметки отрасль «электрооборудование и приборостроение» даже в период общего бума в 2005 и в 2006 годах работала в убыток. Что же касается «компьютеров и электроники», то здесь за недолгий период после выхода в статистический «свет» производство было планово-убыточным в 1999, 2001, 2002, 2003, 2004 годах, а в остальные годы приносило нулевую прибыль. По всем законам так называемого «рынка» это должно было вызвать переток капиталов из таких отраслей в более прибыльные сферы. Очевидно, таковой переток и происходил, если только указанные отрасли изначально не создавались и не поддерживались как отрасли преимущественно государственные. То есть исследование нормы прибыли в предложенном здесь разрезе неминуемо приводит к выводу о существовании в экономике США как бы «социалистического сегмента» на неприбыльных, но решающих направлениях научно-технического прогресса.

Этот сегмент существует за счет перераспределения в него средств, получаемых американским государством:

1) в виде налогов,

2) от участия государственной ФРС в ссудно-ростовщической деятельности,

3) от вывоза капитала.

Достаточны ли сейчас эти источники для вывода из кризиса передовых производств? Или же эти передовые производства станут для экономики США непосильным балластом?

— И денег никаким насосом

Это из «Фауста». Пусть и не стихами, но примерно о том же рапортует и американская статистика. В следующих трех главах «Кардиограммы капитализма» рассмотрены три источника американской казны. В тезисном виде главные выводы следующие: До конца пятидесятых годов в США господствовала и усиливалась политика перекачек средств в казну от миллиардеров. При Эйзенхауэре она привела к тому, что в казну изымались шесть из десяти долларов корпоративной прибыли, после чего в случае распределения прибыли между собственниками корпораций производилось повторное изъятие до 91 процента от суммы, полученной конкретным капиталистом. Фактически такая налоговая система приближалась к политике ликвидации крупных капиталистов «как класса». Поэтому в дальнейшем налоговое бремя постепенно ослабевает.

Процесс происходит крайне противоречиво. Например, при неоконсерваторе и либерале Рейгане произошло рекордное снижение верхней планки подоходного налога, и это стало притчей во языцех. При этом на задний план ушло то обстоятельство, что период «рейганомики» стал рекордным и по части присвоения государством в лице ФРС прибылей от ссудно-ростовщической деятельности. Дело дошло до того, что за счет повышения ставок рефинансирования и иными способами структуры государственной ФРС стали серьезно теснить коммерческие банки и присваивать себе более половины прибылей, получаемых от кредитно-ссудных операций. Однако постепенно крупный капитал все же добивался своего. К началу этого кризиса США подошли с минимальным участием ФРС в ссудном проценте и с щадящей (по американским, но не по российским!) понятиям системой налогообложения: из прибыли корпораций теперь изымались всего два доллара из десяти.

В отношении распределяемой прибыли принцип двойного налогообложения остался, но предполагал уже изъятие «всего» четырех распределенных долларов из десяти. Россиянину, не знакомому с этими реалиями капитализма и привыкшему к стонам из-за жалких тринадцати процентов российского подоходного налога, такие «послабления» в налоговой политике США оценить трудновато. Тем не менее они явились фактом и привели к опустошению казны и к невозможности поддержки и развития крупнейших и передовых сегментов экономики США. Не порадовали американцев и тенденции в сфере вывоза (экспорта) капиталов. Правда, статистика здесь чрезвычайно запутана, и изобилие всевозможных цифр провоцирует на неверные выводы по объемам «инвестиций» и так далее. Но если вычленить показатель действительно эвристический, действительно важный для выводов, то внимание перестает отвлекаться на нелогичные и неверные сопоставления по объемам капиталов, зато производится сопоставление капиталов по их конечным результатам – то есть по прибыли. И становится очевидным: С конца пятидесятых годов и до восьмидесятых годов двадцатого века США стремительно наращивали экспансию своих капиталов.

В результате в массе всех прибылей, получаемых американскими компаниями и самим американским государством, доля прибылей от экспорта капиталов выросла с одной двадцатой до одной трети. Каждый третий «прибыльный» доллар стал создаваться трудом рабочих и инженеров за пределами США! Но в те же восьмидесятые годы тенденция к росту этого показателя прекратилась. В мире наступил период переполнения емкостей, готовых к принятию растекающихся по свету капиталов. И даже попытка мечом проложить дорогу себе и своим корпорациям к нефтеносным полям Ирака не привела к росту значимости поступлений в США из-за границы.

Более того, США из страны, экспортирующей капитал, стали все быстрее превращаться в его импортера, причем в основном импортировался капитал не промышленный, а ростовщический, приобретавший облигации государственного займа США. К началу кризиса соотношение было таким: Если США получали из-за границы прибыль в размере 6 единиц, то одновременно они же отдавали заграничным капиталистам прибыль на 4 единицы. Причем общая тенденция указывала на стремительный и катастрофический рост второго показателя.

Последнее сопоставление не просто эвристическое. Оно из тех, которые дают основание для очень серьезных прогнозов. И для постановки новых вопросов. Например, придется по-новому посмотреть на такой «результат» китайской «модернизации», как два триллиона «валютных резервов». Но прежде нужно освободиться от некоторых наивных заблуждений относительно того, будто американцам ничего не стоит решить все проблемы при помощи «станка, печатающего доллары». И сам по себе этот «станок» не мешает представить себе нагляднее. Ведь при нынешнем распространении безналичных платежей, электронных банковских карт и цифровых платежных систем «налички» требуется не так уж и много. В числитель известной формулы «сумма платежей деленная на скорость оборота» теперь требуется ввести немаловажное для «монетных дворов» и для «печатных станков» уточнение: «минус суммы, обращающиеся в виде безналичных перечислений, платежей по электронным картам и цифровых денег». Так что для эмиссии уже важно не столько «напечатать деньги», сколько просто ЗАПИСАТЬ их на счетах государственного банка – сама по себе операция минутная.

США до сих пор воздерживались от таких записей по очень простой экономической причине, уже показанной выше: объем получаемых из-за границы прибылей все же превышал объем процентных платежей заграничным держателям американских финансовых и других обязательств. Пока было так, инфляция для США была бы равнозначна попытке «кинуть» самих себя. Однако отмеченные тенденции однозначно свидетельствуют: причин воздерживаться от инфляционных покушений на «честь» своей валюты у администрации США все меньше, а инфляционный зуд все нарастает и становится неодолимым.

Сам по себе капитализм как таковой еще с девятнадцатого века выработал ЕДИНСТВЕННОЕ средство против кризисов — уничтожение «излишней» товарной массы, «лишних» производств, «лишнего» капитала. Пониманию необходимости и неизбежности этого средства помогают различные аналогии. Можно уподобить капитал подъемной силе. В таком случае прибыль будет величиной превышения подъемной силы над весом груза. Но в этой модели придется ввести и еще одно условие: вес груза имеет свойство расти! И наступает момент, когда часть груза надо выкинуть, как балласт с воздушного шара.

В самом начале кризиса мы видели: часть финансового капитала вопреки всем эликсирам вечной жизни погибла и повисла на воздушном шаре мертвым грузом. Если бы ее просто и хладнокровно выкинули, как ненужный и вредный балласт, то процесс падения нашего «воздушного шара» не был бы столь стремительным и глубоким. Но в человеческих обществах все решается не чьей-то логикой, а столкновением интересов различных социальных сил, то есть все решается стихийно. Ясно, что вопли «обманутых вкладчиков», их известные нам со времен «пирамид» остекленевшие глаза, — это очень существенный стихийный фактор данной ситуации. И вот капиталистические государства бросаются реанимировать то, что уже умерло, и тем самым только мешают спасению того, что еще живо.

«Реанимировать» погибший финансовый капитал государства могут только одним способом – путем его национализации. Уже сегодня процесс национализации банков и других финансовых структур набрал обороты и происходит во всех развитых странах мира. На сегодня уже национализировано более четверти всего финансового сектора мировой экономики. Что же конкретно национализировано? Национализирован именно ПОГИБШИЙ капитал, то есть национализированы долги, наделанные в свое время некогда живыми капиталистами. Честь «кинуть» по этим долгам предоставлена теперь капиталистическим государствам. Но прямой и открытый «кидняк» прямо перед остекленевшими взорами «вкладчиков» для капиталистического государства невозможен. Другое дело – «кинуть» под видом помощи, под предлогом проведения якобы необходимых и якобы полезных «мер спасения». И вот в экономику вливаются инфляционные «деньги». Они обесценивают «вклады», но не только у данной группы вкладчиков, а и в тех структурах, где еще теплится жизнь.

Кризис нарастает и повелительно ставит вопрос о том, чтобы не только «кинуть», но и вы-кинуть из народного хозяйства все «убыточное». Таковым неизбежно оказываются наиболее крупные и самые передовые производства, так как они наиболее капиталоемкие, то есть они требуют наибольшего авансирования капиталов. Кроме того, как здесь показано, они, например, в США не только в период кризиса, но вообще по сути планово-убыточны.

Если в США повторится история с СССР, то есть если и в США произойдет стихийное вторжение в эти сферы отношений сугубо рыночных, то это будет означать затяжной период катастроф и общемировой нестабильности. Надежды на какое-то иное развитие событий в США и на Западе объективных рациональных оснований под собой не имеют. В этой связи России придется строить свою жизнь, исходя из таких именно международных реалий. Чем раньше мы это поймем – тем лучше.

В ТАКОЙ обстановке у России есть ряд серьезных преимуществ перед Западом. Есть в истории такой фактор, как фора отстающему. Мы можем оказаться в лучшем положении именно по причине отсталости и неразвитости тех противоречий, которые раздирают Запад. И очень может быть, что история вновь, как в античные времена, будет вынуждена разрушить более богатую, более развитую, западную часть цивилизации и предоставить Востоку фору, как это случилось с Византией, получившей отсрочку еще на тысячу лет.

Источник

Выводы

Выводы