- Центробанк начинает управлять ожиданиями

- Эсеры провели учения по синтезу социализма и православия

- Как Чернобыль изменил к лучшему российскую ядерную энергетику

- Почему Германия не поддержала Чехию в ссоре с Россией

- Почему катапульта убила экипаж Ту-22М3

- Майские праздники как русская скрепа

- Балтийский гиперлуп строят ради «Абрамсов»

- Британия рвется в лидеры

- Иранцы нагрубили Лаврову и России

- Донбасс берет защиту русских на себя

- Русофобия ведет к обнищанию

- Стали известны лауреаты 93-й премии «Оскар»

- В Великобритании похоронили принца Филиппа

- Пожар уничтожил здание «Невской мануфактуры» в Петербурге

- В Бурятии завершают установку виртуального концертного зала в рамках нацпроекта «Культура»

- Для школ Ленобласти закупят музыкальные инструменты на 60 млн рублей

- В Пермском крае несколько театров модернизируют в рамках нацпроекта «Культура»

- Главная тема

- ответ Байдену

- американское давление

- Зарплата в праздники

- Видео

- дело о взрывах во Врбетице

- жизнь дипломатов

- признание геноцида армян

- 35 лет со дня катастрофы

- журнал «Современник»

- концепция силы

- симметричный ответ

- специальный репортаж

- на ваш взгляд

- Европа неистово скупает российский газ даже весной

- На эту тему

- Европейский газовый рынок

- Итоги минувшего года и взгляд в будущее

- СПГ в Европе

- Штрихи к портрету 2019 года

Центробанк начинает управлять ожиданиями

Эсеры провели учения по синтезу социализма и православия

| пресс-служба партии «Справедливая Россия — За правду» |

«Справедливая Россия» стилизовала свою предвыборную программу под военную кампанию, организовав «стратегические штабные учения». В ходе мероприятия Сергей Миронов призвал партийцев добиться второго места на выборах в Госдуму и вместе с другими лидерами эсеров опроверг слухи о борьбе за главенство в партии. При этом ранее анонсированный альянс с КПРФ так и остался благим пожеланием. Подробности.

Как Чернобыль изменил к лучшему российскую ядерную энергетику

Почему Германия не поддержала Чехию в ссоре с Россией

Почему катапульта убила экипаж Ту-22М3

Майские праздники как русская скрепа

Сергей Мардан, публицист

Балтийский гиперлуп строят ради «Абрамсов»

Юрий Алексеев, Журналист

Британия рвется в лидеры

Сергей Козлов, ветеран спецназа

Иранцы нагрубили Лаврову и России

Донбасс берет защиту русских на себя

Русофобия ведет к обнищанию

Стали известны лауреаты 93-й премии «Оскар»

В Великобритании похоронили принца Филиппа

Пожар уничтожил здание «Невской мануфактуры» в Петербурге

В Бурятии завершают установку виртуального концертного зала в рамках нацпроекта «Культура»

Для школ Ленобласти закупят музыкальные инструменты на 60 млн рублей

В Пермском крае несколько театров модернизируют в рамках нацпроекта «Культура»

- Останусь дома

- Поеду на дачу

- Навещу родственников

- Поеду в путешествие по России

- Поеду в путешествие за рубеж

- Буду работать

- Да

- Нет

- И раньше их не покупал

- Да, я планировал посетить Европу

- Нет, я не планировал посещать Европу

Главная тема

ответ Байдену

американское давление

Зарплата в праздники

Видео

|

дело о взрывах во Врбетице

жизнь дипломатов

признание геноцида армян

35 лет со дня катастрофы

журнал «Современник»

концепция силы

симметричный ответ

специальный репортаж

на ваш взгляд

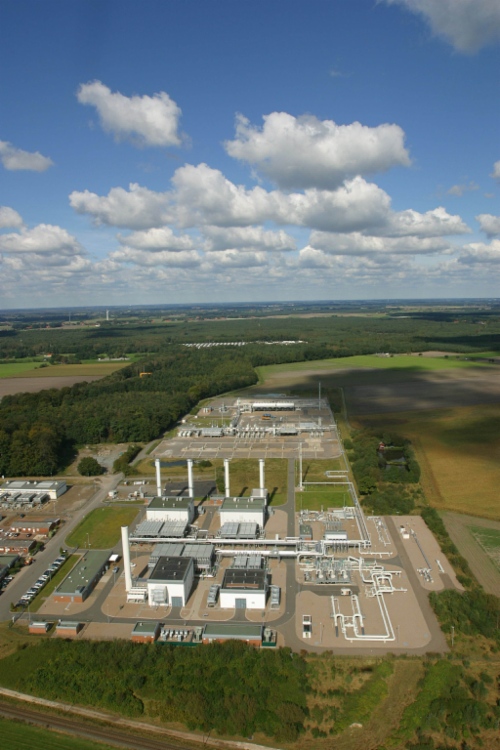

Европа неистово скупает российский газ даже весной

| 4 апреля 2021, 21:20 Фото: Zamir Usmanov/Global Look Press Текст: Ольга Самофалова |

Потепление не стало помехой для роста спроса на российский газ в Европе. В первый месяц весны экспорт Газпрома оказался выше, чем в феврале. Это крайне необычная ситуация. Она напоминает холода 2018 года, когда российская компания поставила рекорд по поставкам топлива в Европу. Получится ли теперь этот рекорд побить?

В первом квартале Газпром увеличил экспорт газа в Европу и Турцию на треть – до почти 53 млрд кубометров. При этом в марте поставки достигли рекордного объема – 18,2 млрд кубометров, тогда как в феврале лишь 15,1 млрд кубометров. Среднесуточный объем поставок в первый весенний месяц соответствует показателю в зимние месяцы. Это выглядит крайне необычно. Столь сильный спрос потребовал от Газпрома нарастить добычу газа в марте по сравнению с февралем этого года. В марте было 46,3 млрд против 42,8 млрд кубометров газа в феврале.

Как так получилось, что март оказался в этом году сопоставим с зимним месяцем? Рост спроса в декабре, январе и феврале легко объясняется, во-первых, холодной погодой, во-вторых, уходом СПГ на азиатские рынки, где из-за погоды спрос также вырос и сделал поставки сжиженного газа туда более выгодными для продавцов. В-третьих, в самой Европе газ на спотовом рынке подорожал из-за снижения предложения.

Март выдался тоже более холодным. Отопительный сезон в Европе в прошлом году закончился 25 марта, а в этом году – только 2 апреля. Но главная причина мартовского успеха кроется в том, что в зимние месяцы европейцы сильно опустошили свои подземные хранилища газа (ПХГ). Чем ниже газа в ПХГ, тем меньшие ежесуточные объемы возможно поднимать из них из-за упавшего давления в хранилище. Иными словами, много поднимать из ПХГ европейцы не могли, а погода все еще оставляла желать лучшего. Поэтому Газпром продолжил получать заявки на дополнительные объемы газа. По данным Gas Infrastructure Europe, уже к 1 марта 2021 года объемы газа в европейских ПХГ упали до 36%. Было отобрано 59 млрд кубометров газа, что на 41,5% больше, чем закачано при подготовке к зиме. По данным Газпрома, в ПХГ Германии и Нидерландов осталось 30% запасов газа, Франции – 23%. Эти страны входят в топ-5 по объему мощностей хранения в Европе.

По данным на 25 марта уровень заполненности европейских ПХГ в этом и в прошлом году отличается почти в два раза.

В прошлом году ПХГ в Европе были заполнены на 54%, а в этом году – менее чем на 30% на момент окончания отопительного сезона.

И в этом, кстати, заслуга не только морозной зимы, которая заставляла европейских потребителей отбирать больше газа из хранилищ. Это заслуга и самого Газпрома. Он схитрил и, по сути, заставил европейцев активней доставать газ из ПХГ. Каким образом? Все обязательства по ежесуточным объемам поставок в рамках контрактов с нефтяной привязкой (цена на газ зависит от стоимости нефти шесть–девять месяцев назад) Газпром выполнял. А вот заявки на поставки сверх этих объемов – не всегда. Это стимулировало европейцев бежать в хранилища.

«Предложение Газпрома по контрактам с ценой с нефтяной привязкой было очень выгодным для европейцев. Потому что стоимость газа зимой высчитывалась исходя из цены нефти шестью месяцами ранее. А тогда черное золото было на низких уровнях», – поясняет эксперт Финансового университета при правительстве РФ, эксперт Фонда национальной энергетической безопасности Игорь Юшков. Нефть подросла к 60-70 долларам за баррель только к концу прошлого года и удерживалась в этом диапазоне весь первый квартал.

Эта стратегия обещает выгоды Газпрому в течение весеннего и летнего периода. Чем меньше газа в европейских ПХГ, тем больше они будут покупать для закачки туда газа в период, предшествующий новому отопительному сезону.

«Возможно, что в конце марта помогла еще и история с перекрытием Суэцкого канала, через который не мог пройти СПГ из Катара в Европу. Поэтому брали дополнительный газ у того, кто может его дать – у Газпрома», – не исключает Юшков.

Интересным является рекордный рост поставок Газпрома в Турцию в первом квартале 2021 года после того, как в прошлом году статистика пугала резким провалом экспорта в эту страну.

«В первом полугодии прошлого года поставки в Турцию провалились. Многие злорадствовали, что Турция перестала покупать российский газ, зачем Россия строила «Турецкий поток»,

– напоминает Юшков. У Турции появился азербайджанский газ и много СПГ.

Однако уже в конце прошлого года турки вспомнили про российский газ. В итоге за 2020 год турки даже нарастили закупки на 1 млрд кубометров по сравнению с 2019 годом, отмечает эксперт. В первом квартале 2021 года Турция более чем вдвое нарастила экспорт газа из России по сравнению с прошлым годом. Это самая высокая динамика по Европе за первый квартал.

«Это случилось именно потому, что зимой на европейском споте газ подорожал, а российское топливо по нефтяным контрактам, наоборот, подешевело. В начале прошлого года ситуация была обратной: тогда СПГ стоил дешево, а российский газ по контрактам, наоборот, дорого», – поясняет Юшков. Поэтому разговоры о том, что Турции, которая имеет большой выбор поставщиков, разонравился российский газ – беспочвенны. Анкара выбирает тот газ, который ей выгоден в данный момент. И сейчас это – российский газ.

В целом холодная зима напомнила Европе очевидные факты. Во-первых, что без российского газа холодные зимы ей не пережить. Поставки газа по контрактам – это более надежно и выгодно в условиях высокого спроса и дефицита предложения. В отличие от американского или другого СПГ, который бросил Европу мерзнуть и уплыл греть Азию, потому что это коммерчески более выгодно.

Во-вторых, для надежных поставок газа Европе нужны российские газопроводы, без которых это просто невозможно. И «Турецкий поток», и «Северный поток» активно качали газ в Европу. «Северный поток» поставил рекорд еще в прошлом году, когда прокачал почти 60 млрд кубометров газа. Это не только максимальный уровень с начала эксплуатации трубы. Это еще и выше проектной мощности газопровода, которая составляет 55 млрд кубов. Причем первый «Северный поток» использует сейчас наземную инфраструктуру – газопровод Eugal, построенный для «Северного потока – 2». Если бы у Европы была только украинская труба, то ситуация этой зимой была бы совсем иной.

Прошедший отопительный сезон напомнил зиму 2017-2018 годов, когда Европа также столкнулась с аномально холодной погодой. К чему это привело? К тому, что Газпром установил рекорд по поставкам газа в Европу, отправив туда 201,7 млрд кубометров газа. Сумеет ли Россия повторить или даже превзойти тот успешный год? Прошлый год по понятным причинам оказался самым провальным для Газпрома.

На эту тему

Однако не факт, что в этом году Газпром сможет побить собственный рекорд 2018 года по экспорту. «Дело в том, что в 2019 году по всему миру было введено рекордное количество СПГ-заводов, поэтому конкуренция на газовом рынке, в том числе европейском, сейчас выше. Газпрому будет сложнее, чем в 2018 году», – считает Юшков. К тому же цены на газ в Азии приходят в норму, а это значит, что часть СПГ вернется в Европу.

«В первом полугодии у Газпрома будут хорошие показатели экспорта газа в Европу, но в третьем квартале они могут снизиться, опять же за счет рынка Турции. Начало года было ознаменовано высокими ценами на нефть – 60-70 долларов за баррель. Поэтому в третьем квартале стоимость газа по контрактам с нефтяной привязкой вырастет. Газпром станет заложником ситуации в третьем квартале и до начала отопительного сезона. С одной стороны, заработает больше за счет роста цены, но с другой – объемы поставок могут снизиться», – заключает собеседник.

Источник

Европейский газовый рынок

Материал опубликован в № 3 корпоративного журнала «Газпром», автор — Сергей Комлев

Итоги минувшего года и взгляд в будущее

Прошедший год стал четвертым по счету годом увеличения продаж газа ООО «Газпром экспорт» в дальнее зарубежье, в том числе три года — рекордные. «Газпром» с кажущейся легкостью брал одну вершину за другой, в результате его доля в потреблении в дальнем зарубежье, несмотря на все попытки европейских политиков изменить географию поставок, выросла с 30% в 2014 году до 37% в 2018-м. Принесет ли наступивший год новые рекорды? Хотелось бы в это верить, но год обещает быть сложным.

Назвать простым и год прошедший было бы неверно. По предварительным данным, в 2018 году объем потребления природного газа в европейском дальнем зарубежье [1] снизился по сравнению с 2017-м на 19,3 млрд куб. м, или на 3,4%, составив 549,5 млрд куб. м. Это снижение произошло впервые после трех лет непрерывного роста. Основная причина снижения потребления — всемогущий погодный фактор. Погодный индекс Европы в 2018 году был намного ниже климатической нормы — 95,8% по сравнению с 99,3% в 2017 году. По оценке ООО «Газпром экспорт», отрицательный вклад погодного фактора составил 15,4 млрд куб. м, то есть на его долю пришлось почти 80% сокращения спроса.

Использование газа в качестве топлива электростанциями не оказало существенного влияния на совокупное потребление природного газа, увеличившись всего на 0,9 млрд куб. м, или 0,6%, при снижении уровня потребления в прочих секторах на 4,9%. Основными причинами стагнации спроса на природный газ в энергетическом секторе стал рост выработки ГЭС, АЭС и ветровой электроэнергетики.

Повышение европейских цен на выбросы CO2 в прошлом году внесло свою лепту в снижении спроса на минеральные виды топлива. Но для экономики газовой генерации рост мировых цен на уголь и выбросы СО2 имел положительный эффект, повысив конкурентоспособность газовой электрогенерации по сравнению с угольной. В Германии, исходя из текущей рыночной конъюнктуры, наиболее эффективные газовые электростанции более рентабельны, чем угольные со средним КПД. В Великобритании, где ВИЭ играют гораздо менее заметную роль и где действует дополнительный сбор на выбросы парниковых газов, газовая генерация продолжает обеспечивать более высокую маржу производителям электроэнергии, чем угольные электростанции. От услуг угольных электростанций британцы собираются полностью отказаться уже в 2025 году.

Замедление темпов экономического роста стало причиной недопотребления дальним зарубежьем нескольких млрд куб. м газа. Основную лепту в этот недобор внесла Турция, где по итогам года спрос на российский газ на фоне экономического кризиса упал с 29 до 24 млрд куб. м. В странах ЕС и еврозоны замедление экономики существенного влияния на отборы газа не оказало, тем не менее об экономическом росте стоит упомянуть особо.

Индекс промышленного производства в ЕС в январе-октябре 2018 года составил 2% после значительного снижения по сравнению с аналогичным периодом 2017 года. В ноябре 2018 года он снизился по сравнению с октябрем до 1,7%. Индекс доверия в промышленном секторе еврозоны, который служит индикатором отношения хозяйствующих субъектов к перспективам роста, также оказался ниже максимума конца 2017 года. Он вычисляется как разница между количеством респондентов, имеющих положительные и отрицательные ожидания относительно развития промышленного сектора, в процентах с поправкой на сезонность экономики. В январе 2018 года индекс находился на уровне 54,8%, в январе 2019-го опустился на уровень 50,3%.

Особо значимым фактором с точки зрения баланса спроса и предложения газа на европейском рынке в 2018 году стала динамика отборов и закачки газа в ПХГ. В апреле-октябре 2018 года в ПХГ было закачано 74,9 млрд куб. м против 68,1 млрд куб. м годом ранее. Интенсивная закачка газа в хранилища в первом-третьем кварталах 2018 года на фоне сокращения внутренней добычи (-9,9 млрд куб. м, или —3,7%) привела к росту потребностей в импорте (+14 млрд куб. м, или +4,5%). Чистый импорт за год, с учетом таких дополнительных моментов, как реверс на Украину и реэкспорт СПГ, вырос в Европе на 15,6 млрд куб. м (+5,3%), составив 222,9 млрд куб. м [2] .

[1] Европейское дальнее зарубежье — европейские страны, включающие в себя ЕС-28 (за исключением Эстонии, Латвии и Литвы), Албанию, Боснию и Герцеговину, Македонию, Норвегию, Сербию, Швейцарию и Турцию.

[2] Негативную роль с точки зрения отборов российского газа рост запасов в ПХГ стал играть в четвертом квартале. В ноябре и декабре 2018 года на фоне более теплой погоды (погодный индекс в четвертом квартале опустился до 91,8% по сравнению с 96,9% годом ранее) и более высоких уровней поставок СПГ на европейский рынок из ПХГ было отобрано только 18,4 млрд куб. м против 26,6 млрд куб. м годом ранее. В результате по итогам 2018 года в ПХГ было закачано на 5,6 млрд куб. м больше, чем отобрано.

Таблица 1. Потребление, добыча, импорт, экспорт и использование запасов газа в странах дальнего зарубежья, млрд куб. м

Совокупное предложение, включая:

баланс отбора/закачки газа в ПХГ**

Реверс на Украину

Справочно: чистый импорт***

* Поставки газа из Норвегии учтены в графе «Собственная добыча».

** Отбор превышает закачку в случае положительного знака, и наоборот. С учетом ввода дополнительных мощностей.

*** Расчетная величина = импорт газа+реверс+реэкспорт.

Источники: МЭА, Евростат, ENTSOG, национальные статистические агентства по состоянию на январь 2019 г., IHS, S&P Global Platts

Однако воспользоваться открывшимися возможностями, которые предоставили дополнительные потребности в импорте, удалось не всем поставщикам. Среди экспортеров трубопроводного газа рост поставок показало только ПАО «Газпром». Увеличение поставок до рекордного уровня 201,8 млрд куб. м составило 7,4 млрд куб. м, или +3,8%. А крупнейшие европейские производители (Норвегия, Великобритания и Нидерланды) сократили поставки в Европу на 4,3, 1,3 и 2,6 млрд куб. м соответственно.

Среди экспортеров трубопроводного газа рост поставок показало только ПАО «Газпром». Увеличение поставок до рекордного уровня 201,8 млрд куб. м составило 7,4 млрд куб. м, или +3,8%. А крупнейшие европейские производители (Норвегия, Великобритания и Нидерланды) сократили поставки в Европу на 4,3, 1,3 и 2,6 млрд куб. м соответственно

Таблица 2. Поставки крупнейших экспортеров газа, млрд куб. м

Поставки крупнейших европейских производителей, млрд куб. м

* Здесь и далее: по контрактам ООО «Газпром экспорт», прямым контрактам «Газпром Швайц», с учетом объемов, реализованных в рамках газовых аукционов ООО «Газпром экспорт» и трейдинговых операций.

** Для Норвегии показаны объемы трубопроводного газа и СПГ, поставленные на европейский рынок. Объемы СПГ, поставленные в Азию и Америку, не учитываются.

Источники: МЭА, Евростат, ENTSOG, национальные статистические агентства по состоянию на январь 2019 г., Bloomberg, IHS, S&P Global Platts

По итогам года доля газа «Газпрома» в потреблении в европейском дальнем зарубежье достигла 36,7% (+2,5 п.п.), а в импорте дальнего зарубежья — увеличилась до 67,1% (+3,4 п.п.). В потреблении газа в ЕС его доля выросла до 35,6% (+2,8 п.п.), тогда как доля в импорте ЕС — до 46,3% (+2,5 п.п.). Зависимость от российского газа носит двусторонний характер. Доля стран ЕС в поставках ПАО «Газпром» в прошлом году составила 86,2%. Основные маршруты поставок газа ПАО «Газпром» в 2018 году показали высокий уровень загрузки. В частности, загрузка «Северного потока» достигала пиковых значений, превышая установленную мощность. Загрузка маршрутов поставок остальных поставщиков газа снизилась, но при этом стоит отметить рост загрузки терминалов СПГ с 29% в 2017 году до 31% в 2018 году.

По итогам года доля газа «Газпрома» в потреблении в европейском дальнем зарубежье достигла 36,7% (+2,5 п.п.), а в импорте дальнего зарубежья — увеличилась до 67,1% (+3,4 п.п.)

СПГ в Европе

Наряду с «Газпромом» в заполнении экспортной ниши приняли участие и поставщики СПГ. Импорт СПГ в Европу увеличился на 6,9 млрд куб. м, или на 10,6%. Почти весь прирост пришелся на сжиженный газ российского происхождения («Ямал СПГ») +6,6 млрд куб. м [3] . Дополнительными объемами поставок отметились Тринидад и Тобаго и США (+1,8 и +1,1 млрд куб. м соответственно). Также стоит отметить рост экспорта из Египта (+0,6 млрд куб. м) и Нигерии (+0,6 млрд куб. м). Основной поставщик СПГ в Европу — Катар продолжил снижать поставки. Отметим, что рекордные объемы СПГ был отмечены исключительно в последнем квартале прошлого года. В четвертом квартале 2018 года рост поставок СПГ в Европу составил 64% по сравнению со средними значениями за первый-третий кварталы 2018 года. В результате использование установленных мощностей по регазификации подскочило до уровня порядка 50% против характерных для последних лет 25–30%.

[3] Примерно 2 млрд куб. м из этого объема было затем реэкспортировано.

Таблица 3. Поставки СПГ на европейский рынок в 2018 г.

Россия («Ямал СПГ»)

Тринидад и Тобаго

Таблица 4. Рост поставок в четвертом квартале 2018 г. к средним квартальным поставкам в первом-третьем кварталах 2018 г.

Россия («Ямал СПГ»)

Тринидад и Тобаго

Приход столь значительных объемов СПГ в четвертом квартале имеет своей основной причиной снижение относительной привлекательности азиатского рынка по сравнению с европейским. Применительно для СПГ с атлантического побережья США для этого необходимы два условия. Первое: цена в Европе должна покрывать полные издержки транспортировки из США. Это условие действовало на протяжении трех первых кварталов прошлого года, но оказалось, что его недостаточно. Именно в четвертом квартале 2018 года сформировалось второе условие: снижение азиатской премии ниже того уровня, которое с учетом фрахта делало поставки в Европу из Атлантики более привлекательными, чем в АТР.

В четвертом квартале на фоне роста предложения со стороны австралийского СПГ и падения нефтяных цен котировки СПГ в Азии скорректировались вниз. В результате «азиатская премия» (разница между спотовыми котировками Азии и Европы), достигнув годового максимума в $2,8/МБТЕ в августе 2018 года, упала до $1,6/МБТЕ в четвертом квартале 2018 года.

Штрихи к портрету 2019 года

Погодные условия остаются самым важным неизвестным. За прошедшие два месяца текущего года они были исключительно неблагоприятны для потребления природного газа на европейском рынке из-за рекордно высоких зимних температур. Погодный индекс в январе-феврале составил только 85% к уровню аналогичного периода прошлого года.

Тем не менее результаты ПАО «Газпром» по итогам двух первых месяцев года можно считать удовлетворительными. С начала 2019 года, невзирая на теплую погоду, приход дополнительных объемов СПГ и падение спроса на газ в Турции, «Газпром» поставил в дальнее зарубежье, по оперативной информации, 32,7 млрд куб. м газа. Это на 5,8% меньше показателя за первые два месяца рекордного 2018 года. При этом поставки в ряд стран увеличились по сравнению с аналогичным периодом предыдущего года: в частности, в Австрию — на 34,9%, в Чехию — на 77,9%, в Италию — на 10,9%, в Словакию — на 13,2%, в Венгрию — на 10,1%, в Сербию — на 5,2%, в Данию — на 9,9%. Наибольшее падение объемов реализации было отмечено в Турции. Без учета турецкого рынка поставки в январе-феврале 2019 года равнялись 29,7 млрд куб. м, что составляет +0,4 млрд куб. м, или +1,2% к аналогичному периоду прошлого года.

Обращает на себя внимание нынешний высокий уровень запасов газа в европейских хранилищах. По состоянию на предпоследнюю неделю февраля 2019 года он равнялся 44,7 млрд куб. м, что на 10,6 млрд куб. м превышает уровень прошлого года на аналогичную дату. В первые месяцы года данный фактор сыграл положительную роль, стимулируя отборы с рынка, а не из хранилищ, но в период летнего сезона закачки газа этот фактор может оказывать негативное влияние на спрос. Однако, не стоит забывать, что наступивший год является особенным. Истекает контракт на транспортировку газпромовского газа через Украину, и связанные с этим транзитные риски, несомненно, отразятся на уровне запасов в европейских хранилищах.

По прогнозам, более теплая, чем обычно, погода сохранится и в марте. Но будут ли остальные девять месяцев года отмечены погодными аномалиями (и в какую сторону), сказать сложно, достоверные прогнозы на этот счет отсутствуют. Отметим, что непредсказуемость европейского рынка только усилилась за последние годы из-за растущей конкуренции природного газа с возобновляемой энергетикой. Ее зависимость от силы ветра, заполненности резервуаров водохранилищ, количества солнечных дней и других погодных условий особенно велика. В дополнение к температуре эти с трудом прогнозируемые погодные факторы включились в процесс формирования спроса на газ в генерации. Напомним, что доля электроэнергетики в структуре потребления газа в Европе составляет около 30%. В Германии создана инфраструктура ВИЭ, которая позволяет в отдельные дни обходиться без природного газа. Уровень цены на газ, очевидно, при этом роли не играет.

Но цена природного газа по-прежнему имеет значение в его конкуренции с углем. За два месяца года цена выбросов СО2 и угля существенно не менялась, а цены на газ снижались, что дает основания для позитивного прогноза для газа на 2019 год. Аналитики ICIS Heren даже утверждают, что к лету переключения с угля на газ приобретут системный характер [4] .

Ситуация с конкуренцией российского трубопроводного газа с газом других поставщиков, скорее всего, будет воспроизводить ситуацию прошлого года. Это не составит серьезных рисков для отборов газа ПАО «Газпром». Отсутствуют сигналы того, что наши конкуренты способны существенно нарастить объемы экспорта в текущем году. Так, добыча в голландском Гронингене в 2019 году по решению правительства составит 19,4 млрд куб. м, что на 2 млрд куб. м меньше, чем в 2018-м. В случае же сохранения теплой погоды она будет директивно снижена на 5 млрд куб. м по сравнению с прошлым годом.

Очевидно, что основным соперником в борьбе за европейского потребителя для трубопроводного газа «Газпрома» станет СПГ. В этом году в мире ожидается ввод в эксплуатацию новых мощностей по сжижению в суммарном объеме порядка 50 млрд куб. м, что, без сомнения, увеличит предложение СПГ на мировом рынке. Однако не все вводимые мощности будут фактически задействованы. Так, Shell на основании прогнозов IHS Markit предполагает, что общее предложение СПГ увеличится только на 42 млрд куб. м, а исторический пик ввода в действие новых мощностей первой волны уже прошел. Он пришелся на прошлый год, составив 50,4 млрд куб. м [5] .

Тем не менее западные аналитики соревнуются между собой, повышая планку прогноза для дополнительных объемов СПГ, которые предположительно окажутся в Европе в этом году. Аналитики Shell дают вилку прогноза от 26 до 39 млрд куб. м, IHS Markit предполагает, что в поставки СПГ Европу в 2019 году вырастут на 35 млрд куб. м, Wood Mackenzie дают прогноз на дополнительные 42 млрд куб. м.

Оправдаются эти прогнозы или нет, будет зависеть не только от уровня европейской цены (и не столько от этого уровня), сколько от величины «азиатской премии» и краткосрочных ставок фрахта, которые, надо сказать, в первом квартале этого года после резкого всплеска тарифа в четвертом квартале 2018-го практически вернулись к средним показателям по прошлому году.

Прогнозы прихода значительных объемов СПГ строятся на предположении о сохранении премиального характера европейского рынка на весь год, за исключением, возможно, последнего квартала. По состоянию на начало марта, действуют оба стимула для перенаправления поставок в Европу. И цены покрывают уровень полных издержек при оправке из Атлантики, и величина «азиатской премии» сократилась почти до нуля. И это делает поставки из США в Европу более привлекательными, чем в АТР. Импорт СПГ в январе, по предварительным данным, составил 9,8 млрд куб. м (+4 млрд куб. м к январю 2018 года), повторив рекорд декабря, 9,8 млрд куб. м (+3,6 млрд куб. м к декабрю 2017 года). Лидером поставок оставался газ из проекта «Ямал СПГ».

Имеет ли шансы «азиатская премия» восстановиться настолько, чтобы потоки спотового СПГ развернулись в Азию? Для этого или европейская цена должна просесть еще ниже азиатской, или цены на газ в АТР вырасти. Отметим, что вероятность первого варианта развития событий ничтожно мала. Дело в том, что европейская цена образует нижнюю границу для цены СПГ в АТР. Азия почти полностью зависит от импорта, а потому значительное перенаправление потоков СПГ в Европу неизбежно вызовет дефицит и рост цены в АТР.

Более вероятным является сценарий восстановления «азиатской премии» в результате роста цен СПГ по долгосрочным контрактам, привязанным к нефтяным ценам. Отметим, что с начала года последние уже выросли на четверть. Снижение азиатских спотовых цен и было в первую очередь связано с падением цены на нефть при продолжающемся, хотя и замедлившемся росте спроса на СПГ. Известно, что азиатский рынок сохраняет стойкую нефтезависимость: 80% газа поступает по долгосрочным контрактам с нефтяной индексацией, а потому спот совершает колебания вокруг этой цены. Ожидаемое большинством аналитиков подорожание нефти неизбежно повлечет за собой рост цен и долгосрочных контрактов на природный газ, а затем и цен на спотовый СПГ. Будет ли этот рост достаточен, чтобы азиатская премия восстановилась в полном объеме, покажет время.

[4] Gas set to take coal’s power mix share in Europe in 2019. By William Peck. ICIS Gas in Focus. 15 February 2019. P.3.

[5] Shell LNG Outlook 2019. Feb.2019. P. 16.

Источник