- Пропорциональная система налогообложения

- Разберемся в сути

- Какие налоги являются пропорциональными

- Непропорциональные налоги

- Пропорциональное налогообложение: плюсы и минусы

- Пропорциональное, прогрессивное налогообложение: что лучше

- Пропорциональное налогообложение

- Прогрессивное налогообложение

- Аргументы противников прогрессивного налогообложения

- Аргументы сторонников прогрессивного налогообложения

- Формирование налоговой базы в России

- Регрессивная система

- Итоги

- Пропорциональный налог: преимущества и недостатки системы, пример шкалы

- Что означает пропорциональная система налогообложения, где применяется

- Основные принципы данного налогового метода, от чего зависит

- Формула расчета, применение в России

- Особенности и преимущества – что приобретает государство

- В сравнении с другими системами налогообложения

- Эффективность пропорциональной системы

Пропорциональная система налогообложения

Разберемся в сути

В России пропорциональная налоговая система является типичным режимом фискального обременения. Так, большинство налогов и сборов исчисляется именно по пропорциональному принципу. То есть с применением пропорциональных налоговых тарифов. Что это значит?

Пропорциональная ставка налога — это конкретное значение фискальной ставки, которая определяется в отношении определенного налогоплательщика в индивидуальном порядке, и не изменяется при увеличении, уменьшении облагаемой базы.

Как это происходит, разберемся на конкретном примере.

В отношении конкретного экономического субъекта в рамках одного фискального обязательства применяется одна ставка. Объем платежей прямо пропорционален объему налоговой базы. Например, налог на прибыль организаций исчисляется по тарифу 20 %. Если в отчетном периоде субъект получит прибыль в сумме 100 000 рублей, то платеж в бюджет государства составит 20 000 рублей.

А при увеличении налогооблагаемой базы сумма платежа возрастет прямо пропорционально. К примеру, прибыль вырастет в 10 раз и составит 1 000 000 рублей. Следовательно, и сумма налога к уплате также возрастет в 10 раз и составит 200 000 рублей.

Обратим внимание, что пропорциональные налоговые ставки остаются неизменными, независимо от увеличения либо уменьшения налогооблагаемой базы. Как видно из примера, при увеличении суммы облагаемой прибыли в 10 раз удерживаемый государством процент налога на прибыль остался неизменным.

Какие налоги являются пропорциональными

К таковым фискальным обязательствам можно отнести абсолютное большинство сборов и взносов, действующих на территории Российской Федерации. Примерами таких обязательств могут быть:

- НДФЛ. Так налоговый агент применяет фиксированную ставку к доходам наемных работников. В большинстве случаев это 13 %. При увеличении сумм дохода размер удержания увеличивается. Но ставка НДФЛ остается неизменной.

- НДС. Сумма фискальных платежей также зависит от облагаемой базы. Причем ставки фиксированы. В 2020 г. максимальное значение — 18 %, а с 2020 года — уже 20 %. Для налогоплательщиков предусмотрены льготы — 10 % и 0 %. Однако тариф не снижается и не увеличивается при динамике облагаемого объекта.

- УСН, ЕНВД, ЕСХН или ПНС. Для специальных режимов обложения также установлен пропорциональный принцип действия. То есть процент удержания фиксирован и не меняется при изменении доходов.

Непропорциональные налоги

Примером таких налоговых сборов, которые нельзя назвать прямо пропорциональными, являются страховые взносы. А именно платежи в пользу обязательного пенсионного страхования и по временной нетрудоспособности и материнству.

Данные обязательства относят к регрессивным налогам. Это значит, что при достижении определенного лимита по облагаемой базе тариф снижается. Например, тариф по страховым взносам на обязательное пенсионное страхование снижается с 22 % до 10 %, когда облагаемая база достигает лимита, в 2020 г. — 1 021 000 рублей.

Такие же правила действуют и по взносам в пользу ВНиМ. Так, при достижении лимита в 855 000 рублей в 2020 году тариф СВ снижается с 2,9 % до 0 %.

А вот страховое обеспечение на обязательное медицинское страхование к регрессивной системе обложения уже отнести нельзя. Так как для данного обязательства отсутствуют определенные ограничения и лимиты. Действующий тариф в 5,1 % устанавливается к облагаемым доходам независимо от их размера.

Источник

Пропорциональное налогообложение: плюсы и минусы

Пропорциональное, прогрессивное и регрессивное налогообложение вызывают множество вопросов. Всегда находятся противники и сторонники той или иной системы. На сегодняшний день у нас действует пропорциональное налогообложение. Подробнее о нем пойдет речь в данной статье.

Пропорциональное, прогрессивное налогообложение: что лучше

Какая система лучше для государства? Постараемся разобрать. Для этого надо знать особенности и нюансы систем. В данной статье рассмотрим их все. Это позволит каждому сделать определенные выводы для себя относительно того, какая система предпочтительнее.

Пропорциональное налогообложение

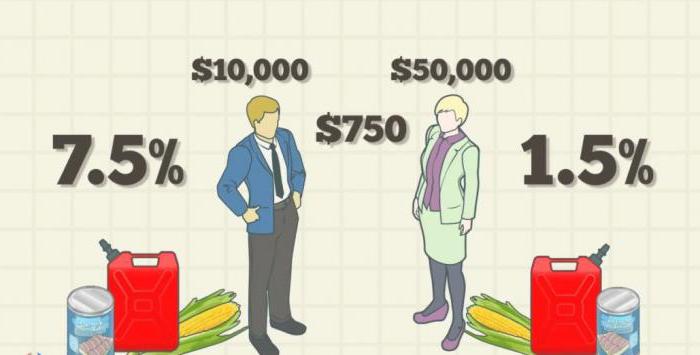

Суть пропорциональной системы в том, что налоговая база для всех одна. Например, налог на доходы физических лиц составляет сегодня 13 %. Процент не зависит от дохода. Директор крупной торговой сети с заработной платой миллион рублей в месяц будет платить такой же процент, что и грузчик в одном из магазинов с минимальным окладом.

Это кажется несправедливым многим общественным деятелям и гражданам. Они считают, что чем больше получает гражданин, тем больше он должен платить. Пропорциональная ставка налогообложения их не устраивает. Должна быть прогрессивная. Разберем, что это такое.

Прогрессивное налогообложение

Итак, пропорциональное налогообложение предусматривает единый процент для всех налоговых резидентов. Прогрессивная система устанавливает разные процентные ставки, в зависимости от уровня дохода.

Например, в некоторых странах минимальные доходы не облагаются. Средняя зарплата облагается минимальной ставкой, и только на сверхдоходы накладываются огромные проценты, свыше 50 %. Это в странах так называемого капиталистического социализма. Ярким примером служит Швеция.

Аргументы противников прогрессивного налогообложения

Итак, какие же доводы приводят противники прогрессивной системы? Пропорциональная система налогообложения, по их мнению, является справедливой. Люди должны платить одинаковую сумму. Чем выше доход, тем больше поступает налогов в бюджеты от конкретного резидента. Они не могут смириться с мыслью, что успешные люди, которые хорошо зарабатывают, должны платить более высокий процент.

Аргументы сторонников прогрессивного налогообложения

Сторонники дифференцированной ставки считают, что пропорциональная система налогообложения неэффективна, она усиливает социальное неравенство в обществе. Одни люди все время богатеют, другие, наоборот, беднеют.

Прогрессивная система обеспечивает социальную функцию государтва на практике, сглаживает дифференциацию в обществе. Власти должны помогать людям с низкими заработными платами. На практике происходит, что минимальный размер оплаты труда, который и так меньше прожиточного минимума, облагается налогом. Такого нет в большинстве развитых стран мира.

Россия по Конституции — социальное государство, но на практике ее социальная роль неэффективна. Сегодня многие депутаты хотят внести законопроект, по которому люди с минимальными зарплатами будут освобождены от налога на доходы физических лиц.

Формирование налоговой базы в России

Пропорциональная система налогообложения окончательно сформировалось в конце девяностых — начале двухтысячных годов прошлого столетия. До этого количество различных налогов и сборов насчитывалось 54. После реформы их стало 15. Тогда появился единый подоходный налог в 13 %. Власти с гордостью рапортовали, что это самый низкий в Европе сбор, так что «пора выходить из тени». Те, кто утверждает, что налогов стало много, явно забывают их количество до 2000 года. Однако проблема была не в количестве, а в качестве. Их никто не платил. Укрыться от налогов было просто, правоохранительные органы были неспособны вести жесткую борьбу с нарушителями. В 2000-х все поменялось:

- Ввелось пропорциональное налогообложение с низкими ставками.

- Увеличилась роль правоохранительных органов.

- Ужесточились наказания за уход от налогов.

Эти три фактора навели порядок в фискальной отрасли.

Главная идея, по которой вводилась именно пропорциональная система – нет смысла скрывать доходы, так как от них не зависит процент. Некоторые утверждают, что, введя прогрессивную систему, мы, наоборот, недополучим средства в бюджет, так как начнутся различного рода махинации. Сторонники же так не считают, т. к. такая аргументация позволяет расписаться в бессилии правоохранительной системы государства.

Регрессивная система

Регрессивная система ни у кого в нашей стране не вызывает поддержки. Суть ее в том, что от увеличения дохода снижается налоговая база. Такая система еще больше приведет к социальному неравенству в нашей стране и создаст взрывоопасную революционную ситуацию.

Итоги

Итак, мы разобрали, что такое пропорциональная система налогообложения. Это система, при которой все резиденты платят одинаковый процент вне зависимости от доходов. Иная ситуация с прогрессивной и регрессивной системой. В первом случае чем больше доход, тем выше взимается процент, во втором, наоборот, чем выше доход, тем ниже процентная ставка.

Не стоит забывать, что, несмотря на пропорциональную систему налогообложения, нашей стране все же присущи элементы прогрессивной системы. Это проявляется через социальную поддержку: субсидии, компенсации малообеспеченным гражданам. Помимо этого, применяются различные налоговые вычеты разным категориям. Кроме того, система налогообложения не едина, для каждой деятельности предусматривается своя процентная ставка.

Источник

Пропорциональный налог: преимущества и недостатки системы, пример шкалы

Пропорциональная система налогообложения нашла широкое применение в России и во многих бывших республиках СССР. При ней все налогоплательщики уплачивают налоги по равной процентной ставке, не зависящей от величины дохода. По этой причине она считается справедливой и довольно эффективной в странах с высоким уровнем коррупции.

Что означает пропорциональная система налогообложения, где применяется

Под пропорциональным налогообложением подразумевается популярный метод расчета налогов, при котором все налогоплательщики платят налог по равной ставке.

Ставка одинакова для всех и не зависит от размера дохода конкретного плательщика. При росте базы возрастает и налог, в равных пропорциях. В качестве примера пропорциональной системы налогообложения в России можно назвать налог на прибыль, применяемый к юридическим лицам.

Ставка всегда фиксирована и может быть изменена только государственными постановлениями. Система была оценена американским экономистом Адамом Смитом, выразившим мнение, что она позволяет гражданам участвовать в финансовом обеспечении государства в соответствии с индивидуальными возможностями.

В Российской Федерации большинство налогов основано на пропорциональной системе. Принцип был унаследован у стран Европы.

Основные принципы данного налогового метода, от чего зависит

Главный принцип – в одинаковой ставке налога, то есть проценте, составляемым от общего дохода физического или юридического лица. Соответственно, и сторож и топ-менеджер крупной компании будут уплачивать равный процент от дохода, что делает систему относительно справедливой.

Характеристики спецрежимов налогообложения: читайте.

Упрощенная система налогообложения: порядок перехода.

Прочитайте о выгоде использования франшизы при открытии кофейни.

Среди основных принципов данной системы можно выделить:

- равномерную нагрузку на всех налогоплательщиков;

- справедливость;

- всеобщность.

Соответственно, налог равнозначен и равносилен для всех плательщиков, однако, чем больше доход, тем проще уплатить его, и наоборот. Поэтому во многих странах применяется многоступенчатая система, при которой ставка равна только для налогоплательщиков с определенным уровнем дохода, и все они разбиваются на несколько категорий.

При пропорциональной системе соблюдается справедливость, в том числе вертикальная, когда люди с разными доходами выплачивают разные суммы налога. А также горизонтальная, когда плательщики с равными доходами уплачивают равные суммы по одинаковому проценту. Нельзя забывать и о принципе всеобщности.

Формула расчета, применение в России

Пропорциональная система подразумевает, что люди с разными доходами уплачивают равный процент от них, соответственно, расчеты сводятся к простой формуле. Ставка налога делится на 100 и умножается на доход. Подробнее об этом вы можете узнать из следующего видео:

Например, если уборщица получает 15 000 рублей, то при ставке в 13% сумма налога составит 1950 рублей (15 000 х 0,13 = 1950). При увеличении дохода сумма будет увеличиваться пропорционально.

В России значительную часть совокупных доходов от налогообложения составляют следующие виды налогов:

- 1.На прибыль.

- 2.На добавленную стоимость.

- 3.Платежи в негосударственные фонды.

- 4.Акцизы.

Федеральный бюджет РФ наполняется во многом за счет налога на добавочную стоимость. На протяжении последнего десятилетия поступления из других источников сильно менялись.

Например, прибыль от продажи энергоресурсов всегда зависела от их цены на мировом рынке, политической ситуации. Прибыль от налогообложения существенно стабильнее и обладает повышенным удельным весом.

Особенности и преимущества – что приобретает государство

Пропорциональная система обладает рядом важных преимуществ. Например, фиксированной ставкой, не зависящей от изменений в налоговой базе. Она считается относительно справедливой, и истоки системы родились во времена Французской революции, на которую народ поднялся из стремления к справедливости.

По мнению политолога Элвина Рабушка выбор стран Восточной Европы положительно сказался на развитии их экономик, и в качестве выигравших государств он приводит Россию и Словакию, а также Грузию, Украину, Латвию, Эстонию и т.д. Эксперт предполагает, что со временем преимущества пропорционального налогообложения оценят и другие страны, в частности Чехия и Польша.

В сравнении с другими системами налогообложения

На практике система считается очень эффективной, даже в сравнении с прогрессивной, при которой государство получает существенный доход за счет повышенных налогов для богатых граждан.

Дело в том, что в этом случае растет социальная напряженность, а большинство крупных предпринимателей предпочитают регистрировать компанию за рубежом, в оффшорных странах, стремясь избежать налогообложения или свести расходы к минимуму. Это же касается и регрессивной системы. При высоком уровне коррупции в России их применение могло бы быть не столь эффективным.

Расчет прибыли и убытков: ознакомьтесь с формулами.

Прочитайте о том, как открыть сезонный бизнес летом.

Как начать бизнес на селе? Читайте здесь.

Эффективность пропорциональной системы

Нужно выделить факт, что при данной системе максимально минимизированы возможности для уклонения от выплаты налогов или их уменьшения, система максимально эффективна при высокой коррупции и проста реализации.

Страны с высокой ставкой прогрессивного налогообложения столкнулись с резким ростом преступлений, связанных с переводом бизнеса в теневую экономику. Иногда такой возможностью пользуются даже законопослушные граждане. При одинаковом подходе ко всем налогоплательщикам это утрачивает смысл.

Что такое взаимозависимые лица для целей налогообложения?

Источник