- Обзор рынка молока и молокопродуктов за 9 месяцев 2020 года

- БАЛАНС РАСПОЛАГАЕМЫХ РЕСУРСОВ РЫНКА МОЛОКА

- ПРОИЗВОДСТВО МОЛОКА ПО ФО И РЕГИОНАМ

- МОЛОЧНАЯ ПРОДУКТИВНОСТЬ КОРОВ ПО ФО И РЕГИОНАМ

- ИМПОРТ МОЛОЧНОЙ ПРОДУКЦИИ ПО СТРАНАМ И КАТЕГОРИЯМ

- ЭКСПОРТ МОЛОЧНОЙ ПРОДУКЦИИ ПО СТРАНАМ И КАТЕГОРИЯМ

- ДИНАМИКА ЦЕН И ФАКТОРЫ ЦЕНООБРАЗОВАНИЯ НА МОЛОКО

- ДИНАМИКА РОЗНИЧНЫХ ЦЕН НА ОСНОВНЫЕ ИСТОЧНИКИ ЖИВОТНОГО БЕЛКА

- ДИНАМИКА СЕБЕСТОИМОСТИ ПРОИЗВОДСТВА СЫРОГО МОЛОКА

- Обзор рынка молока

- Обзор рынка молока

- Рубрики блога

- О ситуации на рынке молока и молокопродуктов (22 – 26 марта 2021 г.)

- О ситуации на рынке молока и молокопродуктов (9 – 12 марта 2021 г.)

- О ситуации на рынке молока и молокопродуктов (24 – 26 февраля 2021 г.)

- Оптовые цены на молоко и сливки в РФ в помесячной динамике по федеральным округам

- О ситуации на рынке молока и молокопродуктов (8 – 12 февраля 2021 г.)

- Этапы введения маркировки молока и молочной продукции

- Молоко и молочные продукты. Итоги года 2020

Обзор рынка молока и молокопродуктов за 9 месяцев 2020 года

Общее производство в России показывает положительную динамику, при этом рост наблюдается по всем округам

БАЛАНС РАСПОЛАГАЕМЫХ РЕСУРСОВ РЫНКА МОЛОКА

Производство молока продолжает показывать рост к прошлым периодам, а доля российского молока в ресурсах приближается к 80% (целевая самообеспеченность по Доктрине продовольственной безопасности РФ – 90%).

Импорт снижается с ростом внутреннего производства.

Аналогичная ситуация с экспортными поставками, которые также растут благодаря росту производства.

ПРОИЗВОДСТВО МОЛОКА ПО ФО И РЕГИОНАМ

Общее производство в России показывает положительную динамику, при этом рост наблюдается по всем округам. Лидером прироста производства стал ЮФО (+10% г/г, здесь и далее — за 9 месяцев 2020 года относительно уровня 2019 г.), среди субъектов лидирует Краснодарский край (+79 тыс. тонн).

МОЛОЧНАЯ ПРОДУКТИВНОСТЬ КОРОВ ПО ФО И РЕГИОНАМ

Молочная продуктивность коров растет по всем федеральным округам, по итогам 9 месяцев рост составил 6%. Лидером по абсолютному значению надоев стала Костромская область, а по приросту – Крым (+98% г/г).

ИМПОРТ МОЛОЧНОЙ ПРОДУКЦИИ ПО СТРАНАМ И КАТЕГОРИЯМ

Импорт молочной продукции практически равен прошлогоднему периоду в стоимостном выражении, но при этом выше в натуральном, что связано с небольшим изменением структуры импорта;

Наиболее значительное снижение импорта в денежном выражении из стран Дальнего Зарубежья показывает категория «молоко и сливки сгущенные» (-36 млн долларов г/г), рост – категория «сливочное масло» (+36 млн долларов г/г).

ЭКСПОРТ МОЛОЧНОЙ ПРОДУКЦИИ ПО СТРАНАМ И КАТЕГОРИЯМ

Экспорт продолжает увеличиваться, за 9 мес. текущего года рост составил +2% относительно уровня прошлого года в стоимостном выражении;

Основной драйвер роста экспорта за этот период – сливочное масло, поставки в страны Дальнего Зарубежья выросли на 65%: на Украину — на 49%, в Абхазию – на 50%, в Азербайджан – в 2 раза, в Узбекистан – в 4,6 раза г/г;

На Украине стремительно продолжает снижаться производство молочных продуктов в последние 2 года, в связи с чем растет импорт, в том числе и из России.

ДИНАМИКА ЦЕН И ФАКТОРЫ ЦЕНООБРАЗОВАНИЯ НА МОЛОКО

Оптовые цены на сырое молоко находятся выше уровня прошлого года, прирост к прошлому году постепенно снижается с 7% в начале года до 1% в сентябре.

Потребительские цены на молоко также выше цен 2019 года, прирост к прошлому году стабилен в диапазоне +4-6%.

ДИНАМИКА РОЗНИЧНЫХ ЦЕН НА ОСНОВНЫЕ ИСТОЧНИКИ ЖИВОТНОГО БЕЛКА

Потребительские цены на творог, сыры и молоко демонстрируют рост в диапазоне +3-9%.

Значительный рост цен демонстрируют обе позиции консервов: +8% мясные, +7% рыбные. Рост цен можно объяснить реакцией пищевой отрасли на всплеск эмоциональных закупок на фоне снижения потребительской уверенности и доходов.

Цены на самый дорогой источник животного белка, колбасные изделия, подвержены небольшим колебаниям (от -3% до +2%).

В дальнейшем на динамику цен продолжит влиять переключение спроса с дорогостоящих продуктов животного происхождения на более дешевые и переключение между категориями-субститутами в зависимости от доступных скидок.

ДИНАМИКА СЕБЕСТОИМОСТИ ПРОИЗВОДСТВА СЫРОГО МОЛОКА

Динамика цен на сырое молоко носит выраженный сезонный характер: в весенне-летний период на рынке отмечается снижение ценовых уровней, в осенне-зимний – повышение.

Традиционное повышение цен на сырое молоко в осенне-зимний период обусловлено влиянием сезонного фактора, проявляющегося в увеличении затрат сельхозтоваропроизводителей на содержание коров (электроэнергия, корма) в холодное время года на фоне сокращения объемов производства сырого молока из-за снижения молочной продуктивности животных.

В весенне-летний период влияние сезонного фактора меняет направление ценового тренда: увеличение валовых надоев (в сравнении с зимними месяцами), снижение затрат на содержание животных, сокращение потребительского спроса на молочную продукцию в жаркое время года способствуют снижению ценовых уровней на сырое молоко.

«Ежемесячный обзор рынков АПК» – совместный аналитический продукт ФГБУ «Центр Агроаналитики» и Центра отраслевой экспертизы АО «Россельхозбанк»

Источник

Обзор рынка молока

- Несмотря на сложную эпидемиологическую ситуацию, 2020 г. для молочного рынка в целом сложился неплохо

- Запасы сливочного масла и сыров выросли вслед за спадом спроса со стороны HoReCa

- Расширение производства фиксируется по большинству молочных категорий

- На ослабление рубля рынок отреагировал ростом экспорта

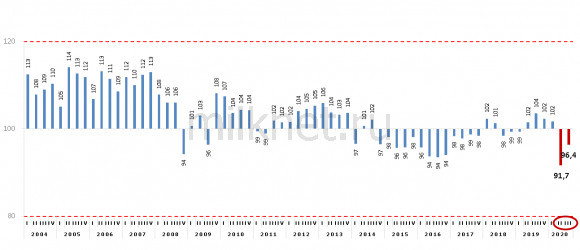

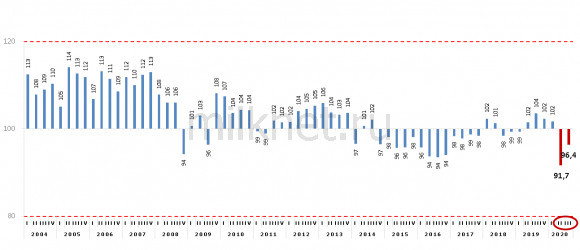

Весной 2020 года стало ясно, что ситуация с COVID-19 в той или иной степени скажется на всех отраслях экономики. Сельхоз отрасль в целом и молочный рынок в частности не стали исключением. В силу общей неопределенности, во втором квартале уходящего года ожидания участников молочного рынка были далеки от оптимистичных — казалось, что 2020 может стать провальным. По данным Росстат, реальные располагаемые денежные доходы населения во II квартале показали снижение на 8,3%. Такой спад является максимальным за последние, как минимум, двадцать лет. В последний раз более значительное сокращение доходов фиксировалось в 1999 году (-12,3%). Результаты по III кварталу также были отрицательными (-3,6%).

Реальные располагаемые денежные доходы населения к соответствующему периоду предыдущего года, в %

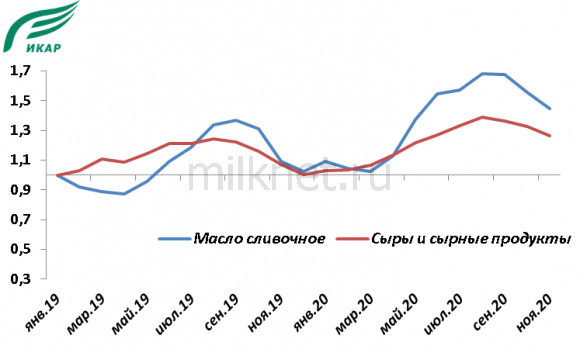

Так как рынок молочных продуктов остро реагирует на спрос со стороны населения, подобное падение покупательской способности могло критичным образом на него повлиять, значительно снижая доходность отрасли. Но закрытие границ и период самоизоляции в некотором смысле помогли избежать негативного эффекта. Вместо поездок за границу население тратило деньги внутри страны на продукты питания больше, чем обычно, тем самым поддерживая уровень потребления, в том числе и готовой молочной продукции.

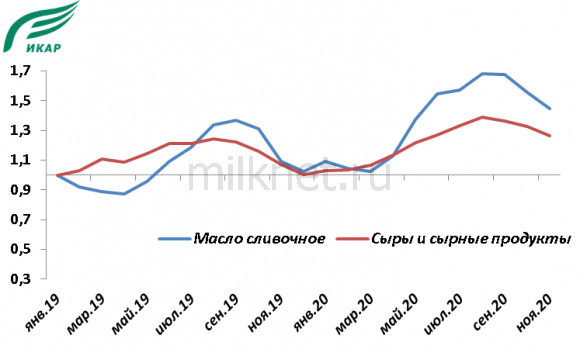

Одновременно с этим, на фоне эпидемиологических ограничений спрос со стороны HoReCa неизбежно снизился, вслед за чем запасы основных групп молочной продукции выросли. По данным на начало декабря запасы сливочного масла увеличились на 33%, сыров и сырных продуктов — на 18%.

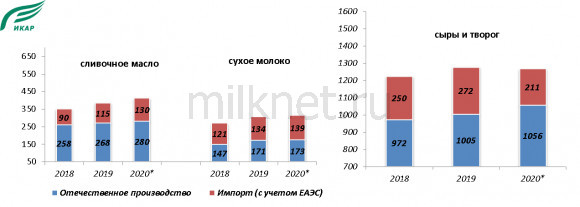

Динамика запасов сливочного масла и сыров в России, в % к янв.19

По итогам 2020 года ожидается расширение производства молочной продукции по большинству категорий. Предложение цельномолочной продукции вырастет по таким категориям, как молоко питьевое (1%), сметана (3%), творог (4,5%) и наиболее заметно по сливкам (14%). По сливочному маслу рост по итогам года может составить порядка 4,5%. Хотя в первом полугодии среднемесячный прирост был в районе 14-15%, резкое увеличение запасов скорректировало динамику производства во втором полугодии в сторону снижения. По сырам и сырным продуктам годовой рост ожидается около 5-5,5%, а в следующем 2021 году может достичь 10%. Снижение доходов населения способно в очередной раз переструктурировать потребление россиян, увеличив долю дешевых продуктов с заменителем молочных жиров.

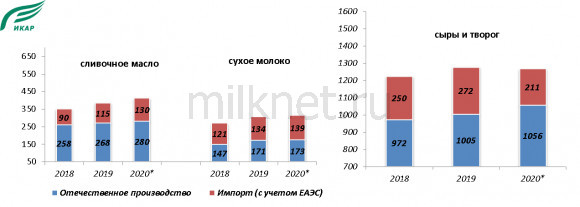

Высокая инвестиционная активность внутри страны в сырной промышленности за два года заметно изменила структуру условной емкости рынка сыра (производство + импорт). Доля отечественной продукции в 2020 году, оценочно, выросла с 78% до 84%, причем в перспективе доля будет расти и дальше. По сухому молоку и сливочному маслу уровень условной самообеспеченности колеблется на уровнях предыдущих годов: по маслу — порядка 68-70%, по сухому молоку – 54-56%.

Динамика условной емкости, тыс. тонн

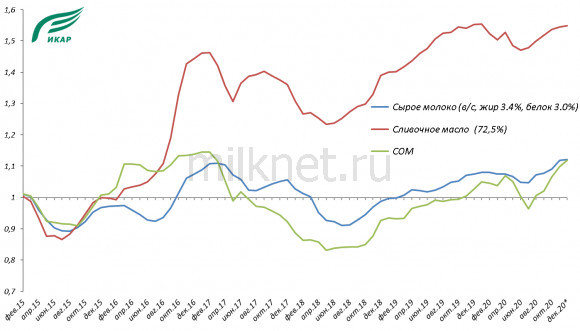

Значительный рост себестоимости, различные государственные инициативы по регулированию рынка (система прослеживаемости, маркировка), девальвация российского рубля – всё это, в конечном счете, повлияло на стоимость готовой молочной продукции. Потребительские цены на сливочное масло в среднем по 2020 году оцениваются на 7% выше уровня предыдущего года, на питьевое молоко рост порядка 3%, сметану — 5%, сыры – 8%, творог – 4%. В среднем потребительские цены по молочным категориям выросли на 3-5%, в то время как сырье выросло на 5% при росте себестоимости в 10-15%.

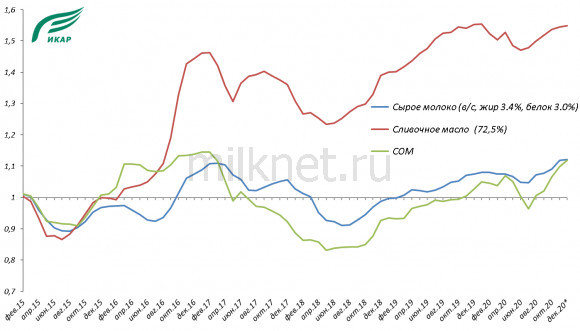

Динамика Индексов цен, в % к янв.15

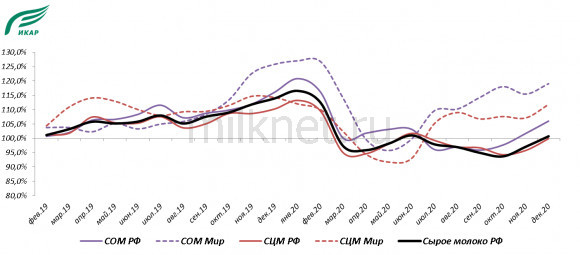

Рост себестоимости производства российского молока-сырья в большей мере обоснован удорожанием кормовой базы в силу неблагоприятных погодных факторов, в особенности в регионах Сибири (рост стоимости кормов порядка 45%), в Центре (+10%), Поволжье (+7%). В то же время на российский сырьевой молочный рынок продолжает влиять относительно дорогой импорт. Весной 2020 г. на фоне пандемии мировая торговая активность снизилась, начав плавное восстановление летом, когда ситуация более-менее стабилизировалась, а участники рынка адаптировались к новым реалиям. В итоге, к концу 2020 г. на аукционах Global Dairy Trade (GDT) отмечался высокий спрос на сухое молоко, в особенности со стороны китайских покупателей. Мировые цены на сухое молоко за полгода выросли в среднем на 20%.

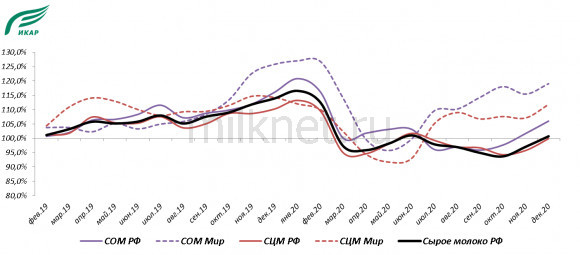

Динамика средних цен на сухое молоко в России и мире, $/кг в % к янв.19

Продолжающийся рост цен на сырое молоко сохраняет высокие стимулы к продолжению инвестирования в производство. Cредняя закупочная цена на молоко 1/с и в/с в 2020 году составила 23,86 руб/кг (здесь и далее цены с НДС) и 26,21 руб/кг соответственно. Рост по сравнению со средним значением 2019 года составляет 4,8% на молоко 1/с и 4,7% на молоко в/с. По данным Росстат, производство молока-сырья за январь-ноябрь 2020 в с-х организациях выросло на 5,4% до 16,3 млн. тонн, в том числе 15,7 млн. тонн товарного. Как итог, производство в 2020 г. может достигнуть порядка 17,7-17,9 млн. тонн товарного молока. Указанные результаты удалось получить за счет продолжающейся модернизации производства и интенсификации надоев – по результатам одиннадцати месяцев 2020 года рост продуктивности молочного скота составил 6,2% (+400 кг/гол.).

2020 год показал позитивную динамику по экспорту молочной продукции. С одной стороны, девальвация российского рубля подняла цены на сырое молоко по России, удорожив конечную продукцию для потребителя. С другой стороны – позволила российской продукции более уверенно конкурировать на мировом рынке за счет снизившейся цены в валюте. Так, в январе-октябре 2020 года объемы экспорта, как в стоимостном, так и натуральном выражении выросли по всем ключевым молокоемким категориям. По итогам 2020 г. в стоимостном выражении прирост экспорта по молочной группе может составить порядка 17%, в натуральном – 20-23%. Основной прирост экспорта в 2020 г. происходил за счет расширения географии поставок биржевых товаров — сливочного масла, сухого обезжиренного молока, сухого цельного молока, а также сыворотки. По сырам также фиксируется рост отгрузок на внешние рынки, но по сравнению с остальными видами молочной продукции он видится намного более скромным. Основными импортерами российской молочной продукции остаются страны СНГ, в том числе Казахстан, Украина и Белоруссия. Среди остальных стран – Монголия, Абхазия, Китай (в основном рост экспорта мороженого).

Продолжает прорабатываться вопрос расширения экспорта молочной продукции из России в Китай. Так, в середине декабря ГК «Русагро» реализовала первую пробную партию сухой молочной подсырной сыворотки в Китай.

Источник

Обзор рынка молока

Рубрики блога

О ситуации на рынке молока и молокопродуктов (22 – 26 марта 2021 г.)

Производство

В январе-феврале 2021 года в сельскохозяйственных организациях валовой надой молока увеличился на 1,8% до 2,9 млн т, надой на 1 корову составил 1 219,0 кг (+3,5% к аналогичному периоду 2020 года).

По данным Росстата объем промышленного производства молока, кроме сырого в январе-феврале 2021 года составил 917,3 тыс. т (на 2,7% выше аналогичного периода 2020 года), продуктов кисломолочных (кроме творога) – 459,1 тыс. т (-1,9%), сыров – 84,2 тыс. т (-2,8%), молокосодержащих продуктов с заменителем молочного жира, произведенных по технологии сыра – 30,0 тыс. т (+1,4%), масла сливочного –

42,0 тыс. т (-1,1%), молока и сливок сухих –19,3 тыс. т (+0,2%).

ЦЕНЫ

Система мониторинга и прогнозирования продбезопасности Минсельхоза России, руб./кг

17.03.2021

24.03.2021

% с начала года

О ситуации на рынке молока и молокопродуктов (9 – 12 марта 2021 г.)

Производство

В январе 2021 года валовой надой молока в хозяйствах всех категорий составил 2,2 млн т и увеличился относительно уровня 2020 года на 2,2%

в сельскохозяйственных организациях валовой надой молока увеличился на 3,6% до 1,5 млн т. Так, в январе 2021 года в сельскохозяйственных организациях надой

на 1 корову составил 627 кг (+4,3% к аналогичному периоду 2019 года).

По данным Росстата объем промышленного производства молока, кроме сырого в январе 2021 года составил 468,7 тыс. т (на 4,1% выше аналогичного периода 2020 года), продуктов кисломолочных (кроме творога) – 223,1 тыс. т (-3,6%), сыров –

41,7 тыс. т (-2,5%), молокосодержащих продуктов с заменителем молочного жира, произведенных по технологии сыра – 15,0 тыс. т (+2,4%), масла сливочного –

21,3 тыс. т (-1,2%), молока и сливок сухих –10,4 тыс. т (+6,3%).

ЦЕНЫ

Система мониторинга и прогнозирования продбезопасности Минсельхоза России, руб./кг

03.03.2021

10.03.2021

% с начала года

Министерство сельского хозяйства Российской Федерации

О ситуации на рынке молока и молокопродуктов (24 – 26 февраля 2021 г.)

Производство

В январе 2021 года валовой надой молока в хозяйствах всех категорий составил 2,2 млн т и увеличился относительно уровня 2020 года на 2,2%

в сельскохозяйственных организациях валовой надой молока увеличился на 3,6% до 1,5 млн т. Так, в январе 2021 года в сельскохозяйственных организациях надой

на 1 корову составил 627 кг (+4,3% к аналогичному периоду 2019 года).

По данным Росстата объем промышленного производства молока, кроме сырого в январе 2021 года составил 468,7 тыс. т (на 4,1% выше аналогичного периода 2020 года), продуктов кисломолочных (кроме творога) – 223,1 тыс. т (-3,6%), сыров –

41,7 тыс. т (-2,5%), молокосодержащих продуктов с заменителем молочного жира, произведенных по технологии сыра – 15,0 тыс. т (+2,4%), масла сливочного –

21,3 тыс. т (-1,2%), молока и сливок сухих –10,4 тыс. т (+6,3%).

ЦЕНЫ

Система мониторинга и прогнозирования продбезопасности Минсельхоза России, руб./кг

17.02.2021

24.02.2021

% с начала года

Оптовые цены на молоко и сливки в РФ в помесячной динамике по федеральным округам

Оптовые цены на молоко и сливки сгущенные в России (цены производителей) на графике ниже представлены в помесячной динамике по федеральным округам.

О ситуации на рынке молока и молокопродуктов (8 – 12 февраля 2021 г.)

Производство

В январе-декабре 2020 года валовой надой молока в хозяйствах всех категорий составил 32,2 млн т и увеличился относительно уровня 2019 года на 2,7%, в сельскохозяйственных организациях валовой надой молока увеличился на 5,3% до 17,9 млн т. Так, в январе-декабре 2020 года в сельскохозяйственных организациях надой на 1 корову составил 6 872,0 кг (+5,9% к аналогичному периоду 2019 года).

По данным Росстата объем промышленного производства молока, кроме сырого

в январе-декабре 2020 года составил 5 417,2 тыс. т (на 1,5% выше аналогичного периода 2019 года), продуктов кисломолочных (кроме творога) – 2 750,8 тыс. т

(-1,5%), сыров – 566,1 тыс. т (+4,8%), молокосодержащих продуктов с заменителем молочного жира, произведенных по технологии сыра – 192,2 тыс. т (+6,3%), масла сливочного – 282,0 тыс. т (+4,7% больше), молока и сливок сухих –150,8 тыс. т

(-2,6%).

ЦЕНЫ

Система мониторинга и прогнозирования продбезопасности Минсельхоза России, руб./кг

03.02.2021

10.02.2021

% с начала года

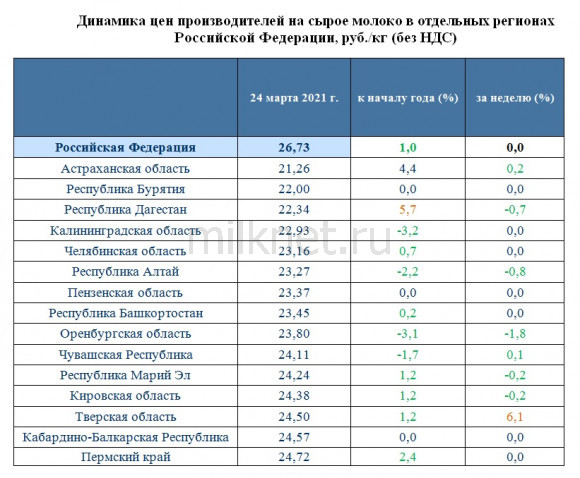

Динамика цен производителей на сырое молоко в отдельных регионах

Российской Федерации, руб./кг (без НДС)

Министерство сельского хозяйства Российской Федерации

Этапы введения маркировки молока и молочной продукции

Маркировка молочной продукции в 2021 году стала обязательной.

В связи с этим хотим напомнить этапы введения маркировки молока и молочной продукции

С 20 января 2021 года — старт обязательной маркировки

Производитель, импортер, оптовик, розница – Могут добровольно маркировать, вводить в оборот и фиксировать выбытие через кассы молочной продукции.

С 1 июня 2021 года маркировка становится обязательной для категорий «мороженое» и «сыры».

Производитель сыров и мороженого – С этой даты обязаны быть зарегистрированы в системе и описать свои товары в каталоге. К этому времени должны быть полностью настроены процессы по заказу кодов, их нанесению на товары с подачей отчета о нанесении, оплате кодов и вводу в оборот.

С 1 сентября 2021 года маркировка становится обязательной для товаров всех остальных подгрупп сроком годности более 40 дней.

Производитель молочной продукции более 40 дней — с этой даты обязаны быть зарегистрированы в системе и описать свои товары в каталоге. К этому времени должны быть полностью настроены процессы по заказу кодов, их нанесению на товары с подачей отчета о нанесении, оплате кодов и вводу в оборот.

С 1 декабря 2021 года маркировка становится обязательной для молочных продуктов сроком годности менее 40 дней. Появляется обязанность фиксировать выбытие маркированной продукции через кассы.

Производитель молочной продукции сроком годности менее 40 дней – с этой даты обязаны быть зарегистрированы в системе и описать свои товары в каталоге. К этому времени должны быть полностью настроены процессы по заказу кодов, их нанесению на товары с подачей отчета о нанесении, оплате кодов и вводу в оборот.

Розница, которая продает любые типы молочной продукции – С этой даты должна начать сканировать коды на кассе при продаже маркированной продукции и передавать сведения о продажах в систему с использованием онлайн-касс. К этому времени необходимо протестировать процессы продажи и обеспечить наличие 2D-сканеров на кассах, а также при необходимости обновить кассовое ПО.

С 1 сентября 2022 года для оптового и розничного звена вводится объемно-артикульный учет.

Производитель, импортер, оптовик, розница — Участникам необходимо настроить электронный документооборот. Для этого нужно выбрать оператора ЭДО, провести тестирование электронного документооборота с контрагентами. Передавать сведения в систему необходимо о партиях товаров (информация о коде товара и количестве отгружаемого маркированного товара), без указания кодов маркировки, которые перемещаются между собственниками.

С 1 сентября 2022 года для всех участников оборота

необходимо передавать в систему сведений о выводе продукции из оборота по всем причинам, отличным от продажи по ККТ (т.к. она с 1 декабря 2021г) в виде объемно-сортового учета – указание кода товара и количество выводимого товара без указания конкретных единиц маркированного товара.

С 1 декабря 2022 года маркировка становится обязательной для фермеров при продаже через собственную розницу и прямых продажах.

Производители, которые продают свою продукцию напрямую покупателям, без посредников – c этой даты обязаны быть зарегистрированы в системе и описать свои товары в каталоге. К этому времени должны быть полностью настроены процессы по заказу кодов, их нанесению на товары с подачей отчета о нанесении, оплате кодов и вводу в оборот.

С 1 декабря 2023 года вводится поэкземплярный учет для продукции со сроками хранения более 40 дней.

Производитель, импортер, оптовик, розница — Участникам необходимо настроить электронный документооборот. Для этого нужно выбрать оператора ЭДО, провести тестирование электронного документооборота с контрагентами. Передавать сведения в систему необходимо о каждой единице маркированного товара.

С 1 декабря 2023 года для продукции со сроками хранения более 40 дней

Вводится для всех участников оборота передача в систему сведений о выводе продукции из оборота по всем причинам, отличным от продажи по ККТ (т.к. она с 1 декабря 2021г) в виде поэкземплярного учета – указание кода товара и количество выводимого товара с указания конкретных единиц маркированного товара.

Молоко и молочные продукты. Итоги года 2020

- Несмотря на сложную эпидемиологическую ситуацию, 2020 г. для молочного рынка в целом сложился неплохо

- Запасы сливочного масла и сыров выросли вслед за спадом спроса со стороны HoReCa

- Расширение производства фиксируется по большинству молочных категорий

- На ослабление рубля рынок отреагировал ростом экспорта

Весной 2020 года стало ясно, что ситуация с COVID-19 в той или иной степени скажется на всех отраслях экономики. Сельхоз отрасль в целом и молочный рынок в частности не стали исключением. В силу общей неопределенности, во втором квартале уходящего года ожидания участников молочного рынка были далеки от оптимистичных — казалось, что 2020 может стать провальным. По данным Росстат, реальные располагаемые денежные доходы населения во II квартале показали снижение на 8,3%. Такой спад является максимальным за последние, как минимум, двадцать лет. В последний раз более значительное сокращение доходов фиксировалось в 1999 году (-12,3%). Результаты по III кварталу также были отрицательными (-3,6%).

Реальные располагаемые денежные доходы населения к соответствующему периоду предыдущего года, в %

Так как рынок молочных продуктов остро реагирует на спрос со стороны населения, подобное падение покупательской способности могло критичным образом на него повлиять, значительно снижая доходность отрасли. Но закрытие границ и период самоизоляции в некотором смысле помогли избежать негативного эффекта. Вместо поездок за границу население тратило деньги внутри страны на продукты питания больше, чем обычно, тем самым поддерживая уровень потребления, в том числе и готовой молочной продукции.

Одновременно с этим, на фоне эпидемиологических ограничений спрос со стороны HoReCa неизбежно снизился, вслед за чем запасы основных групп молочной продукции выросли. По данным на начало декабря запасы сливочного масла увеличились на 33%, сыров и сырных продуктов — на 18%.

Динамика запасов сливочного масла и сыров в России, в % к янв.19

По итогам 2020 года ожидается расширение производства молочной продукции по большинству категорий. Предложение цельномолочной продукции вырастет по таким категориям, как молоко питьевое (1%), сметана (3%), творог (4,5%) и наиболее заметно по сливкам (14%). По сливочному маслу рост по итогам года может составить порядка 4,5%. Хотя в первом полугодии среднемесячный прирост был в районе 14-15%, резкое увеличение запасов скорректировало динамику производства во втором полугодии в сторону снижения. По сырам и сырным продуктам годовой рост ожидается около 5-5,5%, а в следующем 2021 году может достичь 10%. Снижение доходов населения способно в очередной раз переструктурировать потребление россиян, увеличив долю дешевых продуктов с заменителем молочных жиров.

Высокая инвестиционная активность внутри страны в сырной промышленности за два года заметно изменила структуру условной емкости рынка сыра (производство + импорт). Доля отечественной продукции в 2020 году, оценочно, выросла с 78% до 84%, причем в перспективе доля будет расти и дальше. По сухому молоку и сливочному маслу уровень условной самообеспеченности колеблется на уровнях предыдущих годов: по маслу — порядка 68-70%, по сухому молоку – 54-56%.

Динамика условной емкости, тыс. тонн

Значительный рост себестоимости, различные государственные инициативы по регулированию рынка (система прослеживаемости, маркировка), девальвация российского рубля – всё это, в конечном счете, повлияло на стоимость готовой молочной продукции. Потребительские цены на сливочное масло в среднем по 2020 году оцениваются на 7% выше уровня предыдущего года, на питьевое молоко рост порядка 3%, сметану — 5%, сыры – 8%, творог – 4%. В среднем потребительские цены по молочным категориям выросли на 3-5%, в то время как сырье выросло на 5% при росте себестоимости в 10-15%.

Динамика Индексов цен, в % к янв.15

Рост себестоимости производства российского молока-сырья в большей мере обоснован удорожанием кормовой базы в силу неблагоприятных погодных факторов, в особенности в регионах Сибири (рост стоимости кормов порядка 45%), в Центре (+10%), Поволжье (+7%). В то же время на российский сырьевой молочный рынок продолжает влиять относительно дорогой импорт. Весной 2020 г. на фоне пандемии мировая торговая активность снизилась, начав плавное восстановление летом, когда ситуация более-менее стабилизировалась, а участники рынка адаптировались к новым реалиям. В итоге, к концу 2020 г. на аукционах Global Dairy Trade (GDT) отмечался высокий спрос на сухое молоко, в особенности со стороны китайских покупателей. Мировые цены на сухое молоко за полгода выросли в среднем на 20%.

Динамика средних цен на сухое молоко в России и мире, $/кг в % к янв.19

Продолжающийся рост цен на сырое молоко сохраняет высокие стимулы к продолжению инвестирования в производство. Cредняя закупочная цена на молоко 1/с и в/с в 2020 году составила 23,86 руб/кг (здесь и далее цены с НДС) и 26,21 руб/кг соответственно. Рост по сравнению со средним значением 2019 года составляет 4,8% на молоко 1/с и 4,7% на молоко в/с. По данным Росстат, производство молока-сырья за январь-ноябрь 2020 в с-х организациях выросло на 5,4% до 16,3 млн. тонн, в том числе 15,7 млн. тонн товарного. Как итог, производство в 2020 г. может достигнуть порядка 17,7-17,9 млн. тонн товарного молока. Указанные результаты удалось получить за счет продолжающейся модернизации производства и интенсификации надоев – по результатам одиннадцати месяцев 2020 года рост продуктивности молочного скота составил 6,2% (+400 кг/гол.).

2020 год показал позитивную динамику по экспорту молочной продукции. С одной стороны, девальвация российского рубля подняла цены на сырое молоко по России, удорожив конечную продукцию для потребителя. С другой стороны – позволила российской продукции более уверенно конкурировать на мировом рынке за счет снизившейся цены в валюте. Так, в январе-октябре 2020 года объемы экспорта, как в стоимостном, так и натуральном выражении выросли по всем ключевым молокоемким категориям. По итогам 2020 г. в стоимостном выражении прирост экспорта по молочной группе может составить порядка 17%, в натуральном – 20-23%. Основной прирост экспорта в 2020 г. происходил за счет расширения географии поставок биржевых товаров — сливочного масла, сухого обезжиренного молока, сухого цельного молока, а также сыворотки. По сырам также фиксируется рост отгрузок на внешние рынки, но по сравнению с остальными видами молочной продукции он видится намного более скромным. Основными импортерами российской молочной продукции остаются страны СНГ, в том числе Казахстан, Украина и Белоруссия. Среди остальных стран – Монголия, Абхазия, Китай (в основном рост экспорта мороженого).

Продолжает прорабатываться вопрос расширения экспорта молочной продукции из России в Китай. Так, в середине декабря ГК «Русагро» реализовала первую пробную партию сухой молочной подсырной сыворотки в Китай.

Источник