- Сравнительный анализ налогообложения физических лиц зарубежных странах

- Сравнительный анализ налогообложения физических лиц зарубежных странах

- Сравнительный анализ налогообложения доходов физических лиц в зарубежных странах и в РФ

- СОДЕРЖАНИЕ

- ВВЕДЕНИЕ

- ГЛАВА 1. Теоретические основы налогоблажения доходов физических лиц

- 1.1. История, развития и становления системы налогообложения доходов физических лиц

- 1.2. Экономическая сущность налогообложения доходов физических лиц

- ГЛАВА 2. Современная система налогообложения физических лиц

- 2.1. Действующая система налогообложения доходов физических лиц в России

Сравнительный анализ налогообложения физических лиц зарубежных странах

Одновременно с эволюцией государства, развивалась и система налогообложения. Но оставалось всегда неизменным то, что одной из основных функций налогов, являлось формирование казны государства. Таким образом, в Российской Федерации около 80 % всего государственного консолидированного бюджета формируется именно за счет налогов, взимаемых с населения. А из этого бюджета в дальнейшем уже выделяются средства на благоприятное функционирование различных подсистем государства. Из этого следует, что для России, как для страны с самой большой территорией, а, следовательно, и со сложнейшей организацией управления этой сраной имеет особую актуальность создание и разработка, а также поддержание эффективного функционирования такой налоговой системы, которая бы позволяла удовлетворить большую часть потребностей государства. И немаловажную роль может оказать опыт зарубежных стран в осуществлении налоговой политики.

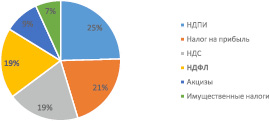

В Российской Федерации в структуре налогов, взимаемых с физических лиц, подоходный налог занимает не последнее место. И с каждым годом его удельный вес только увеличивается (рисунок) [1].

До 2001 года данный вид налога начислялся по прогрессивной шкале, но принятие в Российской Федерации современного налогового кодекса, закрепляющего основные положения налоговой политики в нашей стране, начисление НДФЛ стало происходить по плоской шкале налогообложения. Была принята единая ставка налога – 13 % для резидентов РФ и 30 % для нерезидентов. Также налогом облагаются такие виды доходов как: выигрыш в лотерею, процентных доходов по вкладам в банках, дивиденды, полученные от российских организаций физическими лицами и так далее.

Поступления по видам налогов в консолидированный бюджет РФ за 9 месяцев 2016-2017 гг.

Использование плоской шкалы налогообложения является основной характеристикой налоговой политики Российской Федерации. В то время, как большинство развитых стран, такие как США, Франция, Германия, Великобритания, Швеция, Китай и ряд других стран используют прогрессивную шкалу начисления налогов. И та и другая шкала имеет свои преимущества и недостатки. Например, эксперты считают, что плоская шкала налогообложения повышает предпринимательскую активность, а также стимулирует население к увеличению доли накоплений и снижает риск сокрытия доходов у граждан.

Но в то же время она создаёт массовое убеждение в несправедливости существующей системы распределения. Прогрессивная шкала НДФЛ удерживается из зарплаты работника, поэтому увеличение ставки по этому налогу не увеличивает налоговую нагрузку на работодателя, но при прогрессивной системе люди чаще оптимизируют налоги, уводя доходы в офшорные зоны.

Так в чем же существенное различие между системой налогообложения в Российской Федерации и за рубежом?

Налоговая система Германии включает в себя сбор налога по трем уровням: федеральный, земельный и местный налоги.

Как было отмечено выше в ряде стран, в том числе в Германии, к налогообложению подоходного налога, применяется прогрессивная система налогообложения. Это выражается в том, что чем больше составляет ваш годовой доход, тем выше ставка, по которой вы платите налог. Причем при начислении подоходного налога, шкала делится на пять зон [2]:

– Зона 1 – Nullzone (нулевая зона). Это свободная от налогообложения зона

– Зона 2 – Untere Progressionszone (нижняя зона прогрессивной ставки). Налог здесь составляет от 14 % до 24 % в зависимости от суммы дохода.

– Зона 3 – Obere Progressionszone (верхняя зона прогрессивной ставки). Начальная налоговая ставка составляет 24 % и увеличивается до 42 %.

– Зона 4 – Proportionalzone (первая фиксированная зона). Ставка налога составляет 42 %.

– Зона 5 – Proportionalzone, Reichensteuer (вторая фиксированная зона). Ставка налога составляет 45 %.

Величина подоходного налога зависит не только от налоговой зоны, но также и от налогового класса, которых всего шесть:

Steuerklasse I – налоговый класс независящий ни от чего, кроме семейного положения. В этот класс входят такие группы населения как: незамужние и неженатые, разведенные, состоящие в браке, но проживающие раздельно, а также вдовы и вдовцы.

Steuerklasse II – к этому налоговому классу относят родителей-одиночек.

Steuerklasse III – к этому налоговому классу относят семейных сотрудников, у которых значительно разняться уровни дохода, облагаемого налогом.

Steuerklasse IV – налоговый класс, включающий семьи с детьми, в которых работают оба родителя, а уровень их зарплаты примерно одинаково высокий.

Steuerklasse V – этот налоговый класс можно выбрать только в паре с третьим классом для супруга с меньшим доходом.

Steuerklasse VI – в этот налоговый класс входят сотрудники, имеющие не одно место заработка, а два или более. При этом в зарплатной карте на одном из рабочих мест указывается один из вышеперечисленных налоговых классов, а на всех остальных рабочих местах можно использовать только 6-ой налоговый класс.

Большое значение, а также еще одно отличительной чертой практики налогообложения в Германии имеет разница в понятиях налогового резидента. Если в России данный статус определяется числом проведенный дней в стране, то в Германии на приобретение статуса резидента повлияют такие обстоятельства как: покупка жилья или постоянное пребывание в Германии (длительные промежутки времени). Но в некоторых случаях даже потеря статуса резидента не освобождает лицо от уплаты налогов. Таким образом, можно сказать, что налоговая система в Германии предполагает более гибкую процедуру начисления налогов на доходы физических лиц, нежели в Российской Федерации. Это позволяет сократить у населения чувства несправедливости системы распределения.

Первым и основным отличием системы налогообложения во Франции является тот факт, что налогом облагается не конкретно физическое лицо, как например, в Российской федерации, а вся семья в целом, поэтому данный вид налога называется подоходный налог с домохозяйства. При этом под семьей понимаются супруги и их дети: не достигшие 18 лет; не состоящие в браке и моложе 21 года; студенты моложе 25 лет [3].

Налоговая база вычисляется для всей семьи как совокупный годовой доход всех членов семьи за вычетом определённых видов расходов, которые налогом не облагаются [4]. Далее эта суммарная семейная налоговая база делится на коэффициент размера семьи, и таким образом получается налогооблагаемая доля одного члена семьи, т.е. некий среднедушевой доход семьи (QF – Quotient Familial), который и определяет величину ставки подоходного налога для этой семьи [5].

Ставка подоходного налога также начисляется по прогрессивной шкале, охватывающая 5 групп налогоплательщиков с диапазоном от 0 до 45 % в зависимости от суммы годового дохода.

Соединенные Штаты Америки

В Соединенных штатах Америки налогоплательщики самостоятельно заполняют налоговые декларации и своевременно передают их в специальное ведомство. Несмотря на то, что служба внутренних доходов проверяет не более двух процентов от общего числа всех деклараций, предусмотренная в стране система штрафов является эффективным барьером против уклонения от уплаты налогов.

Для охарактеризования шкалы начисления налогов в США используют такое понятие как «скользящая» система налогообложения, что подразумевает рост ставки налога с увеличением налоговой базы налогоплательщика.

На размер налоговой базы в Америке будут влиять три основных фактора:

1. Размер дохода, т.е. все, что получил налогоплательщик. Доход включает в себя заработную плату, дивиденды, алименты, пенсию и прочее. Чем больше доход, тем выше процентная ставка.

3. Семейный статус – различают такие семейные категории как незамужний/неженатый, семейная пара и родитель-одиночка. Для каждой категории налоговая ставка разная.

4. Количество зависимых людей, проживающих с налогоплательщиком – в эту категорию входят дети и пожилые родители, которые проживают с налогоплательщиком и находятся под его опекой. Государство предоставляет налоговую скидку и кредиты на каждого зависимого человека.

НДФЛ оплачивается по трехуровневой системе – федеральный налог, налог на уровне штата, а также местный налог. Все жители, проживающие на территории США, и граждане США должны оплатить налог на доход на федеральном уровне, однако в некоторых штатах или городах подоходный налог не взимается.

Помимо перечисленных выше факторов, на налоговую ставку влияет ряд других показатели, которые также отражаются в налоговой декларации. Например, переезд из-за смены работы, выданная на обучение ссуда или прибыль от бизнеса – все это отражается на размере налоговой ставки.

Таким образом, можно сделать вывод, что налоговая нагрузка на физические лица с меньшим доходом меньше в странах с прогрессивной системой начисления налогов, в Российской Федерации в связи с применением плоской шкалы налогообложения большая налоговая нагрузка ложиться на лиц с меньшими доходами. По этому поводу ряд исследователей считают, что сейчас имеет особую актуальность возвращение к начислению налогов по прогрессивной шкале, а в 2010 году группа депутатов от ЛДПР внесли в Госдуму проект поправок в Налоговый кодекс, которые позволили бы заменить существующую систему налогообложения физических лиц. Было отмечено, что после выборов президента в 2018 году внесение изменений в Налоговый кодекс будет весьма целесообразно.

Источник

Сравнительный анализ налогообложения физических лиц зарубежных странах

Библиографическая ссылка на статью:

Белоусова С.Н., Руденко И.Р. Сравнительный анализ налоговой системы РФ и зарубежных стран // Экономика и менеджмент инновационных технологий. 2015. № 9 [Электронный ресурс]. URL: https://ekonomika.snauka.ru/2015/09/9736 (дата обращения: 12.04.2021).

Налоговые системы зарубежных стран существенно отличаются друг от друга по основным экономическим показателям, соотношению прямых и косвенных налогов, уровню налоговой культуры налогоплательщиков и налоговой дисциплины, мерам ответственности за нарушение налогового законодательства, источникам налогообложения. Эти особенности налогов в каждой отдельно взятой стране зависят от многих факторов: экономических, политических, демографических, социальных, играют решающую роль в процессе перераспределения валового внутреннего продукта и национального дохода страны [1, с. 251].

Налог на добавленную стоимость является наиболее доходным по сравнению с другими, поэтому по своему статусу в унитарных государствах НДС устанавливается как общегосударственный налог, а в федеративных государствах относится к федеральным налогам. В большинстве стран поступления по НДС сразу распределяются по бюджетам разных уровней, в этой связи НДС определяется как регулирующий налог, в отдельных странах НДС поступает в один бюджет, поэтому характеризуется как закрепленный налог [2, с. 22].

В таблице 1 нами проведем сравнительный анализ налоговых ставок по наиболее важным и значимым налогам ряда европейских стран и России, таких как налог на прибыль организаций, подоходный налог, отчисления на социальные нужды.

Таблица 1 – Процентные ставки по наиболее значимым налогам ряда европейских стран и РФ [1]

| Виды налогов | Германия | Великобритания | Франция | Швеция | Дания | Россия |

| Налог на прибыль | 25% | 33% | 34-42% | 28% | 34% | 10; 15; 20% |

| Налог на доходы физических лиц | 0-51% | 10,22,45% | 0-54% | 31% | 29,5% | 13, 15, 30, 35% |

| Отчисления на социальные нужды | 13% | 2; 9; 5,35; 5,25; 6,3% | 4,5-13,6% | 33% | 7% | 34% |

| НДС | 7; 16% | 15% | 19,6; 22; 7; 5,5% | 12; 25% | 25% | 0; 10; 18% |

Во Франции ставка налога на прибыль организаций может варьироваться в пределах 34-42%. Ставка налога на прибыль Великобритании, составляет 33%, в Германии 25%. По сравнению с вышеперечисленными странами в России ставка налога на прибыль организации может составлять 10,15 или 20%.

Налог на доходы физических лиц в России взимается с доходов, полученных резидентами и нерезидентами на территории РФ, и ставка налога может составлять 13, 15, 30 или 35% [3]. В Германии как мы видим, ставки являются прогрессивными и колеблются от 0 до 51%, в Великобритании ставки составляют 10, 22, 45%.

Центральным звеном бюджетной системы Франции выступает НДС, ставки по которому составляют 19,6; 22; 7; 5,5%. Отличительной чертой НДС в Великобритании и Дании является применяемая одна ставка налога, составляющая 15% и 25% соответственно. В Швеции стандартная ставка НДС – 25%. Тогда как ставки НДС в России являются более гибкими и составляют 0, 10, 18%.

Проведенный анализ показал, что в таких странах как Великобритания, Франция и Россия диапазон установленных ставок достаточно широк, в то время как в Швеции и Дании по НДФЛ и налогу на прибыль организаций применяют единые ставки для всех категорий налогоплательщиков.

Основная задача налоговых платежей в любом государстве – это формирование доходов бюджета страны. В таблице 2 нами представлены налоговые доходы государственного бюджета, приходящиеся на одного жителя государства ряда стран Евросоюза и России.

Таблица 2 – Налоговые доходы государственного бюджета ряда стран Евросоюза и РФ, (долл. США на душу населения) [4]

Источник

Сравнительный анализ налогообложения доходов физических лиц в зарубежных странах и в РФ

Страницы: 1 2 3

СОДЕРЖАНИЕ

- ВВЕДЕНИЕ

- ГЛАВА 1. Теоретические основы налогооблажения доходов физических лиц

- 1.1. История, развития и становления системы налогообложения доходов физических лиц

- 1.2. Экономическая сущность налогообложения доходов физических лиц

- ГЛАВА 2. Современная система налогообложения физических лиц

- 2.1. Действующая система налогообложения доходов физических лиц в России

- 2.2. Особенности исчисления и уплаты налога на доходы физических лиц в России

- 2.3. Особенности исчисления и уплаты налога на доходы индивидуальных предпринимателей

- ГЛАВА 3. Особенности налогообложения доходов физических лиц в зарубежных странах

- 3.1. Налогообложение физических лиц в Англии

- 3.2. Особенности налогообложения доходов физических лиц в Германии

- 3.3. Сравнительный анализ налогообложения доходов физических лиц в зарубежных странах и в России

- ЗАКЛЮЧЕНИЕ

- СПИСОК ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Взимание налогов – это древнейшая функция государства. От количества налогов во многом зависит существование страны, развитие общества и уровень жизни населения. Появлению налогов предшествовало классовое разделение общества и возникновение государственности. Налоги всегда взимались государством, так как для того чтобы оно могло удовлетворять коллективные потребности, государству требуется определенная сумма денежных средств, которые моно собрать только при помощи налогов. Во время перехода к рыночной экономике появилось много проблем, решение которых крайне необходимо. Одной из наиболее острых проблем в отечественной экономике являет нехватка финансовых ресурсов. Сейчас самый приемлемый способ решения этой проблемы – налоговое регулирование. Налоговым регулированием охватывается вся экономика в целом. Один из основных аспектов Налогового регулирования заключается во взимании налогов с населения. В западной практике взимание налогов играет одну из главнейших ролей в регулировании экономики.

Актуальность данной темы обусловлена существованием многочисленных проблем, связанных с взиманием налогов с физических лиц и ее дальнейшее изучение полезно как для будущих специалистов в налоговой сфере, так и для простых граждан – плательщиков налогов.

Объектом исследования являются налоговые системы Англии, Германии и Российской Федерации.

Предметом исследования является налогообложение физических лиц.

Целью данной бакалаврской работы является сравнительный анализ налогообложения доходов физических лиц в зарубежных странах и Российской Федерации.

Для достижения этой цели были поставлены следующие задачи:

1) рассмотреть теоретические основы налога на доходы физических лиц;

2) проанализировать особенности налогообложения доходов физических лиц в Англии;

3) проанализировать особенности налогообложения доходов физических лиц в Германии;

4) проанализировать действующую систему налогообложения доходов физических лиц в Российской Федерации;

5) провести сравнительный анализ налогообложения доходов физических лиц в зарубежных странах и в Российской Федерации.

В дипломной работе рассмотрены основные моменты взимания налогов с населения.

ГЛАВА 1. Теоретические основы налогоблажения доходов физических лиц

1.1. История, развития и становления системы налогообложения доходов физических лиц

Физические лица уплачивали налоги, начиная с глубочайшей древности. Существуют упоминания о поголовных, или подушных налогах в 12–13 веках до нашей эры. Такая практика была в Персии, Вавилоне и Китае. Греция в 7–9 веках до нашей эры ввела налог в размере двадцатой части всех доходов гражданина. Полученные средства шли на то, чтобы укреплять города, содержать наемные армии, строить военные корабли, возводить храмы и т.п. Благодаря полученным от налогов средствам обеспечивалось финансирование общественных нужд: строились и содержались дороги, водопроводы, устраивались праздники, раздавались деньги и продукты нищим и другое.

Большая часть свободного населения в античных государствах не любила платить налоги. Так, в Афинах считалось, что отличие свободного человека от несвободного в том, что свободный человек не должен платить налоги. Считалось, что индивидуальные налоги носят на себе печать рабства, и многие полноправные граждане считали такие налоги унижением для себя.

Учитывая это, хочется отметить, что в некоторых учебниках говорится, что дань с захваченных государств – это первая форма налогообложения и выстраивается последовательность дань – подать – налог.

Однако вернемся в античность.

Афиняне были не против добровольных пожертвований вместо налогов, а дань они хотели бы получать от врага после того как победили его. Однако в преддверии крупных расходов советом или народным собранием города устанавливался размер процентных отчислений от доходов.

Древние Римляне тоже сначала платили налоги только в военное время. В случае победы в войне следовало снижение налогов или полная их отмена, так как казну пополняли контрибуцией с завоеванных территорий.

В 6–ом году нашей эры ввели налог на наследство. Его размер составлял 5% от стоимости наследуемого имущества. Этот налог был целевой, из полученных средств выплачивалась пенсия римским легионерам.

Становление финансовой системы на Руси шло постепенно по мере того, как объединялось Древнерусское государство, т.е. с конца 19–го века. Основным источником доходов казны тогда служила дань. Это по своей сути было нерегулярным, а потом систематическим прямым налогом. Дань взимали двумя методами: повез, когда дань привозили в Киев, а также полюдье, когда князь или его дружина сами ездили за нею.

После нашествия татаро–монголов, главным налогом был «выход». Этот налог взимался с каждого мужчины и со скота. Уплату «выхода» прекратил Иван III и раскладку податей стали производить по «сохам» (условная податная единица), а во времена Ивана Грозного «по животам и промыслам». Прямую подоходную подать взимали исключительно с восточных инородцев. У них каждого работоспособного мужчину обкладывали меховой или пушной данью – ясаком.

Во время царствования Романовых налоговая система становилась более разветвленной. Из–за того, что отсутствовала теория налогообложения, принимались необдуманные практические шаги, что временами приводило к очень трудным последствиям (периодические бунты). Когда царствовал Петр Первый непрерывные войны вместе с преобразовательными реформами требовали больших финансовых затрат. Появились прибыльщики, которые потом предложили перейти к подушной подати.

В 1678 г. была введена новая единица налогообложения – двор. В скором времени появилась возможность уклоняться от налогов: дворы родственников, а иногда и дворы соседей стали огораживать единым плетнем. Тогда единицу обложения «двор» заменили на единицу обложения «мужская душа». Ради этого в 1718–1724 гг. провели перепись российского населения. В книге «Истории Петра Великого» пишется: «Подушные были невелики: с крестьян дворцового и синодского ведомства и с крепостных подушных брали по 74 коп., а с государственных крестьян, кроме 74 коп., взыскивали еще по 40 коп., вместо оброков, которые дворцовые, синодские и крепостные крестьяне платили своим ведомствам или помещикам. Заплативши эти 74 или 117 коп., крестьянин не знал никаких денежных и хлебных поборов. Подушные собирались в три срока: зимою, весною и осенью. С купцов и цеховых брали по 120 коп. с души».

Современниками отмечалась тяжесть подушной подати, возрастание недоимок. В 1725 году Екатериной первой было принято решение о снижении оклада с 74 до 70 коп. А главным недостатком подушной подати, как и любых поголовных налогов, было то, что не принимали во внимание различную доходность труда в разных местностях и отраслях.

В 17–ом веке происходит зарождение науки о налогообложении. Французский философ Ш. Монтескье сказал, что нигде не требуется такого количества мудрости и ума как в том, чтобы определить ту часть, которая у подданных забирается, и ту, которая оставляется им. Большой вклад в решение проблем налогообложения внесли У. Петти и А. Смит. В России идеи А. Смита и других западных экономистов развивал Николай Тургенев в книге «Опыт теории налогов».

На практике налогообложения в России большие преобразования были во времена правления Екатерины Второй. Основное население по–прежнему уплачивало подушный налог, а купцы платили гильдейский сбор, который исчислялся в процентах от объявляемого капитала.

Несмотря на то, что мы говорим в основном о истории подоходного налога России, нельзя не сказать пару слов о том, как подоходный налог развивался в Англии, именно там осуществляли первый опыт подоходного налогообложения. Его ввели в 1798 г. в виде утроенного налога на роскошь. Его выстраивали только на внешних признаках (появление мужской прислуги, наличие кареты и т.п.). В 1802 г. была отмена подоходного налога из–за большого количества жалоб, но уже в 1803 г. вернулись к нему в новой форме. Согласно законодательству доходы разделяли на 5 категорий и в каждой категории налоги должны были взыскиваться по возможности с самих источников доходов, другими словами с тех лиц, которые уплачивают сумму, составляющая доходы для получающей стороны. К примеру, налог на землевладельцев или домовладельца взыскивали с арендаторов или квартирантов, а последними удерживалась уплаченная сумма из арендной платы. Этот налог отменили в 1816 г. из–за ожесточенной борьбы с ним буржуазных слоев общества, которые заставили сжечь все относившиеся к этому налогу документы. Его ввели вновь в 1842 году.

Первую своеобразную попытку введения подоходного налогообложения в России предприняли в 1810 г. Когда из–за войны с Наполеоном истощился бюджет и резко упал курс бумажного рубля. Налогообложению подлежали помещики; обложение начинали с 500 руб. дохода и прогрессивно повышали до 10% чистого дохода. После того, как окончилась война с Наполеоном, когда опасность миновала, и военный энтузиазм помещиков уменьшился, размер поступлений стал быстро сокращаться, и налог отменили в 1820 г.

Подушная подать продержалась до 1882 года и её отмену можно связать с министром финансов Н. Х. Бунге. Для отмены подушной подати был увеличен налог на городскую недвижимость, поземельный налог, гербовый сбор, установлен налог на наследство и налог на доходы от денежных капиталов.

На протяжении всего 19–го века подоходные налоги отсутствовали. В конце 19–го века раздавались голоса введения, и министерство финансов составляло соответствующие проекты, однако имущие классы сильно сопротивлялись, что не позволило привести это дело в жизнь. Вместо подоходного налога в 1893 г. ввели квартирный налог.

Настоящий подоходный налог установили только 6 апреля 1916 года из–за катастрофического положения российских финансов, сложившегося потому что Россия участвовала в первой мировой войне. Общий подоходный налог построили по образцу Пруссии, в виде простой поразрядной прогрессии, когда доходы делили на разряды или классы, в каждом из которых указывали низшую или высшую сумму дохода.

Для каждого разряда была присвоена определенная твердая сумма налога. Законодательством были установлены многочисленные вычеты из доходов: издержки получения дохода, страховые взносы хозяев на страхование рабочих, амортизационные отчисления, убытки от порчи имущества (пожар и т.п.), проценты по долгам, пожертвования, страховые премии по страхованию жизни и на дожитие (не свыше 300 руб. в год) и т.д.

Были предоставлены льготы по семейному положению, при доходе до 4 тысяч рублей и по болезни при доходе до 6 тысяч рублей. Однако России, в те времена, не суждено было увидеть подоходное налогообложение: закон 6 апреля 1916 г. вступил в силу с 1917 г. Первые декларации необходимо было подать до 1 марта 1917 г. Декларации подали, но случилась революция.

Когда установилась Советская власть вместо регулярных налогов стали устанавливать единовременные, чрезвычайные налоги. Они стали возможностью окончательно конфисковать имущество, которым владели богатые слои населения.

Затем при проведении НЭПа согласно советскому законодательству была такая система сложной прогрессии, когда на каждом следующем этапе налогообложение подразделялось на основное и дополнительное.

Причем основное налогообложение составляло для каждого этапа предельный размер налогообложения предшествующего этапа, а дополнительное налогообложение исчислялось только с той суммы, которая превышала доход предыдущего этапа. При этой форме сложной прогрессии никакого скачка при переходе между разрядами нет. Согласно данному принципу построено подоходное налогообложение физических лиц в РФ. Налоговой реформой 1930–32 гг. был положен конец налоговой системе периода НЭПа. Почти вся ранее существовавшая налоговая система была заменена двумя крупными налогами. Эти два налога: налог с оборота и отчисления от прибыли. Хотя доходы населения в то время стремительно росли, после того как провели реформу у доли налогов с населения появилась тенденция к снижению, а в качестве главного рычага перераспределения социалистического накопления выступил налог с оборота.

В 1960 году правительство предприняло попытку совсем отказаться от подоходного налога с населения, за счет чего хотели сделать повышение заработной платы у 99.4% рабочих и служащих. Однако принятый закон не имел достаточного обоснования, поэтому отменить подоходный налог не удалось.

Второй план подоходного налога в бюджетных доходах было обусловлено тем, что правительство отдавало предпочтение более скрытой форме налогообложения, а именно – косвенному налогообложению, а также возможности ограничивать размер дохода граждан директивно, т.е. ставку подоходного налога, которая применялась к доходам большей части населения (рабочих и служащих), оставляли на очень низком уровне, а максимальная ставка с 1943 по 1990 г. составляла всего 13%.

Данное положение должно было быть измененным после принятия в 1990 г. последнего закона СССР о подоходных налогах, согласно которому предусматривалось применение налоговой шкалы с ростом ставок от 13 до 60%. Однако после распада СССР этот закон не был принят.

Законодательство по подоходным налогам сегодня имеет принципиальные отличия от действовавшего ранее законодательства досоветской России и бывшего СССР.

Требуется сказать, что до 1992 года налогом облагались месячные доходы граждан, тогда как сегодня в качестве объекта налогообложения признан доход, который получен налогоплательщиками за календарный год:

1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации – для физических лиц, которые являются налоговыми резидентами Российской Федерации;

2) от источников в Российской Федерации – для физических лиц, которые не являются налоговыми резидентами Российской Федерации.

1.2. Экономическая сущность налогообложения доходов физических лиц

Налоги с населения как основной источник финансовых ресурсов государства известны с незапамятных времен, выступая необходимым элементом экономических отношений с момента возникновения государства и разделения общества на классы.

Налоги с ФЛ можно рассматривать в единстве экономического, финансового и политического аспекта. Экономический аспект определяется процессом отчуждения части собственности плательщиком в пользу государства. Финансовый аспект – характеризуется обязательностью Налогового платежа в денежной форме и наполнением бюджетов разных уровней налоговыми платежами. Политический аспект – состоит в воспроизводстве системы государственной власти, в согласовании интересов тех или иных слоев общества.

Экономическую сущность налога на доходы физических лиц характеризуют денежные отношения, которые складываются между государством и физическими лицами, и у которых специфическое назначение – мобилизация средств, в государственное распоряжение.

Налоги служат средством индивидуальной связи гражданина с федеральной властью и местными органами самоуправления. Они отражают его причастность к формированию общегосударственных доходов и управлению ими, позволяют ощутить себя активным членом общества, дают основание для контроля за эффективным использованием государственных бюджетных и внебюджетных ресурсов, формируемых налогоплательщиками.

С организационно –правовой точки зрения налоги с дохода физических лиц, как и другие виды налогов, являются обязательными платежами, поступающими в бюджет в размерах, которые определены законодательством и в установленный срок.

Согласно действующему законодательству граждане РФ, иностранные граждане и лица без гражданства, проживающие и получающие доходы в России или являющиеся собственниками объектов обложения, исполняют налоговую обязанность. Эти три категории налогоплательщиков объединены общим термином – физические лица.

Экономическую сущность налогов выражают их функции. К общепризнанным относят две налоговые функции: фискальную и регулирующую. Посредством фискальной функции происходит удовлетворение общенациональных, необходимых потребностей. А благодаря регулирующей функции формируют противовес излишнему фискальному гнету, другими словами происходит создание специальных механизмов, которые обеспечивают баланс корпоративных, личных и общегосударственных экономических интересов.

Налог на доходы физических лиц является важной составной частью в налоговой системе РФ. При их помощи государство оказывает воздействие на уровень и динамику личного потребления, сбережений и инвестиций, а также на структурные экономические изменения.

Важное место в системе налогообложения физических лиц отводится подоходному налогу. Идея подоходного налога заключается в обеспечении равной напряженности налогообложения, взяв за основу прямое определение доходов плательщика.

По мнению профессора Соболева, подоходный налог является наиболее совершенной формой налогообложения в финансовой системе, так как им охватывается чистый доход общества – тот основной источник, из которого платят вообще все налоги.

Если взять все платежи в бюджет, то подоходный налог сегодня составляет примерно 13% и находится на третьем месте место после НДС и налогов на прибыль. Сравнивая это с другими странами, доля подоходного налога в бюджете Франции 17%, в бюджете США – 60%. Подоходный налог также обладает большой социальной значимостью, так как им затрагиваются интересы всего экономически активного населения государства. В доходной части бюджетов множества городов и районов подоходный налог выступает в качестве основного источника финансирования.

Поступления налога на доходы физических лиц прямо зависят от того, какая ситуация складывается в экономике государства, особенно на рынке труда. Изменение поступлений может непосредственно связываться с масштабами полного или частичного высвобождения наемных работников из–за вынужденных производственных остановок, с одного боку, формированием сословия предпринимателей, большая часть которых стремится скрывать свой доход от налоговой инспекции, – с другого, а также вследствие задержек в выплате заработной платы.

Существуют налоги, общие для юридических и физических лиц. Налоги взимаются разными способами: например, налог на доходы физ. лиц — безналичным и декларационным, налог на имущество — по платежным поручениям. Все налоги, плательщиками которых выступают физ. лица объединены в три группы:

1) налоги, непосредственно взимаемые с населения (налог на доходы физ. лиц, налог на имущество);

2) косвенные налоги, взимаемые с потребителей (НДС, акцизы);

3) налоги и платежи в целевые бюджетные и внебюджетные фонды.

Значимость налога на доходы обусловливает ряд факторов.

Во–первых, это личные налоги, т.е. налоги, объект которых – доходы, действительно полученные плательщиками, а не предполагаемые усредненные доходы, которые могли бы быть получены в данных экономических условиях (основываясь на усредненные доходы устанавливаются реальные налоги – на землю, на имущество и т.п.), они затрагивают интересы более 80 млн. граждан.

Во–вторых, при помощи налога на доходы физических лиц становится возможным максимально реализовать основные принципы налогообложения физических лиц – всеобщность и равномерность Налогового бремени.

Каждый гражданин РФ, иностранный гражданин и лицо без гражданства (кроме лиц, которые не имеют постоянное место жительства в РФ) платит сегодня подоходный налог по твердо, фиксированным ставкам–13%, 9%, 30% и 35% в зависимости от источников получения дохода.

Высокая значимость подоходного налога физических лиц заключается также и в том, что сегодня это – «живые» деньги, стабильно и возрастающее поступающие в доход государства.

ГЛАВА 2. Современная система налогообложения физических лиц

2.1. Действующая система налогообложения доходов физических лиц в России

В мировой практике ставку подоходного налога рассчитывают по очень тяжёлой прогрессии.

В последнее время в ведущих странах мира снижают максимальные и минимальные ставки и сокращают группу доходов, которые облагаются по определенным ставкам.

О значении налога на доходы физических лиц свидетельствуют данные о наиболее крупных налоговых поступлениях в консолидированные бюджеты субъектов Российской Федерации за период с 2008 по 2013 год, представленные в таблице ниже (см.табл.1).

Таблица 1. Доля НДФЛ в налоговых доходах бюджетной системы, млрд. руб.

| Год | Доход, всего | НДФЛ | Доля, % | Налог на прибыль организаций | Доля, % |

| 2008 | 6 196,4 | 1 665,5 | 26,9 | 2 513,2 | 40,6 |

| 2009 | 5 924,2 | 1 665,0 | 28,1 | 1 264,4 | 21,3 |

| 2010 | 6 534,1 | 1 789,6 | 27,4 | 1 519,5 | 23,2 |

| 2011 | 7 640,9 | 1 994,9 | 26,1 | 1 927,9 | 25,2 |

| 2012 | 8 657,1 | 2 260,3 | 26,1 | 2 355,4 | 27,2 |

| 2013 | 8 164,7 | 2 499,1 | 30,6 | 1 719,7 | 21,1 |

Как мы видим, динамика налоговых платежей за рассматриваемый период была незначительной, и доля НДФЛ в доходах консолидированных бюджетов субъектов Российской Федерации составляла от 26,1% до 30,6%, в среднем превышая долю налога на прибыль организаций.

Отметим, что в зарубежных странах доля подоходных налогов существенно выше, что в значительной мере предопределяет более активную позицию общественности в отношении контроля расходования средств государства на социальные нужды.

Структура поступлений НДФЛ по уровням бюджетной системы РФ за период с 2008 по 2013 год представлена данными ниже (см.табл.2).

Таблица 2. Структура поступлений НДФЛ, млн. руб.

| Период | Доход бюджета субъекта | Поступление от НДФЛ в бюджет субъекта | Доля % | Доход местных бюджетов | Поступление от НДФЛ в местные бюджеты | Доля, % |

| 2008 | 5 184 615,0 | 1 171 490,8 | 22,6 | 2 411 644,5 | 494 057,6 | 20,5 |

| 2009 | 4 950 837,4 | 1 170 441,1 | 23,6 | 2 387 972,9 | 494 606,2 | 20,7 |

| 2010 | 5 460 352,4 | 1 264 439,2 | 23,2 | 2 600 524,4 | 525 192,2 | 20,2 |

| 2011 | 6 478 529,1 | 1 411 390,2 | 21,8 | 2 961 063,2 | 583 479,1 | 19,7 |

| 2012 | 6 867 326,4 | 1 603 613,9 | 23,3 | 3 141 800,4 | 657 868,6 | 20,9 |

| 2013 | 6 901 726,9 | 1 294 677,6 | 18,8 | 2 986 607,1 | 599 734,1 | 20,1 |

Как видно из таблицы, при том, что НДФЛ является федеральным налогом фактически он зачисляется в региональные и местные бюджеты. Согласно Бюджетному кодексу Российской Федерации налог зачисляется в бюджет субъекта по нормативу 85%, в бюджеты поселений по нормативу 10%, в бюджеты муниципальных районов по нормативу 5% и в бюджеты городских округов по нормативу 15%.

Помимо предусмотренных нормативов отчислений органы государственной власти субъекта могут устанавливать единые нормативы отчислений от НДФЛ в местные бюджеты, а также дополнительные нормативы отчислений.

Доля налога в указанных бюджетах меняется из года в год: в бюджеты субъектов Федерации от 18,8% (2013г.) до 23,6% (2009г.); в местные бюджеты от 19,7% (2011г.) до 20,9% (2012г.).

Рассмотрим динамику и роль поступлений НДФЛ в формировании доходов консолидированных бюджетов субъектов Российской Федерации за период с 2008 по 2013 год в соответствии с данными (см.табл.3).

Таблица 3. Доля НДФЛ в доходах бюджетов

| Период | Доход | НДФЛ | Доля, % |

| 2008 | 6 196 365,6 | 1 665 548,4 | 26,9 |

| 2009 | 5 924 203,6 | 1 665 047,1 | 28,1 |

| 2010 | 6 534 145,6 | 1 789 631,4 | 27,4 |

| 2011 | 7 640 955,7 | 1 994 869,3 | 26,1 |

| 2012 | 8 064 273,9 | 2 261 482,5 | 28,0 |

| 2013 | 8 164 669,2 | 2 499 052,0 | 30,6 |

Как видно из таблицы, максимальную долю в доходах бюджетов субъектов Федерации поступления от НДФЛ занимали в 2013 году. В целом за период с 2008 по 2013 год наблюдался рост поступлений от НДФЛ в абсолютном выражении.

С 1 января 2001 г. с ведением главы 23 НК РФ налогообложение трудовых доходов смягчается. Доходы гражданина классифицируются на доходы, полученные от трудовой деятельности, и доходы, не связанные с трудовой деятельностью (см. табл.4).

Налоговое законодательство по НДФЛ предусматривает использование налоговых вычетов, уменьшающих налоговую базу для целей исчисления налога. Вычеты представляют собой суммы расходов гражданина (предпринимательские расходы, отчисления на благотворительные цели, строительство и покупка жилья, расходы на содержание детей до 18 лет и т.п.). Налоговые вычеты разделены на стандартные, социальные, имущественные и профессиональные. Все они применяются только в отношении доходов, подлежащих налогообложению по ставке 13%. Первые три вида вычетов – по сути, налоговые льготы. С января 2014 года вступил в силу измененная редакция статьи 220 НК РФ, которая посвящена имущественному налоговому вычету (поправки внесены Федеральным законом от 23.07.13 № 212-ФЗ). Как и прежде, вычет при покупке или постройке жилья можно будет использовать только раз в жизни. Но появились новшества: вычет разрешают переносить на другие объекты, получать у нескольких работодателей и применять к объектам, оформленным на детей.

Таблица 4. Ставки НДФЛ

| Вид дохода | Ставка налога, % |

| Выигрыши в лотереях и тотализаторах, проводимых конкурсах и других мероприятиях, процентные доходы по вкладам в банках, экономия % при получении заемных средств | |

| Дивиденды | 9 |

| Остальные доходы резидентов | 13 |

| Доходы граждан – нерезидентов | 30 |

| Дивиденды граждан – нерезидентов в виде дивидендов | 15 |

Налоговое законодательство по НДФЛ предусматривает использование налоговых вычетов, уменьшающих налоговую базу для целей исчисления налога. Вычеты представляют собой суммы расходов гражданина (предпринимательские расходы, отчисления на благотворительные цели, строительство и покупка жилья, расходы на содержание детей до 18 лет и т.п.). Налоговые вычеты разделены на стандартные, социальные, имущественные и профессиональные. Все они применяются только в отношении доходов, подлежащих налогообложению по ставке 13%. Первые три вида вычетов – по сути, налоговые льготы. С января 2014 года вступил в силу измененная редакция статьи 220 Налогового кодекса Российской Федерации, которая посвящена имущественному налоговому вычету (поправки внесены Федеральным законом от 23.07.13 № 212-ФЗ). Как и прежде, вычет при покупке или постройке жилья можно будет использовать только раз в жизни. Но появились новшества: вычет разрешают переносить на другие объекты, получать у нескольких работодателей и применять к объектам, оформленным на детей.

В советском законодательстве было шесть разновидностей ставок подоходного налога для различных категорий людей. К примеру, для того чтобы оплачивать труд рабочих и служащих был установлен размер налога в месяц на каждый рубль, начиная с 101 и заканчивая 150 руб., которые составляли от 0,29 до 14,7 руб., т.е. от 0,28 до 9,8%. Далее для сумм, которые превышали 150 руб. и доходили до 3000 руб. в месяц существовало семь видов ставок — от 13 до 60%.

За то время пока действовал Закон РФ «О подоходном налоге» существовала одна шкала прогрессивных ставок, которая с 1992 по 2000 год терпела изменения девять раз. Во время этих изменений, размер минимальной ставки оставался 12%, а размер максимальной устанавливался в 60, 45, 40, 35 и 30%. В промежутке между минимальной и максимальной было установлено от 6 до 3 видов ставок налога.

Основной ставкой подоходного налога с физических лиц является 13%. Что касается других ставок подоходного налога с физических лиц, то они также будут применяться в отдельных случаях:

- В частности, ставку подоходного налога с физических лиц 35% будут применять для:

- доходов от стоимости выигрышей и призов, в части, которая превышает установленные размеры;

- доходов, полученных от процентов по банковским вкладам, в части, которая превышает установленные размеры;

- на суму экономии на процентах при получении налогоплательщиком заемных (кредитных) средств, в части, которая превышает установленные размеры.

- Ставку подоходного налога с физических лиц 30% будут применять для доходов, полученных физическими лицами, которые не являются налоговыми резидентами РФ, за исключением доходов, полученных в виде дивидендов от долевого участия в деятельности российских организаций.

- Ставка подоходного налога с физических лиц 15% будет применяться по отношению к доходам, полученным физическими лицами, которые не являются налоговыми резидентами РФ, в виде дивидендов от долевого участия в деятельности российских организаций.

- Ставка подоходного налога с физических лиц 9% применяется для:

- доходов от долевого участия в деятельности организаций, которые были получены в виде дивидендов, физическими лицами, имеющими статус налоговых резидентов РФ;

- доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также по доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

После введения в действие главы 23 Налогового кодекса Российской Федерации, подоходные налоги, которые взимались многие годы с физических лиц предусматривая прогрессивную шкалу ставок совокупного годового дохода. Его заменил налог на доходы с физических лиц с подразделением доходов на трудовой доход и пассивный доход и с фиксированием налоговых ставок в зависимости от того какой вид доходов. Учёные определяют налоги на доходы как общеобязательные платежи, взимаемые с физических лиц.

Главой 23 Налогового кодекса Российской Федерации определена структура системы налогообложения доходов физических лиц, а именно: налогоплательщики, объекты налогообложения, налоговая база, налоговые ставки, порядок исчисления налогов, порядок декларирования доходов, порядок уплаты и возврата налогов.

В статье 224 Налогового кодекса Российской Федерации установлено, что ставку в размере 13% к налоговой базе нужно применять по каждому виду доходов, которые получили налоговые резиденты Российской Федерации, кроме тех доходов, которые облагаются налогами по ставкам 30% и 35%.

В статье 11 Налогового кодекса Российской Федерации определяется, что к налоговым резидентам Российской Федерации стоит относить физических лиц, которые фактически находились на территории Российской Федерации не менее 183 дней в году.

Налоговая база является денежным выражением доходов, которые подлежат налогообложению по этим ставкам (без применения налоговых вычетов).

Чтобы определить налоговую базу нужно учитывать:

- каждый доход налогоплательщика, полученный им в любой форме, или появившееся у него право на распоряжение доходом;

- материальная выгода;

Удержания из доходов налогоплательщиков по их собственным распоряжениям, по решению суда или иного органа не ведут к уменьшению налоговой базы.

Доходы (расходы, которые принимаются к вычету), которые выражены (номинированы) в валюте, требуется пересчитывать в рубли по курсу Центрального банка Российской Федерации на дату фактического получения дохода.

Согласно п. 1 ст. 224 НК РФ общую налоговую ставку в размере 13% следует применять ко всем другим доходам.

К этой категории доходов стоит относить, к примеру, оплату труда наемного персонала, вознаграждения по договору гражданско-правового характера (в том числе авторские вознаграждения), доходы от реализации имущества, материальную выгоду от экономии по процентам, которые уплачены за использование кредитных средств, доходы от предпринимательства и др.

Законодательство предусматривает также устранять двойное налогообложение (статья 232 Налогового кодекса Российской Федерации).

Доход, который физическое лицо получает за пределами Российской Федерации, имеющее постоянное место жительства в Российской Федерации, подлежит налогообложению в Российской Федерации. Однако сумма налога, которое физическое лицо уплачивает за границей согласно законодательству иностранных государств, идёт в зачёт при уплате подоходного налога в Российской Федерации. При этом размеры засчитываемых сумм налога, которые выплачены за границей, не могут быть выше суммы налогов, подлежащих уплате этим лицом в Российской Федерации согласно российскому законодательству. Разумеется, что уплаченный за границей налог учитывается только, если физическое лицо предъявило документ, свидетельствующий об уплате подоходного налога за границей. Данный документ должен подтвердить налоговый орган соответствующего иностранного государства.

Доход, полученный в натуральной форме, учитывается при получении физическими лицами дохода по государственной регулируемой цене. В случае её отсутствия — по свободной (рыночной) цене на дату получения дохода. Разницу в ценах при натуральной оплате труда между свободной рыночной (розничной) ценой товаров (работ, услуг) на дату их реализации и ценой продажи (бесплатной выдачи) работникам, требуется включать в совокупный доход.

При этом в стоимость подобных товаров входит налог на добавленную стоимость, акцизы.

Информацию про свободные рыночные цены компаниям рекомендуется искать в органах ценообразования, государственной статистики, торговых инспекциях и других организациях, которые располагают такими сведениями и расположены на соответствующей территории. При отсутствии подобного обоснования налоговая инспекция будет определять рыночную цену, опираясь на собственную базу данных.

На практике же бухгалтера не любят утруждаться определением данной разницы. Они берут для руководства цену продажи. Обычно они обращают внимание только на различие цены продажи в одну и ту же дату (такое случается, к примеру, если физическое лицо получает на реализацию крупную партию товара по цене, которая ниже). По этой причине происходит занижение совокупного дохода у работников. Конечно, можно говорить, что в организациях, где имеется натуральная оплата труда, заработная плата работников, как правило, низкая. Иногда даже она не превышает прожиточный минимум, что, уже может быть основанием для того, чтобы освободиться от уплаты налога, тогда можно вспомнить и о том, что бывают и противоположные случаи.

Иногда в магазине своей организации работники вынуждены покупать товар под зарплату по цене выше рыночной, данная отрицательная разница также никем не учитывается. Возможно, это будет трудоемким занятием, но закон есть закон, и его надо придерживаться.

Страницы: 1 2 3

Источник