- Пандемия государственного долга: оценки МВФ за 2020 год

- Международный валютный фонд (МВФ) глазами трейдеров Masterforex-V

- Дата образования МВФ

- Цели МВФ

- Организация МВФ

- Валюта МВФ

- Откуда у МВФ деньги?

- Золотые запасы МВФ

- Кого кредитует МВФ?

- Условия кредитов МВФ

- Адрес МВФ

- Сайт МВФ

- Дополнительный материал о финансовых системах от Masterforex-V

Пандемия государственного долга: оценки МВФ за 2020 год

На днях Международный валютный фонд (МВФ) опубликовал январский обзор «IMF Fiscal Monitor». В нем представлены предварительные оценки государственного долга по миру и по экономикам наиболее крупных стран за 2020 год.

В абсолютном выражении государственный долг всех стран мира в конце прошлого года составил 89,6 трлн. долл. Для сравнения: в начале десятилетия (2011 год) его величина была в два раза меньше: 44,65 трлн. долл. А в 2006 году – 26,58 трлн. долл. Таким образом, за полтора десятилетия абсолютная величина мирового государственного долга выросла в 3,37 раза.

В конце 2018 года мировой государственный долг составлял 82,3% мирового ВВП, в конце 2019 года — 83,5%. Прирост за год на 1,2 процентных пункта. А вот в конце 2020 года он уже был равен 97,6%. Прирост за год оказался равным 14,1 процентному пункту! Правда, показатель долга на конец 2020 года оказался ниже той оценки, которая была сделана в середине прошлого года: Фонд прогнозировал, что мировой государственный долг вырастет к концу года до 101,5%.

Как видим, летний прогноз МВФ не подтвердился. Тем не менее, таких резких взлетов показателей относительного уровня государственного долга, какой был зафиксирован в прошлом году, послевоенная история не знает. Согласно прогнозу МВФ, к концу нынешнего 2021 года относительный уровень государственного долга в мире вырастет до 99,5% ВВП. Впрочем, эта оценка чрезмерно консервативная. Думаю, что еще до окончания нынешнего года будет пробита планка в 100%.

Главная причина резкого скачка долга за прошлый год, как отмечается в публикации МВФ, — пандемия «COVID-19». А точнее – меры, которые были приняты властями подавляющей части стран и которые принято называть lockdown.

Спровоцированные этими мерами кризисные явления в социально-экономической сфере (остановка или сворачивание многих видов экономической деятельности, рост безработицы, падение доходов населения и др.) компенсировались увеличениями бюджетных расходов. А из-за того, что сбор налогов в подавляющем числе стран в прошлом году сократился, дополнительные бюджетные расходы финансировались за счет увеличения государственного долга.

Дополнительная финансовая подпитка в связи с мерами, обусловленными факторами «COVID-19» и «lockdown» составила, согласно оценкам МВФ, по миру в прошлом году около 14 трлн. долл. Величина упомянутых дополнительных бюджетных расходов по отношению к величине ВВП составила в среднем по группе экономически развитых стран 13%.

В группе стран с переходными экономиками – в среднем 4%. В группе развивающихся стран – 1,6%. В первой из названных групп некоторые страны особенно щедро поддерживали социально-экономическую сферу за счет дополнительные бюджетных вливаний (% ВВП): Новая Зеландия – 20; США – 18; Великобритания – 17; Япония – 16; Канада – 14. Из общей величины фискальной поддержки в 14 трлн. долл. на экономически развитые страны пришлось 11,8 трлн. долл., или 84%.

Почти во всех странах мира государственные бюджеты в 2020 году были исполнены с дефицитом, т.е. расходы превышали доходную часть. Так, по группе экономически развитых стран совокупная величина бюджетных дефицитов по итогам 2019 года составила 3,3% ВВП. И по итогам 2020 года МВФ оценивает совокупные бюджетные дефициты уже в 13,3% ВВП.

Один из самых больших бюджетных дефицитов возник у США. МВФ оценивает, что по итогам 2020 года он составил 17,5% ВВП. Для сравнения: в 2019 году этот дефицит бюджета США был равен 6,4% ВВП. Но у одного государства бюджетный дефицит оказался еще выше. Это Канада.

Примечательно, что у Канады в 2019 году был даже профицит бюджета, равный 0,5% ВВП. А вот по итогам 2020 года канадский бюджет сведен с дефицитом в 20% ВВП. Кстати, следует обратить внимание на то, что весьма велик бюджетный дефицит у Китая. Он был большим уже большим в конце 2019 года – 6,3% ВВП. А к концу 2020 года вырос уже до 11,8% ВВП.

Особенно существенный подъем госдолга в прошлом году был зафиксирован в развитых странах, их задолженность повысилась до 123% на конец декабря со 105% в конце 2019 года. В истекшем году относительный уровень государственного долга по группе экономически развитых стран превысил рекордные значения, которые были на момент окончания второй мировой войны. Затем страны Запада восстанавливали экономики и последовательно снижали свою государственную задолженность. К 1959 году показатель опустился ниже 50%.

В 2021 году ожидается повышение относительного государственного дола экономически развитых стран до 125%. Процентные ставки по казначейским долговым бумагам в этих странах очень низкие, что позволяет наращивать государственный долг без опасного увеличения процентных расходов (расходов на обслуживание долга) в расходной части бюджета.

А ставки низкие потому, что ключевые ставки их Центробанков являются символическими или даже отрицательными. А именно эти ставки определяют «температуру» (уровень процентных ставок) по всем видам финансовых операций. На данный момент ключевая ставка ФРС США находится в диапазоне 0-0,25%. У Европейского центрального банка она нулевая. У Банка Японии – минус 0,25%. Рекордсменом по отрицательной величине ключевой ставки является Национальный банк Швейцарии – минус 0,75%.

По абсолютной величине прироста государственного дола вне конкуренции были США. Согласно предварительным оценкам, за год этот долг увеличился на 4,5 трлн. долл. Госдолг США в 2020 году почти достиг 129% ВВП против 108% годом ранее. МВФ прогнозирует дальнейший его рост в этом году, до 132,5% ВВП, с учетом двух масштабных пакетов финансовой помощи экономике страны на 2,2 трлн. и 900 млрд. долл., анонсированных Джо Байденом и Джанет Йеллен (ее объявили будущим министров финансов США).

Америке остается себя успокаивать тем, что в мире есть страны с более высоким относительным уровнем государственного долга. Рекордсменом является Япония, у которой в конце 2019 года государственный долг составил 234,8% ВВП. А в конце 2020 года он уже вырос до 258,7% ВВП. Среди лидеров также Италия. Ее государственный долг за тот же период вырос со 134,6 до 157,5% ВВП.

МВФ прогнозирует восстановление мировой экономики в 2021 году. Если в прошлом году падение мирового ВВП оценено в 3,5%, то в нынешнем году МВФ ожидает прироста ВВП на 5,5%. Соответственно ожидается восстановление докризисных уровней налоговых поступлений, снизятся расходы с ликвидацией последствий вирусно-экономического кризиса.

Впрочем, подобные прогнозы МВФ делает с оговорками: если не будет новой волны (новых волн) пандемии. Но такое допущение является большим упрощением картины. Ибо немалое число экспертов предсказывает возможность новых рецидивов вирусно-экономического кризиса. Но даже прогнозы МВФ, исходящие из «оптимистического сценария» развития событий в текущем году, свидетельствуют, что абсолютные и относительные уровни государственного долга к докризисному состоянию вернуться не смогут.

В обзоре делается осторожное предположение, что вернуться к докризисной ситуации с государственным долгом удастся лишь «в среднесрочном перспективе». Предположение более чем оптимистичное. Та же статистика МВФ по государственному долгу за многие предыдущие годы свидетельствует о том, что увеличение государственного долга в группе экономически развитых стран является процессом необратимым.

Что касается развивающихся стран, то прецеденты снижения относительных и даже абсолютных размеров государственного долга имеются. Как правило такие снижения происходили под сильнейшим нажимом со стороны того же Международного валютного фонда. Как известно, знаменитый «Вашингтонский консенсус» (неписанные правила МВФ) требует от получателей кредитов Фонда снижения (или как минимум заморозки) государственного долга.

В заключение хочу обратить внимание на то, что в тексте январского обзора МВФ, где упоминаются многие страны (как развитые, так и развивающиеся), о России вообще не сказано ни одного слова (она фигурирует лишь в общей таблице). Вероятно, по той причине, что у РФ показатели государственного долга (как абсолютные, так и относительные) весьма скромные на фоне других стран.

В 2019 году бюджет РФ был сведен с профицитом, равным 1,9% ВВП. А по итогам 2020 года, по оценкам МВФ, российский бюджет имел дефицит, равный 4,6% ВВП. Государственный долг РФ в конце 2019 года равнялся 13,8% ВВП, а в конце 2020 года, по оценкам МВФ, он подрос до 21,0% ВВП.

А вот последние данные Минфина России. На 1 января 2021 года российский государственный внутренний долг (по размещенным займам) составил 14,956 трлн. руб. Годом раньше он был равен 10,171 трлн. руб. Прирост за год составил 4,785 трлн. руб. Внешний государственный долг на 1 января 2021 года равнялся 56,80 млрд. долл. против 54,36 млрд. долл. годом раньше. Прирост за год составил 2,44 млрд. долл.

Структура государственного долга России такова, что основная его часть приходится на внутренний долг. При пересчете в иностранную валюту государственный внутренний долг на начало 2021 года составил около 217 млрд. долл. Получается, что почти 80% всего государственного долга приходится на внутренний и лишь немного более 20% — на внешний.

Приращение российского государственного долга происходило преимущественно за счет размещения Минфином новых займов на внутреннем рынке. Не исключено, что с приходом в Белый дом Джо Байдена Вашингтон может вообще принять санкционные меры по блокировке размещения новых займов России на международном рынке.

Мы знаем, что на фоне многих стран Россия продемонстрировала «сверхэкономный» подход к решению социально-экономических проблем, вызванных пандемией. Так, по предварительным оценкам, приводимым агентством S&P, расходы на борьбу с последствиями вирусно-экономического кризиса в России в прошлом году составили 3,5% ВВП. Для сравнения этот показатель в отдельных развивающихся странах оценивается следующим образом: Южная Африка – 7,3; Индия – 9,0; Аргентина – 11,7.

Нажмите «Подписаться на канал», чтобы читать «Завтра» в ленте «Яндекса»

Источник

Международный валютный фонд (МВФ) глазами трейдеров Masterforex-V

Международный валютный фонд ( МВФ ) — международная организация, специализированное учреждение ООН, сформированная в рамках Бреттон-Вудской конференции в 1944 году для обеспечения валютного сотрудничества, надзором над валютными курсами обмена.

История возникновения МВФ, цели, условия кредитования, страны-доноры и страны-должники в новой статье Wiki Masterforex-V.

Дата образования МВФ

Датой образования МВФ считается 27 декабря 1945 года когда первые 29 стран ратифицировали его Статьи соглашения. Это несмотря на то, что на Бреттон-Вудской конференции были представители 45 стран. К концу 1946 года МВФ вырос до 39 членов. 1 марта 1947 года МВФ начал свою финансовую деятельность, а 8 мая Франция стала первой страной, которая взяла у него в долг.

Цели МВФ

Первоначальной целью МВФ была контроль за работой новой валютной системы, позднее названной Бреттон-Вудской валютной системой. Каждый член Фонда объявил стоимость своей валюты по отношению к доллару США, а МВФ осуществлял надзор за стабильностью курсов обмена валют (допускалось изменения не больше 1% от заявленной стоимости).

За общими красивыми словами «содействовать мировой торговле, инвестициям и экономическому росту, поддерживая конвертируемые валюты по стабильным обменным курсам» спряталась главная причина — выдавать кредиты Центральным банкам, «подсадив» на кредитную иглу как можно больше стран, с дальнейшим подчинением их через МВФ Федрезерву.

Другими словами, если у тебя дефицит платежного баланса, раньше (во времена «золотого стандарта», и позже во времена Генуэзской валютной системы) правительства могли ввести валютный контроль, девальвировать, ревальвировать свою валюту, то сейчас тебе просто необходимо взять кредит.

После краха Бреттон-Вудской системы и c приходом Ямайской валютной системы цели МВФ изменились. Теперь МВФ имеет право вмешиваться во внутреннюю политику заемщика, корректируя экономическую и государственную политику страны.

В 1970хх года крупные коммерческие банки имели столько денег от экспортеров нефти, что начали кредитовать целые государства, например, в 1966 году СССР взял кредит на 450 млн рублей для постройки завода ВАЗ; в 1970хх годах — $11 млрд — для развития газовой отрасли.

Однако это не помогло ни во время кризисов в Мексике в 1982 и 1994 годах, ни в Бразилии в 1987 году, ни в Восточной Азии в 1997–98 годах, ни и в России в 1998 году.

С другой стороны, прикрываясь словами о предотвращении финансовых кризисов, МВФ управляет экономической политикой стран-членов Фонда.

Организация МВФ

Повседневной деятельностью фонда управляет исполнительный совет, в состав которого входят 24 исполнительных директора, которые встречаются не менее трех раз в неделю. Восемь директоров представляют отдельные страны — Китай, Франция, Германия, Япония, Россия, Саудовская Аравия, Великобритания и США, а остальные 16 мест — представители регионов мира.

Управляющий директор обычно европеец и, по традиции, не американец. Первая женщина-управляющей была Кристина Лагард из Франции, была назначена в июне 2011 года, второй — Кристалина Георгиева из Болгарии, занимающая этот пост с 1 октября 2019 года.

На сегодняшний день в МВФ входит 189 стран, Ватикан, Куба, Северная Корея, Андорра, Монако, Лихтенштейн, Южный Судан, Науру не являются членами Фонда.

Валюта МВФ

С введением Бреттон-Вудской системы было введено и понятие SDR — специальных прав заимствования. SDR стало расчетной единицей МВФ, но не является валютой, как таковой. Сначала цену SDR определили как 0,888671 грамм чистого золота (что было равно 1 доллару), а после краха Бреттон-Вудской системы SDR стала равна средневзвешенной корзине валют. На сегодняшний день это доллар США, евро, японская йена, фунт стерлингов и китайский юань (с 2015 года).

Откуда у МВФ деньги?

Фонд получает взносы от своих членов — квоты, которые пересматриваются каждые 5 лет и зависят от богатства страны. Формула расчета квот:

Квота = 50% (значение ВВП) + 30% открытость + 15% экономическая изменчивость + 15% значение международных резервов

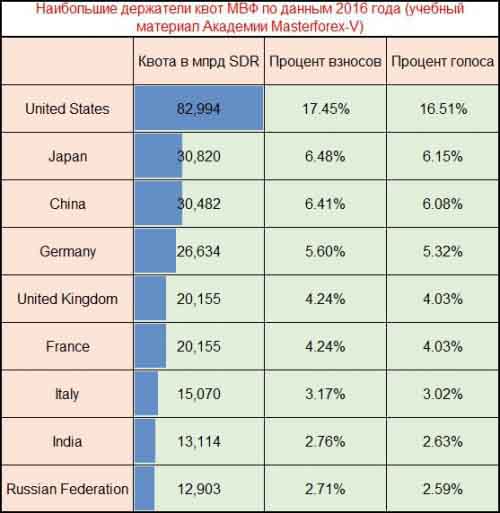

Так, квота США — 83 млрд SDR, что равно чуть больше 17% от всех взносов, всех стран, соответственно, они имеют почти 17% голосов в совете управляющих.

9 стран (США, Япония, Китай, Германия, Великобритания, Франция, Италия, Индия, Россия) выплачивают 50% взносов всех стран:

Своеобразно вошла РФ в состав МВФ. На момент вступления в 1992 году у России не было возможности внести квоту в валюте, поэтому она взяла на 1 день беспроцентный кредит у Японии, Франции, Германии и США, внесла свою квоту, взяла кредит в МВФ и на следующий день вернула предоставленные средства, снова оставшись без денег, но . с кредитом в МВФ под 6.6% годовых.

Золотые запасы МВФ

На конец 2019 года в МВФ хранилось 2814,1 тонны золота (примерно 90,5 млн унций) на сумму $165 млрд.

Золото поступило в МВФ по нескольким каналам:

- при основании в 1944 году, каждая страна должна была оплатить 25% своей квоты золотом;

- процент за пользование кридитом МВФ производился золотом;

- в рамках Бреттон-Вудского соглашения все переводы из одной валюты в другую среди членов МВФ проходило через золото;

- страны-заемщики могли погашать кредиты золотом.

При введении Ямайской системы, в 1978 году было отменено положение об обязательном использовании золота в сделках с МВФ.

За последние 60 лет МВФ несколько раз продавало свои золотые запасы с целью пополнения валютных запасов:

- в период с 1957 по 1970 год

- в 1999 году — продано 14 млн унций

- в 2009-2010 годах — было продано 12,97 млн унций, половину из которых ушло Резервному Банку Индии, Центральному банку Шри-Ланки и Банку Маврикия.

Кого кредитует МВФ?

На конец июня 2020 года МВФ кредитует 33 страны на 67 млрд SDR: Аргентину, Армению, Египет, Гондурас, Украину, Анголу, Барбадос, Боснию и Герцеговину, Кот-д-Ивуар, Экваториальную Гвинею, Эфиопию, Грузию, Иорданию, Пакистан, Чили, Колумбию, Мексику, Перу, Буркина-Фасо, Камерун, ЦАР, ЧАД, Конго, Гамбию, Гвинею, Либерию, Малавию, Мали, Мавританию, Нигер, Сьера-Леоне, Сомали, Сан-Томе и Принсипи.

Различают несколько кредитный линий:

- резервная («стенд-бай») — для преодоления краткосрочных проблем с платежным балансом

- расширенная — для стран со среднесрочными и долгосрочными проблемами, которые требуют фундаментальных изменений и реформ.

- гибкая — для стран с хорошими экономическими показателями

- предохранительная — для стран, не требующих значительных экономических корректировок, однако есть умеренные факторы уязвимости

- линия ликвидности

- льготные ставки — 0% ставки для стран с низким доходом.

С 1992 по 2005 гг Россия взяла кредитов на 15,5 млрд SDR плюс проценты на 3,4 млрд SDR — РФ была самым большим заемщиком МВФ до резкого роста цены на нефть, что позволило не только рассчитаться с долгами но и войти в ТОП 10 «спонсоров» МВФ.

Условия кредитов МВФ

МВФ, в обмен на кредит требует устранение макроэкономических дисбалансов в стране путем реформ. 10 стандартных экономических требований впервые ввел английский экономист Джон Уильямсон в 1989 году, так называемый, «вашингтонский консенсус». Это

- сокращение расходов;

- увеличение прямого экспорта и добыча ресурсов;

- девальвация национальной валюты;

- снятие ограничений на импорт и экспорт;

- открытие внутренних фондовых рынков и, как следствие, получение больше прямых иностранных инвестиций;

- снятие государственных субсидий;

- приватизация гос.предприятий;

- усиление прав иностранных инвесторов;

- борьба с коррупцией;

- секвестр бюджета.

Адрес МВФ

Головной офис МВФ

700 19th Street, N.W.

Washington, D.C.

Сайт МВФ

Дополнительный материал о финансовых системах от Masterforex-V

С уважением, wiki Masterforex-V — курсы бесплатного (школьного) и профессионального обучения Masterforex-V для работы на форексе, фондовых, фьючерсных, товарных и криптовалютных биржах.

Источник