- Банковские системы стран мира

- Подпишитесь на наши новости

- Как работает банковская система

- В России

- В США

- В Британии

- В Швейцарии

- В Сингапуре

- В Гонконге

- Заключение

- Центральные банки основных стран участников финансового рынка

- Восемь основных центральных банков

- 2. Европейский центробанк (EЦБ)

- 3. Банк Англии (BoE)

- 4. Банк Японии (BoJ)

- 5. Швейцарский Национальный Банк (SNB)

- 6. Банк Канады (BoC)

- 7. Резервный Банк Австралии (RBA)

- 8. Резервный Банк Новой Зеландии (RBNZ)

- Сопоставим все вместе

Банковские системы стран мира

Подпишитесь на наши новости

Банковская система – основа экономики. Кредитные организации занимаются перераспределением ресурсов — передают избыточные деньги от кредиторов к заемщикам. Это выполняется не только на уровне вкладов и кредитов, но и дополнительных инвестиций и распределения собственной прибыли.

От эффективности и отлаженности работы банковской системы зависит состояние экономики. Уровень инфляции, доходы населения, доступность бизнеса, вероятность закрытия и тд. Большинство показателей зависят от законов и финансового климата, которые приняты в государстве.

Как работает банковская система

Банковская система разных стран работает по схожему принципу. Есть регулятор, который указывает кредитным организациям, как им работать, и есть частные компании — банки. Они реализуют задачи и проекты. Другой вопрос – на каком уровне все это реализовано.

Давайте разберемся, чем отличаются банковские системы крупных стран.

В России

В России в роли регулятора выступает Центральный Банк. Юридически — это независимая организация, которая выполняет надзор за банковским сектором и осуществляет денежную эмиссию. Фактически – Центральный Банк можно назвать подконтрольным Министерству Финансов и высшим чинам государственного аппарата.

Банковская система в России регулируется косвенно — Центральный Банк выпускает нормативы и положения, которые указывают порядок работы. Величину процентных ставок, размер страховых отчислений, нормативы работы с разными группами клиентов. Все это полностью прописано в инструкциях.

Более низкий уровень — филиалы банков и иностранных представительств. Это отдельные категории, которые регулируются уже своими собственными нормативными актами. Явный недостаток Российской банковской системы, с которым начал бороться Центробанк еще в 2015 году — слишком большое количество банков.

В США

Банковская система США двухуровневая. Первый — Федеральная Резервная Система. 12 главных банков, которые отвечают за экономическую и монетарную политику. Каждый из них наделен функцией эмиссии и может регулировать банковский сектор таким образом, чтобы удовлетворять нужды Американского общества.

Второй уровень — классические коммерческие банки. Главная задача банков — перераспределять ресурсы. Это достигается за счет привлечения вкладов и выдачи кредитов, а также инвестиционной деятельности крупных представителей. Помимо правительственных организаций, крупные банки занимают второе место по надежности и объемам инвестиций в минимально рискованные инструменты.

Интересный факт: США — страна, на которую минимально влияет запуск печатного станка. Из-за того, что доллар — главная мировая валюта, инфляция и экономические последствия после эмиссии, равномерно распределяются между всеми странами. При этом, дивидендами в виде дополнительной суммы денег для регулирования экономики, наслаждается только США.

В Британии

Банковская система Британии считается одной из самых старых. Все разделено на три уровня:

- Банк Англии. Подчинен напрямую правительству и министерству финансов. Никакой свободы. Регулирует кредитную политику и коммерческие банки;

- Коммерческие банки. Находятся под контролем Банка Англии. Занимаются всеми операциями: получение/выдача кредитов и займов, проведение операций, инвестиции, обеспечение торговой деятельности и тд;

- Строительные общества и кредитные союзы. Это больше похожи на кредитные кооперативы, которые представлены в России.

Классическая уровневая система, которая похожа на Российскую. Только в нашей стране на третьем уровне находятся МФО и подобные организации, которые обеспечивают населению легкий доступ к деньгам. В Англии с этим строже – узаконенные ростовщики могут работать, но с жесткими ограничениями.

В Швейцарии

Швейцария – один из самых ярких примеров того, как можно выстроить банковскую систему, отличную от всех остальных. Сама система выглядит стандартно:

- Национальный Банк Швейцарии и Кантональные (региональные или областные) банки. Отвечают за законодательные инициативы и выступают в роли регулятора коммерческих банков;

- Коммерческие банки. Занимаются собственной деятельностью и подчиняются законодательным инициативам от вышестоящих;

- Третий уровень – банки кооперативного страхования и кассы ссуд. Проводят операции по валютному арбитражу.

Отличия от стандартных банковских систем в том, что в Швейцарии активно продвигается идея специализации и расширения банковских полномочий. Швейцарию можно воспринимать как: государство для хранения денежных средств в любых объемах; надежного валютного посредника; место для реализации любых финансовых проектов в банковской сфере.

В Сингапуре

Сингапур активно начал развивать свой банковский сектор. Необходимо учитывать, что специфика страны предполагает денежные вливания со стороны других государств, а также дополнительное финансирование научных проектов.

В Сингапуре система идет на двух уровнях: в роли регулятора выступает Денежно-Кредитное управление, а ниже него находятся все коммерческие банки страны. Главный надзорный орган задает темпы развития и регулирует процентные ставки, а также основную деятельность по работе с клиентами и осуществлению операций.

В Гонконге

Гонконг традиционно является одной из зон с самыми низкими налогами и очень развитым банковским сектором. Банки разделяются на категории, в зависимости от вида деятельности, который они осуществляют.

В Гонконге преимущественно узкая специализация, которая предполагает совмещение нескольких видов деятельности, но концентрацию на чем-то одном. Проведение операций, работа с юридическими лицами, физическими и т.д.

Вся система выстроена таким образом, чтобы под каждую категорию банков попадало определенное законодательство, которое полностью регулирует сферу деятельности и дает четкие инструкции относительно того, как следует работать в каждой ситуации. Четкий регламент и низкие налоги дали отличную базу для развития финансового сектора в регионе.

Заключение

Банковская система — один из двигателей экономики. Сейчас каждое государство пытается выстроить вертикальную линейку, при которой один регулирующий орган может контролировать и задавать вектор развития всей кредитной системе страны.

Источник

Центральные банки основных стран участников финансового рынка

Как стать трейдером с нуля расскажеет школа трейдинга. Изучайте полезную информацию. Узнавайте много нового и интересуйтесь всей жизнью целиком.

Одним из факторов, который наверняка двигает денежные рынки, являются процентные ставки. Процентные ставки дают международным инвесторам повод перемещать деньги из одной страны в другую в поисках самых высоких и наиболее безопасных доходов. В течение многих лет растущая разница процентных ставок между странами была основной точкой интереса профессиональных инвесторов, но большинство трейдеров-одиночек не знает, что абсолютное значение процентных ставок не так уж важно — что действительно имеет значение, так это ожидания того, какими процентные ставки будут в будущем.

Знание подоплеки действий центральных банков даст Вам опору, когда дело дойдет до прогнозирования их следующих шагов, а так же как будущего направления данной валютной пары. В этой статье мы рассмотрим структуру и основные интересы каждого из основных центральных банков, а также укажем на основных действующих лиц в этих банках. Мы также поясним, как оценить валютную политику каждого центробанка, чтобы предсказать, что будет с разницей процентных ставок между парой валют.

Восемь основных центральных банков

1. Федеральная Резервная Система США (ФРС)

Структура – Федеральная Резервная система, вероятно, самый влиятельный центробанк в мире. Поскольку доллар США является одной из сторон приблизительно в 90 % от всех сделок с валютами, влияние Федерального правительства оказывает гигантский эффект на стоимость многих валют. Группа в составе Федерального правительства, которая определяет процентные ставки, является федеральным Комитетом по Открытому Рынку (FOMC), который состоит из семи руководителей Федерального резервного управления плюс пять президентов 12 окружных резервных банков.

Задачи – Долгосрочная стабильность цен и жизнеспособный рост.

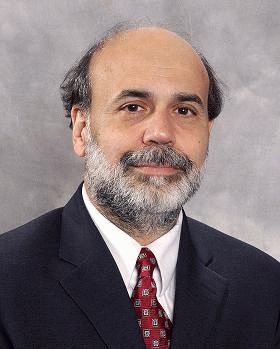

Частота заседаний — восемь раз в год.

Ключевой политик — Бен Бернанке (Ben Bernanke), Председатель Федеральной Резервной системы. После отставки прежнего председателя Алана Гринспена в январе 2006 года, американский президент Джордж Буш назначил Бернанке главой Федеральной Резервной системы, учитывая его четырехлетний опыт работы в федеральном совете управляющих. Историческая смена руководства в американском центральном банке заключется в том, что впервые за два десятилетия ФРС возглавил ученый, который может больше сосредоточиться на математических и эконометрических моделях.

2. Европейский центробанк (EЦБ)

Структура – европейский Центральный банк был основан в 1999. Управляющий совет EЦБ -группа, которая определяет изменения в валютной политике. Совет состоит из шести членов исполнительного органа EЦБ, плюс руководители всех национальных центральных банков из 12 стран зоны евро. Как и любому центральному банку, EЦБ не нравятся неожиданности. Поэтому, всякий раз, когда планируется провести изменение процентных ставок, он заблаговременно уведомляет рынок о грядущих шагах посредством комментариев в прессе.

Задачи — Стабильность цен и жизнеспособный рост. Однако, в отличие от Федерального Резерва, EЦБ стремится удержать ежегодный рост розничных цен ниже 2%. Как экспортно-зависимая экономика, у EЦБ также заинтересован в предотвращении излишнего усиления своей валюты, так как это представляет угрозу для экспортного рынка.

Частота заседаний — каждые две недели, но политические решения в целом принимаются только на тех заседаниях, которые сопровождаются пресс- конференциями, а такие происходят 11 раз в год.

Ключевой политик — Жан-Клод Трише (Jean-Claude Trichet), президент европейского Центрального банка. До смены Дюзенберга на посту президента EЦБ в ноябре 2003 года Трише был президентом Банка Франции. Он имеет репутацию осторожного и прямого банкира, хотя многие критикуют его за медленное реагирование на застой в европейской экономике и высокий уровень безработицы. Стремясь направлять основные силы на борьбу с инфляцией, Трише несет огромную ответственность управления валютной политикой 12 наций.

3. Банк Англии (BoE)

Структура — комитет по валютной политике Государственного банка Англии — комитет из девяти членов, состоящий из управляющего, двух его заместителей, двух руководителей и четырех внешних экспертов. BoE, возглавляемый Mervyn King, часто преподносится, как один из самых эффективных центральных банков.

Задачи — Поддержание денежно- кредитной и финансовой стабильности. Цель валютной политики Банка Англии состоит в том, чтобы удержать устойчивые цены и сохранить доверие к валюте. Для достижения этого центральный банк ставит своей целью инфляцию не выше 2 %. Если цены превзойдут этот уровень, центральный банк будет стремиться обуздать инфляцию, в то время как уровень намного ниже 2 % побудит центральный банк принимать меры к повышению инфляции.

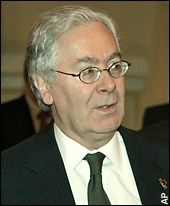

Частота заседаний – ежемесячно.

Ключевой политик – Мервин Кинг, глава Государственного банка Англии. До принятия руководящего поста в Банке Англии 30 июня 2003, Кинг был профессором Лондонской Школы Экономики. Изначально войдя в состав BoE в 1990, он стал руководителем и главным экономистом в марте 1991 года, продвинувшись до заместителя управляющего в 1997. Валютная политика Кинга, которая не является ни слишком ограничивающей, ни чересчур либеральной, ввела экономику Великобритании в ее самую длинную полосу непрерывного роста за 200 лет.

4. Банк Японии (BoJ)

Структура — Комитет по валютной политике Банка Японии состоит из главы BoJ, двух его заместителей и шести других участников. Поскольку Япония очень зависит от экспорта, BoJ еще сильнее, чем EЦБ, заинтересован в предотвращении чрезмерного усиления валюты. Центральный банк сознательно пошел в открытый рынок, чтобы искусственно ослабить свою валюту, продавая ее против долларов США и евро. Банк Японии, кроме того, проявляет чрезвычайную активность, когда испытывает озабоченность излишней волатильностью и силой валюты.

Задачи — Поддержать стабильность цен и гарантировать стабильность финансовой системы, что делает инфляцию основным фокусом внимания центрального банка.

Частота заседаний — один-два раза в месяц.

Ключевой политик – Масааки Сиракава, глава Банка Японии.

5. Швейцарский Национальный Банк (SNB)

Структура — У швейцарского Национального Банка есть комитет из трех членов, который принимает решения по процентным ставкам. В отличие от большинства других центральных банков, SNB определяет полосу процентных ставок, а не определенное значение. Как Япония и Еврозона, Швейцария также очень зависит от экспорта, а значит, что у SNB также нет интереса в чрезмерном усилении своей валюты. Поэтому стратегия в целом должна быть более консервативной в отношении повышения ставок.

Задачи – Гарантировать стабильность цен, принимая во внимание экономическую ситуацию.

Частота заседаний – ежеквартально.

Ключевой политик — Филипп Хильдебранд, председатель швейцарского Национального Банка.

6. Банк Канады (BoC)

Структура — Решения по валютной политике в Банке Канады принимаются голосованием Управляющего Совета, который состоит из главы Банка Канады, егопервого заместителя и четырех заместителей управляющего.

Задачи – Поддержание целостности и величины валюты. У центрального банка есть цель инфляции 1-3 % и он проделал хорошую работу по удержанию инфляции в пределах этого диапазона с 1998 года.

Частота заседаний — восемь раз в год.

Ключевой политик — Марк Карни, глава Банка Канады.

7. Резервный Банк Австралии (RBA)

Структура — Комитет по валютной политике Резервного Банка Австралии состоит из главы центрального банка, его заместителя, секретаря казначейства и шести независимых членов, назначаемых правительством.

Задачи – Гарантировать стабильность валюты, поддержание полной занятости и экономического процветания и благосостояния людей Австралии. Центральный Банк ставит своей целью не превышать уровень ежегодной инфляции 2-3 %.

Частота заседаний – Одиннадцать раз в год, обычно в первый вторник каждого месяца (за исключением января).

Ключевой политик — Гленн Стивенс (Glenn Stevens), глава Резервного Банка Австралии. Стивенс работает в RBA с 1980 года. До того, как сменить на этом посту Ian Macfarlane Стивенс занимал в RBA множество должностей, от начальника ОтделаЭкономического Анализа до заместителя управляющего в декабре 2001. Как и его предшественники, он, по идее, будет пристально наблюдать за инфляцией, которая, как ожидается, доставит немало хлопот, поскольку австралийская экономика продолжает быстро расти.

8. Резервный Банк Новой Зеландии (RBNZ)

Структура — В отличие от других центральных банков, вся ответственность принятия решения по валютной политике в конечном счете лежит на главе центрального банка.

Задачи — Поддержать стабильность цен и избежать неустойчивости производства, процентных ставок и курса валюты. У RBNZ есть цель инфляции — 1.5 %. Банк плотно фокусируется на этой цели, так как неспособность поддержать этот уровень может привести к увольнению главы RBNZ.

Частота заседаний — восемь раз в год.

Ключевой политик — Алан Боллард (Alan Bollard), глава Резервного Банка Новой Зеландии. До своего назначения на пост главы RBNZ в сентябре 2002 года, Боллард работал министром финансов, председателем Комиссии по Торговле Новой Зеландии и директором Новозеландского Института Экономических Исследований. Известный своим неприятием инфляции при хорошем экономическом образовании, Боллард поборол большой дефицит бюджета и поднял новозеландские процентные ставки до высокого уровня 8.25 %.

Сопоставим все вместе

Теперь, когда Вы знаете немного больше о структуре, задачах и ключевых игроках каждого из основных центробанков, Вы находитесь на пути к тому, чтобы уметь лучше предсказывать шаги, которые могут сделать эти центральные банки. Для многих центробанков цель инфляции является ключевой. Если инфляция, которая в целом измеряется индексом розничных цен, выше цели центрального банка, то Вы знаете, что банк будет стремиться к более строгой валютной политике. Иначе, если инфляция будет располагаться далеко ниже цели, то центральный банк будет стараться ослабить валютную политику.

Знание валютной политики двух центральных банков позволяет предсказать, в каком направлении двинется валютная пара. Если один центральный банк поднимает процентные ставки, в то время как другой придерживается статус-кво, валютная пара, как ожидается, двинется в направлении расширения процентной ставки (без учета непредвиденных обстоятельств).

Далее школа трейдинга рекомендует изучить «Американскую торговую сессию».

Настало твое время! Начни торговать на Форекс без вложений

Получи свои первые 100$ на счет

Дополнительно ты получишь доступ к уникальным материалам нашей команды:

+ Реально работающие стратегии с примерами использования

+ Бесплатные советники, проверенные временем

+ Бесплатные вебинары от ведущих трейдеров

Источник